更新日 2024.10.15

TKC全国会 中堅・大企業支援研究会会員

税理士・公認会計士 足立 直之

減価償却について、会計上と税務上の基本的な考え方から応用論点まで網羅的にわかりやすく解説します。

当コラムのポイント

- 減価償却の基本的な考え方と各種減価償却方法を解説します。

- 減価償却の例外的な取扱いについて解説します。

- 資本的支出の税法改正に基づく解説と中古資産の取扱いについて解説します。

- 目次

-

1.減価償却の基本的な考え方について解説していきます。

(1) 減価償却とは

減価償却とは、固定資産(以下、減価償却資産とします)の取得に要した支出を使用期間にわたり費用として配分していく手続きのことです。

その目的は、収益費用対応の原則に基づいた適正な期間損益計算を行うことであり、これを「正規の減価償却」といいます。

減価償却については、いわゆる「財務会計」と「税務会計」では前提が異なるため、計算結果に違いが生じます。

財務会計の場合、会計理論に基づいて減価償却費を算出します。一方で、税務会計の場合、法人税法で規定する方法で減価償却費を算出するため、計算結果が異なる場合があり、税務申告時に調整が必要です。また、法人税法における減価償却も「正規の減価償却」の一つとされているため、法人税法で規定される減価償却方法を採用している企業が多く存在します。

(2) 基本的要素

減価償却計算の基本的要素として「取得価額」、「耐用年数」、「残存価額」があり、以下にそれぞれについて解説します。

- ①「取得価額」

- 「取得価額」とは、減価償却資産の取得に関連して支出した費用であり、当該資産の購入代価のほか、引取運賃、運送保険料、購入手数料などの付随費用を含めることが可能です。

- ②「耐用年数」

- 「耐用年数」とは、減価償却資産の使用可能な年数のことであり、種類ごとに期間が定められています。この期間にわたって費用配分します。

- ③「残存価額」

- 「残存価額」とは、減価償却資産が耐用年数を経過した後の資産価値を指します。

2.各種減価償却方法について

減価償却方法として、「定額法」、「定率法」、「生産高比例法」があります。これらの方法について税務会計上の減価償却は平成19年4月1日に抜本的な改正が行われました。

以降、平成19年3月31日以前のものには「旧」(旧減価償却方法・旧定額法等)、平成19年4月1日以降のものには「新」(新減価償却方法・新定額法等)を付して区別して解説していきます。

(1) 旧減価償却方法

「旧減価償却方法」では、「残存価額」は耐用年数到来時に取得価額の10%と定められており、さらに耐用年数到来後にも取得価額の5%まで償却することが可能となりました。このように減価償却できる上限金額のことを「償却可能限度額」いいます。

- ① 旧定額法

-

「旧定額法」の計算は下記のSTEPで行います。

- STEP1:

-

取得価額から残存価額を差し引いた金額を一定の計算方法で費用配分します。

(会計)減価償却額=「取得価額-残存価額(取得価額×10%)」÷耐用年数

(税務)償却限度額=「取得価額-残存価額(取得価額×10%)」×旧定額法の償却率 - STEP2:

-

残存価額まで償却した翌年、取得価額の5%まで償却します。

減価償却額=期首帳簿価額-取得価額×5% - STEP3:

-

償却可能限度額まで償却した翌年、備忘価額1円を控除した金額を5年間(60ヶ月)で均等償却します。

減価償却額=「償却可能限度額(取得価額の5%)-1円」×12/60

- ② 旧定率法

-

「旧定率法」の計算は下記のSTEPで行います。

- STEP1:

-

取得価額に資産の種類ごとに定められた償却率を乗じて減価償却費を算出する方法です。翌年度以降は取得価額から既償却額を差し引いた未償却残高に償却率を乗じて減価償却費を算出します。このため、償却額は年度を経るごとに少なくなっていき、耐用年数到来時に10%の残存価額が残ります。

取得年度 :減価償却額=取得価額 ×旧定率法の償却率

翌年度以降:減価償却額=未償却残高×旧定率法の償却率 - STEP2:

- 残存価額まで償却した翌年、取得価額の5%まで償却します。

減価償却額=未償却残高×旧定率法の償却率 - STEP3:

-

取得価額の5%まで償却した翌年、5年間(60ヶ月)で備忘価額1円まで償却します。

減価償却額=「償却可能限度額(取得価額の5%)-1円」×12/60

- ③ 旧生産高比例法

-

「旧生産高比例法」は、対象となる資産の利用度によって減価償却費を算出します。すなわち、当該資産の総利用可能量を定め、当期利用量の割合を償却可能額に乗じて減価償却費を算出します。

計算式は下記の通りです。

減価償却額=(取得価額-残存価額)×(当期利用量/総利用可能量)

(2) 新減価償却方法

「新減価償却方法」では、「旧減価償却方法」の「残存価額」及び「償却可能限度額」が廃止され、耐用年数到来時に残存簿価1円まで償却可能となりました。

- ①「新定額法」

-

「新定額法」では、耐用年数にわたり毎年同額で減価償却費を計上し、最終年度のみ1円の備忘価額を残すことになります。

計算式は下記の通りです。- 新定額法:減価償却額=取得価額×新定額法の償却率

- ②「新定率法」

-

「新定率法」は、取得価額に定額法の償却率の250%に設定された償却率を用いて計算します。これは「250%定率法」と呼ばれています。この方法は、平成24年3月31日までに取得した資産に適用され、平成24年4月1日以降は定額法の償却率の200%の償却率で償却することになります。これは「200%定率法」と呼ばれます。

その減価償却費は下記の算式で算出します。- 250%定率法:減価償却費=期首帳簿価額×(定額法の償却率×250%)

- 200%定率法:減価償却費=期首帳簿価額×(定額法の償却率×200%)

- 減価償却費=改定取得価額×改定償却率(※)

(※2)改定償却率とは耐用年数までの定額法の償却率です。1) 計算例

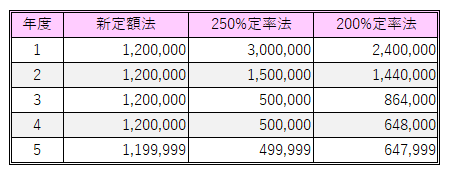

機械装置(取得価額:600万円、耐用年数:5年)を例にとって新定額法、250%定率法、200%定率法による減価償却の計算を行うと下記のようになります。

- ③「新生産高比例法」

-

「新生産高比例法」は、残存価額がなくなったため、次の計算式となります。

減価償却額=取得価額×(当期利用量/総利用可能量) - ④「取替法」

-

上記に述べた減価償却方法とは異なりますが、固定資産の費用配分方法として「取替法」があります。これは、「取替資産」として定義される固定資産に適用可能な方法であり、当該資産の部分的な取替時の支出額を費用計上する方法です。

「取替資産」とは、多数の同種の部品の集合により全体を構成するような固定資産を指し、鉄道におけるレールや枕木、高速道路におけるガードレールや道路標識が該当します。

この連載の記事

-

2024.12.02

第5回(最終回) 敷金等の取扱いについて

-

2024.11.28

第4回 減価償却方法の変更、法定耐用年数および中古資産の耐用年数

-

2024.11.11

第3回 資本的支出の取扱いについて

-

2024.10.28

第2回 減価償却における例外的な取扱いについて

-

2024.10.15

第1回 今さら聞けない!減価償却とは?

プロフィール

税理士・公認会計士 足立 直之(あだち なおゆき)

TKC全国会 中堅・大企業支援研究会会員

- 略歴

- Big4系の監査法人で財務諸表監査、内部統制監査に携わり、IT統制を含めた内部統体制の構築支援、連結会計システムの導入コンサルティングを実施。その後、グローバル企業に出向し、公認会計士監査の監査対象の重要性から外れる国内外の子会社の会計監査を実施。現在は、税務業務、法定監査、会計コンサルティングに携わる。

- ホームページURL

- デルソーレ税理士法人 三鷹支店

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。