更新日 2024.09.30

TKC全国会 中堅・大企業支援研究会会員

税理士・公認会計士 坂口 勝啓

2023年のIPO実績を振り返り、トレンドをご紹介します。

トレンドからIPOの現状を把握することで課題を浮き彫りにし、何をしなければいけないのか、詳しく解説します。

当コラムのポイント

- IPOのトレンドをご紹介

- 今、注目されている株式市場への上場メリット

- IPOの課題(監査法人・主幹事証券会社難民の増加)への対応

- 目次

-

1.証券会社対応(概要)

第3回までの内容で、

- ①IPO実績から読み解くトレンド

- ②監査法人の状況

- ③証券会社の状況

を理解して頂けたかと思います。第4回では、IPOにおける主要な関係者である監査法人への対応について考察しました。第5回では、もう一方の主要な関係者である証券会社について考察したいと思います。

第3回では、証券会社との主幹事契約において「主幹事証券難民」という言葉ができたほど、証券会社との契約も難しくなっている昨今であることを述べました。また、その証券会社と契約するために証券会社の視点についても述べました。そこでのポイントは、

「認知度と成長性の高さ」

でした。なぜ証券会社にとって、認知度と成長性の高さが重要かと言いますと、上場時の公開価格が高くなり、多くの手数料収入が見込めるからなのです。

そこで第5回では、この「認知度と成長性の高さ」があると言えるためには、会社がどのような状況になっている必要があるのかという、課題への具体的な対応について述べていきたいと思います。

2.認知度とは?

認知度とは、その言葉通り、どれだけ社会に認知されているかを言います。言い方を変えると人気があるかどうかです。人気を計る指標としてはPER(Price Earnings Ratio:1株当たり株価純利益倍率)が参考になります。

PER = 株価 ÷ EPS(※)

(※) EPS (1株当たりの純利益) = 当期純利益 ÷ 発行済株式総数

人気があればそれだけ注目され、株式の購入希望者は増えますので、株価は高くなる傾向が生じた結果、PERは高くなります。この人気は、個別企業自身の人気ももちろんですが、上場する「市場区分」と「属する業種」の人気も重要です。こちらは日本証券取引所が開示している業種別のPERの一覧表になります(日本取引所グループ「規模別・業種別PER・PBR(連結・単体)一覧」)。

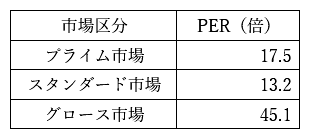

直近の2024年7月度によりますと、市場区分別の平均PERは、

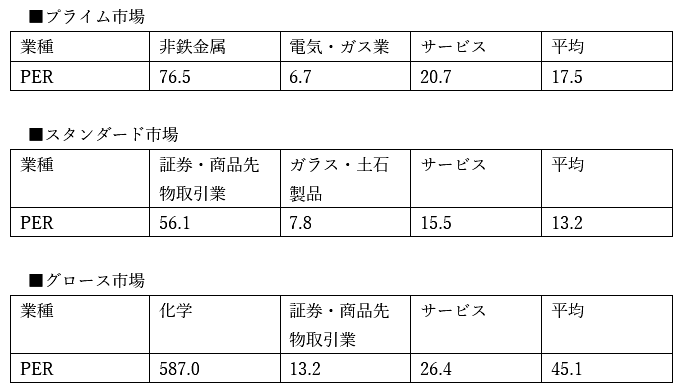

となっています。また、業種別の平均PERでは、

となっています。この様にどの市場を目指すのか?自社がどの業種に属しているのかで人気の度合いは変わりますので、自社が人気業種以外やスタンダード市場を目指される場合は、証券会社に「認知度を高めるための施策」をしっかりと説明することが重要になります。

3.成長性と実現可能性

成長性が高い会社は、当然魅力的であることに間違いありません。当たり前ですが、将来大きく成長して利益を獲得する会社は株価も伸びることが想像できるからです。前章で述べた、業種や市場によりPERが異なるのは、この成長性による部分も大きいのです。それでは、この成長性について証券会社を筆頭に外部の利害関係者に説明するためにはどうするのでしょうか?それは、「事業計画書」に他なりません。「事業計画書」は、将来自社がどうなるのかを金額を使って表現したものですので、比較可能性も担保されるため一番重要な資料なのです。それではどのような事業計画でも良いのでしょうか?もちろんそうではありません。「事業計画書」は将来を表現するわけですから、どのような表現も可能となります。そのため、より重要なのは「実現可能性」なのです。つまり、「成長性の高い実現可能な事業計画書」が求められるのです。

次に「実現可能性」が高いとはどういう意味を言うのでしょうか?「事業計画書」は、作成すればそれで終了というわけではなく、実績との比較が行われます。この実績との乖離が大きければ、「事業計画書」に説得力を持たせることはできません。つまり、「嘘をつく会社」と見られてしまうのです。私も監査法人時代に沢山の事業計画書を見てきました。事業計画と実績が大きく乖離しない、実現可能性が高い「事業計画書」を見たのは稀です。その位「実現可能性」が高い「事業計画書」を作成するのは難易度が高いのです。そして、この「実現可能性」は、下振れだけでなく上振れしてもダメなのです。あくまで「実現可能性」を満たす必要があるので、上振れした場合も結果、実現可能性を満たしたとならないのです。この上振れ下振れですが、一般的には予算修正の目安となっている、売上高5%増減、各段階利益30%増減と言われています。

実現可能性を確保するために成長性の低い事業計画もダメですし、高い成長性を描いても実現しなければまたダメな事業計画になります。成長性と実現可能性を確保した事業計画を作成するのは、本当にハードルが高いのです。

4.まとめ

証券会社が求める「認知度と収益性の高さ」がなぜ重要なのかを理解いただけたかと思います。この要件を満たすためには、自社の活動を精緻に分析し・集計する体制の構築が欠かせません。すなわち、内部管理体制構築が不可避で密接不可分な関係にあります。逆に言えば、内部管理体制を構築し、高度な管理体制が確保でき、成長性を提示することができれば、魅力的な会社と認知され、証券会社、監査法人を始めとする外部利害関係者から声がかかることは間違いありません。このような会社を作れるかどうかは、社長の考え次第なのです。今までの内容をご覧いただき、IPOを自社の持続的継続のための手段として、最大限利用してもらえればと思います。

了

この連載の記事

-

2024.09.30

第5回(最終回) 課題への対応策(証券会社編)

-

2024.09.17

第4回 課題への対応策(監査法人編)

-

2024.07.08

第3回 上場準備会社にとってのハードルとは?(後半)

-

2024.07.01

第2回 上場準備会社にとってのハードルとは?(前半)

-

2024.06.06

第1回 IPO実績データとそこから読み解くトレンド

プロフィール

税理士・公認会計士 坂口 勝啓(さかぐち かつひろ)

TKC全国会 中堅・大企業支援研究会会員

- 略歴

- 公認会計士として大手監査法人の企業成長支援本部にて株式公開(IPO)支援業務に入社以来15年間一貫して従事。その間、IPOを実現した担当会社は9社。その後、IPOコンサルタントとしてIPOコンサルティング会社に転職し、会社の側に立ったIPO支援を行う。現在、税理士事務所の所長として税理士業務を行いながら、IPOを志向される会社の税務顧問業・IPO支援も含めた幅広い支援を行っている。

- ホームページURL

- 坂口税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。