更新日 2024.07.01

TKC全国会 中堅・大企業支援研究会会員

税理士・公認会計士 坂口 勝啓

2023年のIPO実績を振り返り、トレンドをご紹介します。

トレンドからIPOの現状を把握することで課題を浮き彫りにし、何をしなければいけないのか、詳しく解説します。

当コラムのポイント

- IPOのトレンドをご紹介

- 今、注目されている株式市場への上場メリット

- IPOの課題(監査法人・主幹事証券会社難民の増加)への対応

- 目次

-

前回の記事 : 第1回 IPO実績データとそこから読み解くトレンド

1.上場準備会社にとってのハードルとは?

第1回で、IPOの準備には様々な利害関係者が登場し、それらの利害調整が必要になると述べましたが、具体的にはどのような利害関係者が考えられるのか?ここでは、IPOにおける主たる利害関係者とその利害関係者の状況について述べ、その状況が上場準備会社にどのような影響を及ぼしているのかを考察したいと思います。

2.監査法人

監査法人とはどのような存在でしょうか?一言でお伝えしますと、監査法人とは、上場会社の決算内容(財務諸表)が適正に作成されているかどうかを第三者の立場から述べる存在です。これを「監査」と言います。上場会社はこの監査法人による「監査」を受けなければなりません。上場準備会社も、将来はIPOを果たして上場会社となる存在なので、監査法人による「監査」を受ける必要があります。具体的には、IPOをする年(上場する期[申請期])の2年前から「監査」を受けることになります。

監査法人業界はその規模に応じて、「大手」、「準大手」「中小」と区分することができます。

監査法人の規模別区分を示すと以下のとおりです。

- 大 手:有限責任監査法人トーマツ、有限責任あずさ監査法人

EY新日本有限責任監査法人、PwC Japan有限責任監査法人 - 準大手:太陽有限責任監査法人、東陽監査法人、仰星監査法人、BDO三優監査法人

- 中 小:その他

※順不同

※日本公認会計士協会HP「監査法人によるIPO支援」に掲載の情報をもとに、区分しております(2024年6月末時点の情報)。

出典:監査法人によるIPO支援 | 日本公認会計士協会 (jicpa.or.jp)

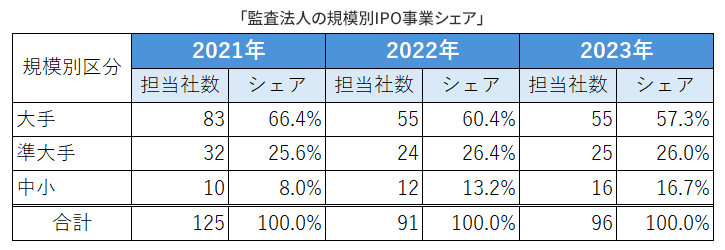

「IPO会社担当実績」を監査法人の規模別に3区分で色分けしますと、直近の傾向をよく理解することができます。

IPO実績データから紐解いたトレンドは以下のとおりです。

【結論】

- 大手のシェアが縮小しており、50%に近づいています。

- 準大手の伸びは鈍化しています。

- それを補う形で中小が、シェアを伸ばしています。

この表にはありませんが、2017年頃までは、IPO事業における監査法人のシェアは、大手4社がシェア約9割を占めるという寡占市場でした。それが、わずか6年足らずでシェアは大きく縮小しています。この傾向はまだ続く見込みで、2017年当時に私は、「2025年頃には大手・準大手・中小で1/3ずつのシェアになる」と予見していました。近い将来、その形になると思われます。このように考える理由は以下のとおりです。

- 大手4社がIPO事業を縮小傾向にある。

- 準大手がその受け皿として担っていたが、リソース(監査法人の人員)がひっ迫している。

- 大手4社でIPO業務を行っていた会計士が、新たに新興監査法人を設立してIPO業務を担うようになった。

私は2018年に大手監査法人を退職したのですが、その理由の一つがIPO事業の縮小です。当時は所属していた監査法人だけのことかと思っていましたが、実際には大手4社全てが縮小していました。その受け皿としてシェアを伸ばしたのが、準大手の監査法人です。今や大手と変わらない実績数を挙げています。

3.今後のIPOにおける監査法人の動き

上記がIPOにおける監査法人の推移でしたが、今後はどのようなことが想定されるのでしょうか?その検討に当たってポイントとなるのは、

- リソースの確保

- 監査法人の収益性

になります。

「リソース」とは文字通り、公認会計士自身になります。「監査法人の収益性」とは、監査報酬になります。

皆さんは「監査法人難民」という言葉をご存じでしょうか?2017年頃からできた言葉なのですが、この2017年に何があったか覚えていらっしゃる方はいますか?そう、大手企業の過労死問題が発生した年です。この問題を契機に、労働基準法の遵守が厳しくなりました。この波は監査法人業界にも大きく影響を及ぼしました。それまでは、残業は当たり前、深夜にタクシーで帰る毎日という勤務状況だったのが、残業管理が導入され、残業抑制が徹底されました。パソコンは20時になると自動シャットダウンされるという厳しいものでした。これにより、公認会計士の総労働時間が物理的に大きく削減することとなりました。その結果、監査法人によるクライアントの解約が生じたのです。その際の解約選定基準は、当然、採算性になります。一般的に上場準備会社は、上場会社に比べて内部管理体制の成熟度が低いことから、監査法人の監査業務に手間暇がかかります。また、監査報酬は上場会社より低いのが一般的です。そう、上場準備会社は上場会社に比べて採算が悪いのです。そうなりますと監査法人としては、限られたリソースを「採算の良いクライアント」に多く投入することが自明となります。この過労死問題による労働基準法遵守の厳格化が「監査法人難民」の発生原因なのです。事実、前述したように、2017年以降に大手4社のシェアが激減しているのがその証明になります。この動きは改善する気配がありません。

「IPO実績データから紐解いたトレンド」は以下のとおりです。

【結論】

- 労働基準法遵守の厳格化が「監査法人難民」の発生原因です。

- 監査法人は、監査業務を効率的に行うことができる「採算の良いクライアント」に限られたリソースを投下している傾向にあります。

出典:金融庁「I 監査業界の外観(2023_monitoring_report_chapter1.pdf (fsa.go.jp))」

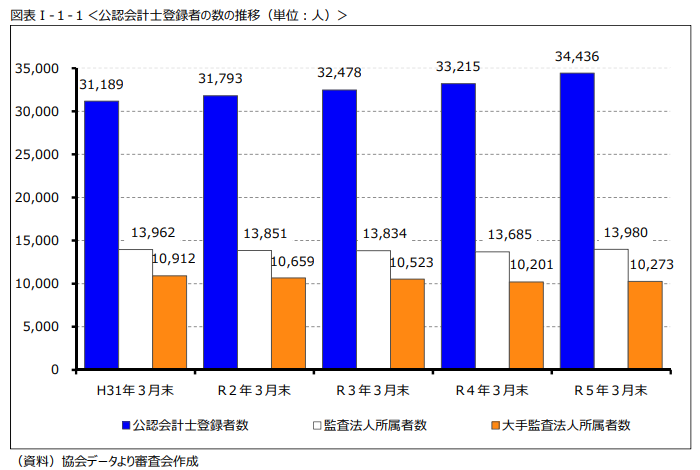

こちらのグラフは、金融庁のデータなのですが、公認会計士の人数と勤務先の推移を表しています。公認会計士の人数は微増しているのですが、一方で監査法人所属者のうち、大手監査法人所属者は横ばいです。

この動きを受けて、IPO事業を担う監査法人として台頭したのが準大手の監査法人なのです。しかしながら、準大手の監査法人の中でも、金融庁の懲戒処分等を受ける事案がありました。その結果、受け皿となっていた準大手の監査法人がその機能を停止してしまったことで、より「監査法人難民」問題は深刻になることが想定されます。

以上から、今後において、受け皿となる監査法人は準大手から中小に移ることが想定されます。よって、これからIPOを目指す会社においては、中小監査法人との接点を持つことがとても重要になるのです。

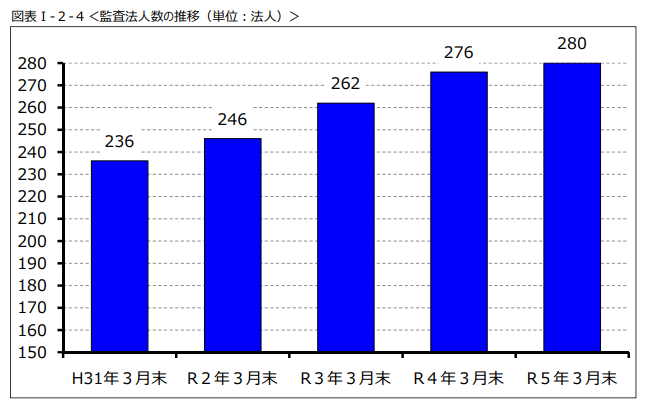

それでは、中小監査法人であれば、どこでも良いのでしょうか?答えはNOです。以下は、監査法人数の推移になります。

出典:金融庁「I 監査業界の外観(2023_monitoring_report_chapter1.pdf (fsa.go.jp))」

大手4社と準大手4社の合計8社以外が中小監査法人なので、中小監査法人は直近の令和5年3月時点でざっと270法人も存在するのです。

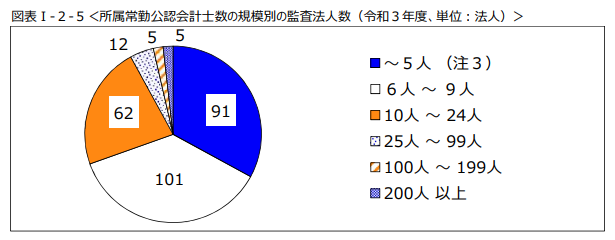

出典:金融庁「I 監査業界の外観(2023_monitoring_report_chapter1.pdf (fsa.go.jp))」

そして、こちらが監査法人の人員構成割合になります。大手、準大手を含んでいますので、中小監査法人の人員構成は全て100人以下となります。「25人~99人」が12法人なので、中小監査法人の規模は大きなところでも数十人という規模になります。私は大手監査法人を退職後に中小監査法人にも所属していましたが、事実、当該中小監査法人も20名程度の人員でした。IPO監査は特殊な業務なので、中小監査法人の中でもIPO業務を行っている監査法人と行っていない監査法人があるのです。そのため、どの監査法人でも良いというわけではないのです。

さらに、中小監査法人はその人員規模の関係で多くのクライアントを担当することは物理的に不可能なのです。私の感覚ですが、IPO業務を行っている中小監査法人はうち20法人程度でしょうか?今後はこの20法人にIPO監査業務が殺到することが想定されるのです。

IPO実績データから紐解いたトレンドは以下のとおりです。

【結論】

- 大手監査法人所属者も横ばいの傾向にあります。

- IPO事業を担う監査法人の受け皿として、準大手から中小に移ることが想定されます。

- IPOを目指す会社においては、中小監査法人との接点を持つことがとても重要です。

※IPO監査は特殊な業務であり、どの中小監査法人も行っているわけではないため、留意が必要です。

次回は、IPOの準備に欠かせない主要な利害関係者の1つである、証券会社における状況をご紹介し、上場準備会社が考えなければならないことを解説します。

この連載の記事

-

2024.09.30

第5回(最終回) 課題への対応策(証券会社編)

-

2024.09.17

第4回 課題への対応策(監査法人編)

-

2024.07.08

第3回 上場準備会社にとってのハードルとは?(後半)

-

2024.07.01

第2回 上場準備会社にとってのハードルとは?(前半)

-

2024.06.06

第1回 IPO実績データとそこから読み解くトレンド

プロフィール

税理士・公認会計士 坂口 勝啓(さかぐち かつひろ)

TKC全国会 中堅・大企業支援研究会会員

- 略歴

- 公認会計士として大手監査法人の企業成長支援本部にて株式公開(IPO)支援業務に入社以来15年間一貫して従事。その間、IPOを実現した担当会社は9社。その後、IPOコンサルタントとしてIPOコンサルティング会社に転職し、会社の側に立ったIPO支援を行う。現在、税理士事務所の所長として税理士業務を行いながら、IPOを志向される会社の税務顧問業・IPO支援も含めた幅広い支援を行っている。

- ホームページURL

- 坂口税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。