更新日 2024.06.06

TKC全国会 中堅・大企業支援研究会会員

税理士・公認会計士 坂口 勝啓

2023年のIPO実績を振り返り、トレンドをご紹介します。

トレンドからIPOの現状を把握することで課題を浮き彫りにし、何をしなければいけないのか、詳しく解説します。

当コラムのポイント

- IPOのトレンドをご紹介

- 今、注目されている株式市場への上場メリット

- IPOの課題(監査法人・主幹事証券会社難民の増加)への対応

- 目次

-

1.はじめに

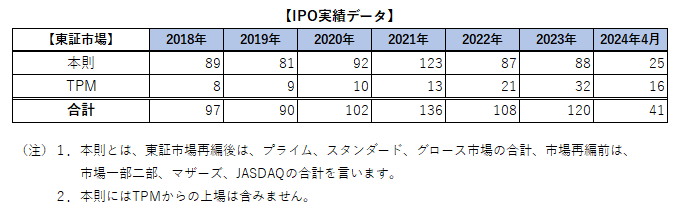

2024年もほぼ半年が過ぎようとしています。2024年4月での上場会社数は25社、TOKYO PRO Market(以下、「TPM」とします)を含めますと41社となっており、前年同月比+1社(TPM含め+6社)となっています。前年2023年の年間上場社数が88社(TPM含め120社)であることを鑑みますと、2024年も100社近くのIPOが予想され、引き続き多くのIPOが実現されることが見込まれています。事実、私の周りの経営者の皆様から、変わらずIPOについての問い合わせは旺盛ですので、今後もIPOを志向される会社は増加傾向にあり、IPOマーケットニーズは高水準が続くものと考えられます。

一方で、IPOを取り巻く環境は年々変化しています。特にIPOのキーパーソンである主幹事証券会社の動きはかなり変わってきているようです。今回のテーマは、初回ということもありますので、IPO実績データから傾向を読み解きトレンドを理解するとともに、IPOを取り巻く環境の変化とそこから浮かび上がる課題と対策について述べていきたいと思います。

まずは、私の経歴を簡単に紹介いたします。元々は、公認会計士として大手監査法人の企業成長支援本部で株式公開(IPO)支援業務を入社以来15年間一貫して従事してきました。その間、IPOを実現した担当会社は9社あります。その後、IPOコンサルタントとしてIPOコンサル会社に転職し、会社の側に立ったIPO支援を行ってきました。現在、税理士事務所として税理士業務を行っていますが、IPOを志向される会社の税務顧問業だけでなく、IPO支援も行うという幅広いご支援を行っています。これらの経験をもとに本コラムを解説していきます。

2.IPO実績データとそこから読み解くトレンド

それでは、IPO実績について確認しましょう。

※以下に掲載する表は、日本取引所グループが公開しているIPOに係るデータ「上場会社数・上場株式数」(過去分含む)を基に作成しています。

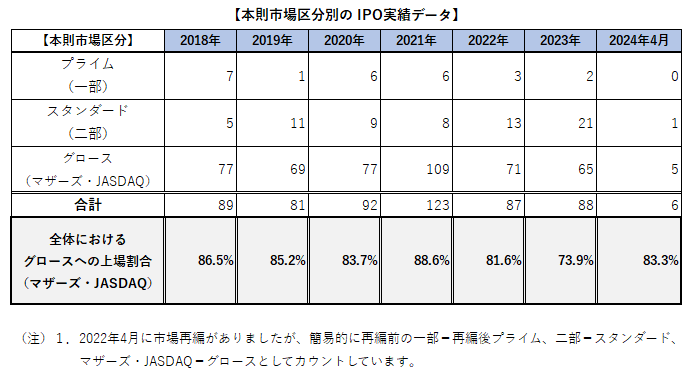

本則市場への上場ですが、2021年に123社と大きく増加しましたが、その後は2020年以前の水準に戻り、90社前後で推移しています。2021年は新型コロナウィルス感染症の影響があったと考えられていますので、例外であることを踏まえると、今後も90社前後で推移するものと想定されます。私の肌感覚ですが、上場準備会社は1,000社程度と見込まれるので、上場率は9%程度と上場のハードルは高いと考えられます。さらに本則市場の内訳は以下となります。

本則市場における現在のグロース市場への上場割合が直近の2023年の73.9%を除いて80%台で推移しています。今後もグロース市場へのIPOが主流となることが考えられます。

IPO実績データから紐解いたトレンドは以下のとおりです。

【結論】

直近のグロース市場への上場割合が約80%で推移しています。今後もグロース市場へのIPOが主流となることが考えられます。

一方、TPMの【IPO実績データ】ですが、2008年開設以来上場社数を積み上げ、2023年は前年比52%増の32社と開設以来最高社数となりました。2024年も4月時点で16社と前年を超す推移となっています。以前は、IPO界隈においてTPMは邪道と揶揄されていましたが、直近において市民権を得たと思われます。

IPO実績データから紐解いたトレンドは以下のとおりです。

【結論】

今後のIPOに関する戦略としてTPMも選択肢の一つとして検討に資するものとなったと考えられます。

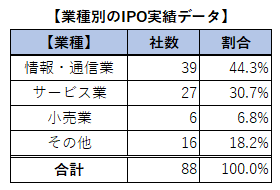

続いて、2023年実績における業種別内訳になります。

情報・通信業、サービス業、小売業で8割強を占めています。その他は大手ネット銀行2社がありますが、基本的に情報・通信業とサービス業が大部分を占めていて、この傾向も今後も継続するものと推測されます。小売業も含めた上位3業種以外の会社は、IPOへのハードルがさらに上がっていることも懸念されます。それらの業種全体において、今後もIPOの必要性について社内外に周知するとともに、IPOへの意識を醸成していくことが重要と考えられます。

IPO実績データから紐解いたトレンドは以下のとおりです。

【結論】

業種別では、「情報・通信業、サービス業、小売業」で全体の8割強と大部分を占めています。

続いて、2023年実績におけるIPO会社の決算月別内訳になります。

日本は3月決算会社が多いことから、やはり3月決算会社が約3割で推移しています。その他12月、9月、6月と3の倍数の月が続きます。しかし、近年決算期がバラついてきている傾向があります。これは私見ですが、監査法人の要求によるものと考えられます。後述しますが、IPOの必須要件である監査法人との監査契約ですが、監査法人のリソースの関係から決算月が3の倍数である会社からの受嘱を断る傾向が強くなっています。その影響から決算期を比較的少ない他の月に変更しているという事が反映されているのではないでしょうか?

IPO実績データから紐解いたトレンドは以下のとおりです。

【結論】

近年、決算期がバラついてきている傾向があります。

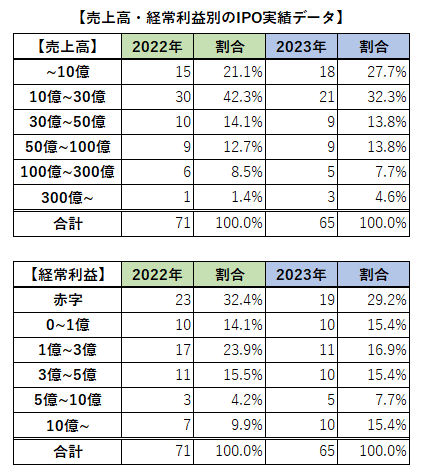

次は2023年、2022年実績の売上高、経常損益推移になります。

売上高については、両年とも30億円以下が過半数を占めています。成長企業がターゲットとするグロース市場が過半数を占めることから売上高も比較的低い水準となっていると考えられます。経常損益については、赤字上場が約3割、3億円までで約7割を占めています。ただ、IPO準備には年間3千万円~5千万円程度要することを加味しますと、やはり3億程度の経常利益を必要とすると考えられます。

IPO実績データから紐解いたトレンドは以下のとおりです。

【結論】

売上高については「30億円以下」が過半数を占め、成長企業をターゲットとする「グロース市場」への上場割合が多くを占めています。

経常損益については「赤字上場」が約3割、「3億円まで」が約7割を占める傾向があります。

以上がIPO実績データになります。状況をまとめますと、

- 年間のIPO社数は90社前後で推移する

- 上場率は9%程度とハードルは依然高い

- グロース市場へのIPOが主流となる

- TPMも選択肢の一つとして検討の価値あり

- 業種は「情報・通信業、サービス業」が主流

他の業種においては、IPOの必要性を社内外へ周知の必要あり - 3月決算、3の倍数の月は監査法人の受嘱が厳しいので、決算期変更も視野に入れる

- 売上高10億円、経常利益3億円程度は必要となる

といった内容になります。

私見ですが、近年において変化した内容としては、「TPMが存在感を示してきたこと」、「決算期変更は柔軟に検討する必要があること」ではないでしょうか?IPOは様々な利害関係者が出てきますので、それぞれの利害調整が重要であると言えます。

次回は、IPOを実現するためのハードルについて、詳しく解説していきます。

この連載の記事

-

2024.09.30

第5回(最終回) 課題への対応策(証券会社編)

-

2024.09.17

第4回 課題への対応策(監査法人編)

-

2024.07.08

第3回 上場準備会社にとってのハードルとは?(後半)

-

2024.07.01

第2回 上場準備会社にとってのハードルとは?(前半)

-

2024.06.06

第1回 IPO実績データとそこから読み解くトレンド

プロフィール

税理士・公認会計士 坂口 勝啓(さかぐち かつひろ)

TKC全国会 中堅・大企業支援研究会会員

- 略歴

- 公認会計士として大手監査法人の企業成長支援本部にて株式公開(IPO)支援業務に入社以来15年間一貫して従事。その間、IPOを実現した担当会社は9社。その後、IPOコンサルタントとしてIPOコンサルティング会社に転職し、会社の側に立ったIPO支援を行う。現在、税理士事務所の所長として税理士業務を行いながら、IPOを志向される会社の税務顧問業・IPO支援も含めた幅広い支援を行っている。

- ホームページURL

- 坂口税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。