更新日 2024.08.29

TKC全国会 中堅・大企業支援研究会 幹事

税理士 畑中 孝介

このコラムでは、令和5年5月ストックオプションに対する課税(Q&A)の概要を中心に権利行使価額がどうなったのか、権利行使価額に用いられる取引相場のない株式評価方法とはどのようなものなのかを税制適格ストックオプションの概要と税制改正についても含め解説します。

当コラムのポイント

- 税制適格ストックオプションの概要と改正点

- 明確化された権利行使価額

- 取引相場のない株式における権利行使価額の算定

- 目次

-

前回の記事 : 第2回 「令和5年5月 ストックオプションに対する課税(Q&A)」の概要

第2回で述べた通り令和5年5月「ストックオプションに対する課税(Q&A)」において「新株予約権に係る契約の締結の時の1株当たりの価額(権利行使価額要件)」は、取引相場のない株式については、原則方式として所得税基本通達により評価し、一定の条件の下、特例方式として財産評価基本通達の例によって算定することができる旨も同時に明確化されました。

結果として、取引相場のない株式に係るストックオプションについては、特例方式によって算定した当該株式の価額以上の金額で「権利行使価額」を設定していれば、権利行使価額要件を満たすこととなりました。

今回は、この財産評価基本通達の例によって算定する特例方式の具体的な内容を見ていきます。

1.原則的評価方式(同族株主等が取得した株式の評価)

(1) 評価方法

- ①類似業種比準方式

発行会社と事業の種類が同一又は類似する複数の上場会社の株価の平均値に比準して、株式の価額を算定する方法 - ②純資産価額方式

発行会社の純資産価額(時価ベース)を発行済株式数で除して、株式の価額を算定する方法

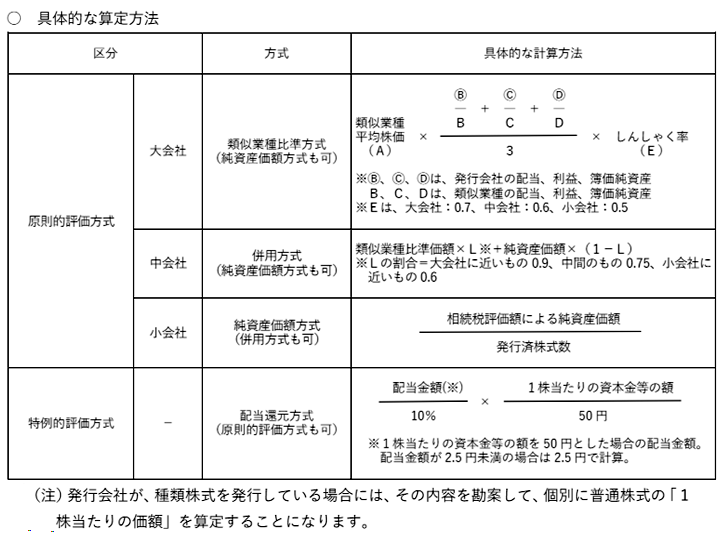

(2) 会社の規模別の評価方法

- ①上場会社に匹敵するような大会社の株式 :類似業種比準方式(純資産価額方式も可)

- ②大会社と小会社の中間にある中会社の株式 :併用方式(純資産価額方式も可)

- ③個人企業とそれほど変わらない小会社の株式:純資産価額方式(併用方式も可)

2.特例的評価方式(同族株主等以外の者が取得した株式の評価)

○ 配当還元方式(原則的評価方式も可)

配当金額(※)

※1株当たりの資本金等の額を50円とした場合の配当金額。 配当金額が2.5円未満の場合は2.5円で計算。

具体的な算定方法は下記のとおりです。

(出典:ストックオプションに対する課税(Q&A)問7(参考3)2 - 国税庁)

3.特例方式で算定する場合の留意事項

- (1) 「1株当たりの価額」につき財産評価基本通達179の例により算定する場合等において、新株予約権を与えられた者が発行会社にとって同通達188の(2)に定める「中心的な同族株主」に該当するときは、当該株式会社は常に同通達178に定める「小会社」に該当するものとしてその例によること。(つまり純資産価額方式もしくは併用方式)

この場合には小会社なので類似業種比準価額0.5・純資産価額0.5で斟酌した価格となります。 - (2) 発行会社が土地(土地の上に存する権利を含む。)又は金融商品取引所に上場されている有価証券を有しているときは、財産評価基本通達185に定める「1株当たりの純資産価額(相続税評価額によって計算した金額)」の計算に当たり、これらの資産については、新株予約権の付与に係る契約時における価額によること。

- (3) 財産評価基本通達185の本文に定める「1株当たりの純資産価額(相続税評価額によって計算した金額)」の計算に当たり、同通達 186-2により計算した評価差額に対する法人税額等に相当する金額は控除しないこと。

4.種類株式の場合の留意点

(1) 種類株式を発行している場合の普通株式の評価額

税制適格ストックオプションの権利行使価額については、ストックオプションの付与に特例方式での算定に当たり、種類株式を発行している場合には、その種類株式の内容を勘案して、個別に普通株式の価額を算定することとなります。 例えばベンチャー企業でよく用いられる、残余財産優先分配権のある種類株式を発行している場合、普通株式については相続税評価額ベースで時価純資産(資産―負債)から優先株式に分配される純資産価額を控除して計算することとなります。

(2) 種類株式を発行している場合の普通株式の算定時期

純資産価額については、直前期末の決算に基づき算定して差し支えありませんが、次のような場合には、ストックオプションの付与に係る契約時に仮決算を組んで算定する必要があります。

- ①ストックオプションの付与契約日が直前期末から6月を経過し、かつ、その日の純資産価額が直前期末の純資産価額の2倍に相当する額を超えている場合

- ②直前期末からストックオプションの付与契約日までの間に、株式を発行している場合(①に該当する場合を除きます。)

なお、②の場合には、直前期末の純資産価額に、株式の発行の際に払い込みを受けた金額を資産の額に加算して、純資産価額を算定して差し支えありません。

(3) 普通株式の価値がマイナスになる場合

純資産価額がマイナスになる場合の普通株式の価額は0円となりますが、この場合の権利行使価額は備忘価額の1円以上の任意の価額とすることとなります。

(4) J-KISS型新株予約権の取り扱い

いわゆるJ-KISS型新株予約権などの残余財産の優先分配を受けることのできる新株予約権については、残余財産の優先分配を受けることのできる優先株式として取り扱って差し支えありません。

(5) 優先株式の優先分配額が投資額を超える場合(例えば1.5倍や2.0倍の場合)

優先株式の優先分配額が投資額を超える場合であっても、その優先分配額を差し引いて普通株式の価額を算定することとなります。

(6) 発行済み株式数の判定時期

発行済株式数は、ストックオプションの付与時の株式数となります(直前期末の株式数とすることはできません)。なお、優先株式に係る残余財産の分配が優先分配分しか分配されない場合(非参加型の場合)の発行済株式数は、発行済の普通株式数となります。

了

この連載の記事

-

2024.08.29

第3回(最終回) 取引相場のない株式の権利行使価額

-

2024.08.19

第2回 「令和5年5月 ストックオプションに対する課税(Q&A)」の概要

-

2024.08.05

第1回 税制適格ストックオプションの概要と令和6年度税制改正

プロフィール

税理士 畑中 孝介(はたなか たかゆき)

TKC全国会 中堅・大企業支援研究会 幹事

TKC企業グループ税務システム普及部会会員

TKC企業グループ税務システム小委員会委員

TKC全国会中央研修所租税法小委員会委員

- 略歴

-

ビジネス・ブレイン税理士事務所所長、株式会社ビジネス・ブレイン代表取締役CEO

大手・上場企業の連結納税コンサルティング業務や組織再編アドバイザー業務を行う。上場企業から中小企業・ベンチャー企業・ファンドまで幅広い企業の税務会計顧問業務に従事。TKC企業グループ税務システムの専門委員、中堅・大企業支援研究会幹事等に就任。 - 著書等

-

- 『消費税インボイス制度の実務対応』(TKC出版)

- 『令和6年度 すぐわかるよくわかる 税制改正のポイント』(TKC出版)

- 『企業グループの税務戦略-グループ法人税制・連結納税制度の戦略的活用-』(TKC出版)

- 『CFOのためのサブスクリプション・ビジネスの実務対応』(中央経済社)

- 「旬刊・経理情報」「税務弘報」などにも執筆

- システム・コンサルティング事例

- ホームページURL

- ビジネス・ブレイン税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。