更新日 2025.06.30

TKC全国会 中堅・大企業支援研究会会員

税理士 伊藤 明弘

組織再編税制の実務は、頻繁にあるものではありません。いざ税務の手続きや申告を行おうとすると一とおり勉強したつもりでも手が止まってしまうことがあります。

本コラムでは、毎年、コンスタントに十数件の組織再編のスキーム立案や申告といった実務に携わってきた筆者が過去に手が止まってしまった項目を中心に解説いたします。

当コラムのポイント

- 組織再編税制の申告実務

- 組織再編により移転する固定資産の処理

- 親子会社合併の税務処理

- 目次

-

組織再編は、M&Aやグループ内での経営資源の最適化等の局面で広く用いられています。一方で、会社単位で見たときには、頻繁にあることでなく、法人税等の取り扱いについて一通り勉強をしたつもりでもいざ手を動かそうとすると手が止まってしまうことがあります。このコラムでは、組織再編のうち手が止まりがちな論点をピックアップして解説いたします。

第1回目は、事業や資産負債を受け入れる側の法人(合併法人、分割承継法人、被現物出資法人、被現物分配法人。以下、合併法人等)の処理について解説いたします。

1.合併法人等の減価償却資産

合併法人等が適格組織再編(適格合併、適格分割、適格現物出資、適格現物分配。以下同じ。)により受け入れた減価償却資産の取り扱いは以下のとおりです。

(1) 帳簿価額

合併法人等は適格組織再編により減価償却資産の移転を受けた場合、資産負債を移転する側の法人(被合併法人、分割法人、現物出資法人、現物分配法人。以下、被合併法人等)の帳簿価額をそのまま引き継ぎます。この帳簿価額は税務上の帳簿価額であり、税務上の帳簿価額以外の価額で会計上受け入れた場合には、その差額について以下のように申告調整を行う必要があります。なお、合併法人等は組織再編において、資産負債を取得する立場であり、通常の資産の取得と同様に取得時点では所得金額への影響はありません。

- ① 税務上の帳簿価額 > 会計上の帳簿価額

-

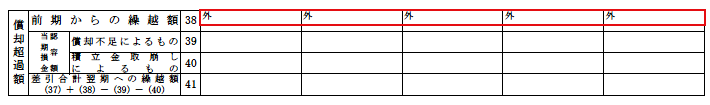

以下の金額を繰越償却超過額として受け入れます。この繰越償却超過額は、法人税別表5(1)のほか、別表16(1)、16(2)、16(4)の「前期から繰越額」の外書きとして記載する必要があります。

税務上の帳簿価額 - 会計上の帳簿価額

別表16(1)一部抜粋

- ② 税務上の帳簿価額 < 会計上の帳簿価額

-

以下の金額について、減価償却資産のマイナスの一時差異として認識をします。この一時差異は、別表5(1)に記載しますが、別表16関連には記載箇所はありません。

会計上の帳簿価額 - 税務上の帳簿価額

(2) 取得価額・取得日

減価償却費を算定する際の取得価額、旧定額法・旧定率法等を判断する際の取得日は、被合併法人の取得価額および取得日をそのまま引継ぎます。

(3) 償却方法

組織再編により受け入れた減価償却資産については、適格であっても償却方法を引継ぐことができず、合併法人等において選定している償却方法が適用されます。なお、(2)にあるように取得日を引継ぐことから平成19年3月31日以前に取得した減価償却資産については旧定額法・旧定率法が適用されます。平成28年4月1日以前に取得した建物附属設備や構築物は、合併法人等が当時取得したものについて定率法を選定していれば、定率法が適用されます。

また、①組織再編により償却方法を選定していない種類の減価償却資産を受け入れた場合②組織再編により新たに事業所を設けた場合には、受け入れた減価償却資産について届出をすることで償却方法を選定することができます。

(4) 耐用年数

適格組織再編で引き継いだ減価償却資産の耐用年数は法定耐用年数を使用することが原則です。特例として、被合併法人等が中古耐用年数を使用していた場合には、その中古耐用年数を引継ぐことができます。

また、法定耐用年数によらず適格組織再編の日において中古資産を取得した場合には、中古耐用年数によることも可能です。

ただし、中古耐用年数を使用する場合には、(2)の取得価額により減価償却費を計算するのではなく、適格組織再編により引継いだ帳簿価額を取得価額として、定額法の計算や定率法における償却保証額の計算を行います。そのため、中古耐用年数について見積法による場合には早期償却のメリットがある可能性がありますが、簡便法による場合には中古耐用年数の算定や減価償却システムへの取得価額・耐用年数の変更に関する事務負担を考慮するとあまりメリットがないことが想定されます。

また、ソフトウェアについては組織再編に関係なく簡便法を使用しての中古耐用年数を使用することはできません。

2.合併法人等の一括償却資産

(1) 帳簿価額

合併法人等は適格組織再編により一括償却資産の移転を受けた場合、被合併法人等の帳簿価額をそのまま引き継ぎます。発生事業年度や各事業年度の一括償却資産の取得価額の合計額も、被合併法人等の状況をそのまま引継ぎます。

一括償却資産についても、会計上の帳簿価額と税務上の帳簿価額に差異がある場合には、減価償却資産と同様に申告調整が必要です。税務上の帳簿価額が会計上の帳簿価額を超えている場合には、その差額は損金算入限度額の超過額として取り扱います。この損金算入限度額の超過額は、法人税別表5(1)のほか別表16(8)にも記載が必要ですが、減価償却資産の繰越償却超過額の様な外書きは求められておらず、被合併法人等の発生事業年度別に列を追加して、「損金算入限度超過額 前期からの繰越額8」に記載することが適当と考えられます。

(2) 適格組織再編事業年度の損金算入限度額

合併法人等の適格組織再編の日を含む事業年度の損金算入限度額は、移転を受けた一括償却資産の取得事業年度ごとに、以下の算式により算定します。

一括償却資産の取得価額の合計額 ÷ 36 × 適格組織再編の日から事業年度終了までの月数

※月数は、暦にしたがって計算し、1月未満は1月とします。

3.繰延消費税額等

合併法人等が適格組織再編により繰延消費税額等の移転を受けた場合には、一括償却資産と同様に取り扱います。

(1) 帳簿価額

合併法人等が適格組織再編により繰延消費税額等の移転を受けた場合には、被合併法人等の帳簿価額をそのまま引継ぎます。発生事業年度および各発生事業年度の繰延消費税額等も、被合併法人等の状況をそのまま引き継ぎます。

繰延消費税額等についても会計上の帳簿価額と税務上の帳簿価額に差異がある場合には、申告調整が必要です。税務上の帳簿価額が会計上の帳簿価額を超えている場合には、その差額は損金算入限度額の超過額として取り扱います。この損金算入限度額の超過額は、法人税別表5(1)のほか別表16(10)にも記載が必要ですが、一括償却資産の場合と同様に、被合併法人等の発生事業年度別に列を追加して、「損金算入限度超過額 前期からの繰越額6」に記載することが適当と考えられます。

(2) 適格組織再編事業年度の損金算入限度額

合併法人等の適格組織再編の日を含む事業年度の損金算入限度額は、移転を受けた繰延消費税額等の発生取得事業年度別に、以下の算式により算定します。適格組織再編により引継ぎを受けた繰延消費税額等は、発生初年度の1/2を行いません。

繰延消費税額等 ÷ 60 × 適格組織再編の日から事業年度終了までの月数

※月数は、暦にしたがって計算し、1月未満は1月とします。

この連載の記事

-

2025.08.04

第4回(最終回) 親子会社間合併の別表記載

-

2025.08.04

第3回 兄弟会社間合併の別表記載

-

2025.07.22

第2回 分割法人等の処理

-

2025.06.30

第1回 合併法人等の処理

プロフィール

税理士 伊藤 明弘(いとう あきひろ)

TKC全国会 中堅・大企業支援研究会会員

- 略歴

- 税理士法人髙野総合会計事務所パートナー

大学卒業後、都内の会計事務所を経て、税理士法人髙野総合会計事務所に入所。

税務部門に所属し、上場企業や上場企業の関係会社、中規模の非上場企業に対する通常の税務業務のほか税務ガバナンス構築、組織再編、グループ通算導入、企業再生、事業承継、国際税務、移転価格などの税務コンサルティング業務に従事。 - 著書等

- 『二訂版 繰越欠損金と含み損の引継ぎを巡る法人税実務Q&A』(共著)(2015年 税務研究会出版局)

『第4版 ケース別 会社解散・清算の税務と会計』(共著)(2020年 税務研究会出版局) - 寄稿・記事

- 『週刊税務通信』2022年10月17日 3724号 インボイス下の消費税関係届出書等の留意点

『週刊税務通信』2018年01月22日 3491号 DESによる相続税対策事例の検討(東京地裁平成28年5月30日判決)~税理士賠償責任保険の対象足りうるか~ など。 - ホームページURL

- 税理士法人 髙野総合会計事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。