更新日 2018.11.05

TKC全国会 中堅・大企業支援研究会

税理士 畑中 孝介

2019年10月1日より、先送りされてきた消費税の10%の引上げと軽減税率が導入されることになりました。また、2019年10月1日から「区分記載請求書等保存方式」を経て、2023年10月1日にはインボイス方式である「適格請求書等保存方式」が導入されます。

当コラムでは、実務面に影響を与える課題についての対応策を講じていただくために、軽減税率とインボイス方式について解説します。

1.区分記載請求書等保存方式~インボイス制度導入までの措置

2023年10月の適格請求書等保存方式(インボイス制度)の導入までは、現行の請求書等保存方式を維持しつつ、区分経理に対応するための措置が講じられます。

(1) 請求書等(売り手側)

-

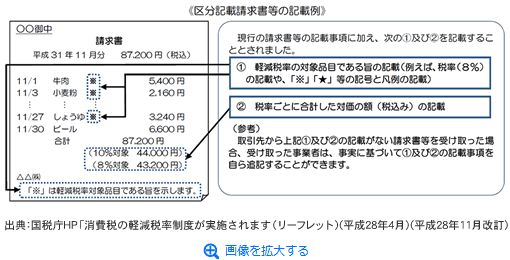

①請求書等の記載事項に次の2つが加えられます。

- 軽減税率の対象品目である旨

- 税率ごとに合計した対価の額

(この段階では免税事業者も、区分記載請求書を交付できます。)

現行通り、売り手には区分記載請求書の交付義務・保存義務は課せられません。 ②売り手の帳簿の記載事項に「軽減税率の対象品目である旨」が加えられます。

(2) 請求書等(買い手側)

-

①区分記載請求書の保存が仕入税額控除の要件とされます。

(現行通り、免税事業者からの仕入れも仕入税額控除が可能) -

②帳簿の記載事項

帳簿の記載事項に「軽減税率の対象品目である旨」が加えられます。 -

③買い手の追記も可能

次の2点については、“買い手が事実に基づき”請求書等に記載することができるものとされます。- 軽減税率の対象品目である旨

- 税率ごとに合計した対価の額

④偽りの請求書の交付行為に対する罰則は設けられません。

(3) 納付税額の計算方法

現行通り「割り戻し計算」が維持されます。

(4) 各種特例

各種中小企業者の特例が置かれています。

※なお、改正前制度では2017年4月1日から2018年3月31日までについては大企業であっても各種特例が適用可能となっていましたが、当該措置は2016年11月の法律改正により廃止されていますのでご留意ください。

-

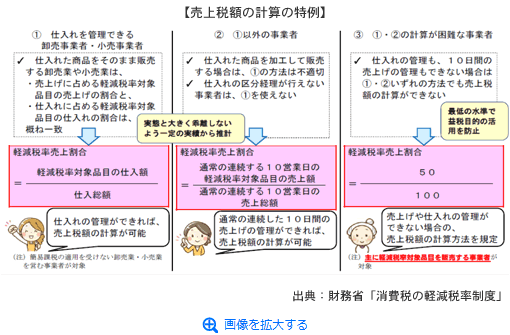

①売上税額の計算の特例

売上げを税率ごとに区分することが困難な事業者が、売上げの一定割合(軽減税率売上割合)を、軽減税率対象品目の売上げとして税額を計算する特例が設けられます。 -

②仕入税額の計算の特例

仕入れを税率ごとに区分することが困難な事業者が、仕入れの一定割合(軽減税率仕入割合)を、軽減税率対象品目の仕入れとして税額を計算する特例が設けられます。 -

③適用時期

- 基準期間における課税売上高が5,000万円以下の軽減対象課税資産の譲渡等を行う事業者

→2019年10月1日から2023年9月30日の属する課税期間の末日までの期間 - 基準期間における課税売上高が5,000万円超の軽減対象課税資産の譲渡等を行う事業者

→2019年10月1日から2020年9月30日の属する課税期間の末日までの期間

- 基準期間における課税売上高が5,000万円以下の軽減対象課税資産の譲渡等を行う事業者

2.適格請求書等保存方式(インボイス制度)

2023年10月の適格請求書等保存方式(インボイス制度)の導入では、現行の請求書等保存方式とは大きく考え方が変化します。インボイスがないと仕入れ税額控除はできない。免税事業者からの仕入れ税額控除はできない。請求書も追記はできないなど実務に大きな影響が出るでしょう。

(1) 登録制度

-

①適格請求書を発行するためには、免税事業者以外の事業者であって、かつ、税務署長に申請書を提出し適格請求書を交付できる事業者としての登録を受けることが必要となります。

-

②登録を受けた事業者は届出書の提出により登録の取り消しを受けなければ、事業者免税点制度が適用されません。

-

③登録された事業者はインターネットで公表されます。

(2) 請求書等(売り手側)

-

①売り手は買い手から求められた場合には、適格請求書の交付と保存が義務付けられます。

(注)公共交通機関、自動販売機など適格請求書の交付を行うことが困難な場合には交付義務が免除されます。 -

②適格請求書の記載事項(下線部が追加される)

- 発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率対象品目の場合はその旨)

- 税率ごとに合計した対価の額及び適用税率

- 税率ごとに集計した消費税額

- 交付を受ける事業者の氏名又は名称

③不特定多数の者に対して販売を行う小売業、飲食業、タクシー業等については、記載事項を省略した「適格簡易請求書」でもよい。

④電磁的記録を提供することが可能となります。

⑤適格請求書等に類似する書類等の交付行為については罰則が設けられます。

(3) 請求書等(買い手側)

①帳簿に「軽減対象課税資産の譲渡等に係るものである旨」の記載が必要となります。

②適格請求書等の保存が仕入税額控除の要件とされます。

※免税事業者からの仕入れは仕入税額控除不可。③公共交通機関、自動販売機から購入など、適格請求書の交付を受けることが困難な場合には、帳簿への記載により仕入税額控除が可能となります。(適格請求書等の保存は不要)。

(注)現行の3万円未満の課税仕入れにつき、請求書等の保存を不要とする規定は廃止されます。

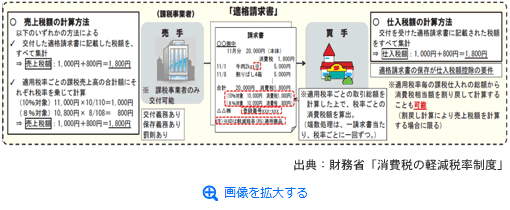

(4) 納付税額の計算方法

①売上税額、仕入税額の計算方法は次の2つから選択することができます。

- 「適格請求書」に記載のある消費税額の「積み上げ計算」

- 適用税率ごとの取引総額に10/110又は8/108を乗じて計算する「割り戻し計算」

②ただし、売上税額を「積み上げ計算」する場合には、仕入税額も「積み上げ計算」が強制されます。(仕入れ税額は「積上げ計算」が原則)

(5) 免税事業者等からの課税仕入れに係る経過措置

免税事業者等からの課税仕入れについては、2023年10月1日から2026年9月30日までの3年間については仕入税額控除の80%、その後の3年間は同50%の控除ができます。

(6) 適用時期

上記制度は2023年10月1日より導入されます。それに先んじて適格請求書発行事業者の登録は2021年10月1日から申請の受付が開始されます(上記(5)を除く)

この連載の記事

-

2019.02.04

第4回(最終回) 請負契約における経過措置(H31.3.31までの契約が対象!)

-

2018.11.19

第3回 非常に煩雑になる企業の軽減税率制度とインボイス制度への対応

-

2018.11.05

第2回 従来方式とは大きく変わる!適格請求書等保存方式(インボイス制度)

-

2018.10.22

第1回 消費税軽減税率制度の概要とスケジュール

プロフィール

税理士 畑中 孝介(はたなか たかゆき)

TKC全国会 中堅・大企業支援研究会 幹事

TKC企業グループ税務システム普及部会会員

TKC企業グループ税務システム小委員会委員

TKC全国会中央研修所租税法小委員会委員

- 略歴

-

ビジネス・ブレイン税理士事務所所長、株式会社ビジネス・ブレイン代表取締役CEO

大手・上場企業の連結納税コンサルティング業務や組織再編アドバイザー業務を行う。上場企業から中小企業・ベンチャー企業・ファンドまで幅広い企業の税務会計顧問業務に従事。TKC企業グループ税務システムの専門委員、中堅・大企業支援研究会幹事等に就任。 - 著書等

-

- 『消費税インボイス制度の実務対応』(TKC出版)

- 『令和6年度 すぐわかるよくわかる 税制改正のポイント』(TKC出版)

- 『企業グループの税務戦略-グループ法人税制・連結納税制度の戦略的活用-』(TKC出版)

- 『CFOのためのサブスクリプション・ビジネスの実務対応』(中央経済社)

- 「旬刊・経理情報」「税務弘報」などにも執筆

- システム・コンサルティング事例

- ホームページURL

- ビジネス・ブレイン税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。