更新日 2015.01.13

TKC全国会 中堅・大企業支援研究会会員

税理士 岡田 淳

電子申告システムの運用開始から10年が経ち、実践企業も増加してきました。

当コラムでは、これから電子申告に取り組まれる方に向け、全2回のダイジェスト版として最新の利用状況や今後の動向を紹介し、実践のためのポイントを解説します。

今回は、新たに電子申告を開始する場合の留意点や実践のポイントについて、昨年掲載したコラム「これから電子申告に取り組む皆様へ」の内容をベースに解説します。

1.電子申告の業務フロー

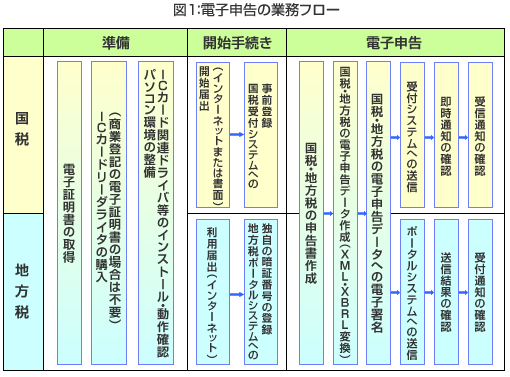

電子申告の業務フローは、「事前準備(「準備」・「開始手続き」)」と実際の「電子申告」の2つのプロセスに分けられます(図1参照)。

2.電子申告をはじめる手順

(1)電子証明書の取得

電子証明書とは電子署名を実施するための、書面手続でいう「印鑑」に相当するものです。税理士による代理送信を除き、代表者及び経理担当者それぞれの電子証明書が必要となります。

電子証明書の種類、取得方法については、「これから電子申告に取り組む皆様へ」第3回「電子証明書の種類と取得方法」をご確認ください。

![]()

(2)ICカードリーダライタの購入やICカードリーダライタのドライバの登録

電子証明書を読み込んで電子署名を実施するためのICカードリーダライタ及びそれを使用するためのデバイスドライバが必要になります。

![]()

(3)開始手続き

①国税の開始届出

国税の電子申告を開始する法人は開始届出が必要です。開始届出の方法には、国税庁のホームページからのオンライン届出と「電子申告・納税等開始(変更等)届出書」を税務署へ持参または送付による書面での届出があります。「e-Taxのホームページ:「開始届出書の提出」よりご確認ください。

国税の開始届出を行った後、国税受付システムに「納税用確認番号」や「電子証明書」を登録します。e-TaxソフトやTKC電子申告システム「e-Tax法定調書」を利用して登録することができます。e-Taxソフトを利用する場合は、e-Taxのホームページからご確認ください。

②地方税の利用届出

地方税の電子申告を行う法人は、地方税eLTAXのホームページ「新しくeLTAXをご利用の方はこちら」から利用届出を行います。

なお、地方税の電子申告では、国税と異なりオンラインでの届出のみとなります。また、利用届出時に電子署名を行うことにより、付与された電子証明書が地方税ポータルシステムに登録されます。第1回でご紹介しましたように、利用届出提出後、利用者IDと仮暗証番号を用いて直ちに電子申告を利用することができるようになりました。

「手続き完了通知」メールに記載されている有効期限までに「仮暗証番号」を変更します。期限を過ぎると仮暗証番号が無効になってしまうため注意が必要です。PCdeskなどのeLTAX対応ソフトウェアからeLTAXへログインし、暗証番号を変更します。

![]()

(4)国税・地方税の申告書作成

申告書作成にあたり、電子申告データ使用禁止文字、文字数制限に注意が必要です。

![]()

(5)電子申告データ作成

作成した申告書データを電子申告データに変換します。

![]()

(6)電子申告データへの電子署名

取得した電子証明書にて電子署名をします。税理士による代理送信の場合以外では、代表者及び経理担当者の電子署名が必要となります。

![]()

(7)電子申告データの送信、受信通知の確認等

電子署名後に国税、地方税の申告データを送信します。

送信後に即時通知(地方税の場合は「送信結果」)が作成され、同時に受信通知(地方税の場合は受付通知)が発行されます。

3.電子申告実践のポイント

「電子申告」をする際の留意点や実務上のポイントにつきましては、実践された事例をご紹介することが一番わかりやすいと思います。電子申告を行われているA社様(1部上場企業)のインタビュー内容を掲載した「これから電子申告に取り組む皆様へ」第4回「事例にみる電子証明書取得・管理のポイント」をご確認ください。

e-TaxやeLTAXを利用して電子申告を行うには、無料で利用できるe-TaxソフトやPCdeskの他に市販の税務・会計ソフトウェアを利用することになります。

なお、TKCの電子申告システムでは、電子申告に必要な手続きをメニュー化しており、メニューに沿って処理を進めるだけで、事前準備から申告データ作成、電子申告まで完了することができます。

また申告データを電子申告データに自動変換が可能なため、データの一元管理が可能となります。

「これから電子申告に取り組む皆様へ」第5回「e-TAX法定調書による電子申告」を参照してください。

TKCの「e-TAXシリーズを利用して電子申告を実践された事例も紹介しています。以下のリンクからご確認ください。

- 「e-TAX法定調書」ユーザー事例

<電子申告で、法定調書の提出コストを30%削減> - 「e-TAX償却資産」ユーザー事例

<e-TAX償却資産の導入で、償却資産税の申告を1名1日に>

4.電子申告のメリット

事例紹介にもありましたように、電子申告は、紙で申告する場合に比べて、①提出作業工数の削減、②郵送費等コストの削減、③提出漏れ・ミスの減少、の大きく3点のメリットがあります。

また、税理士による代理送信を行う場合、納税者自身で電子申告することに比べて、①税務の専門家である税理士が電子申告することへの安心感、②電子申告に関わるPCの設定が不要、③電子証明書の取得・管理が不要、などがあります。税理士による代理送信を希望される場合には、顧問税理士に相談してみてください。

第1回でご紹介しましたように、国税e-Taxや地方税eLTAXは、電子申告の利便性向上のため、システム対応等を実施しています。また電子申告実践件数も飛躍的に伸びております。当コラムをきっかけに、利用しやすくなった電子申告を実践し、経理業務の効率化を図っていただきたいと思います。

プロフィール

税理士 岡田 淳(おかだ じゅん)

TKC全国会 中堅・大企業支援研究会会員

ホームページURL

赤坂匠税理士法人

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。