更新日 2025.12.15

TKC全国会 中堅・大企業支援研究会会員

税理士 高田 雅敏

特別償却の制度概要や代表的な特別償却の種類について説明した上で、税効果会計を適用した場合の主に準備金方式における会計処理および別表調整について解説します。

当コラムのポイント

- 特別償却の基本的な考え方や代表的な特別償却の説明

- 税効果会計を適用した場合の会計処理の解説

- 会計処理に応じた税務調整と別表の記載方法

- 目次

-

1.会計処理

(1) 会計処理の方法について

特別償却を行う場合、主な会計処理方法は2つになります。即時償却の場合も同様です。

- ① 通常の減価償却費(普通償却)と同様に損益計算書上の減価償却に含めて計算する方法

(損金経理による方法) - ② 通常の減価償却費(普通償却)とは別に、特別償却については「特別償却準備金」勘定を用いて計算する方法

(剰余金処分による方法)

どちらを選択するかですが、①の方が企業側の処理としてはシンプルです。しかしながら、企業会計上、上場企業については適正な期間損益計算等の観点から通常の減価償却費(普通償却)部分のみを損益に計上し、特別償却部分については「特別償却準備金」勘定を用いるケースが多いかと思います(特別償却部分は法人税法における通常の減価償却の範疇を超える費用であるためです)。また、損金経理方式による場合は適用初年度において収益よりも費用が多額に計上されるため、自己資本比率等、企業の財務安全性を示す指標の数値悪化にも繋がります。監査法人の監査を受けている場合、特別償却が発生する事業年度に監査法人の先生方と会計処理方法について擦り合わせていただいた上で決めていくことになります。

なお、剰余金を処分する場合は原則株主総会の決議が必要ですが、特別償却準備金の積立並びに取崩の場合には決議不要です。

2つの会計処理によって、仕訳、財務諸表、法人税申告書にどのような影響があるのか、税効果会計を適用する前提で以下に記載します。

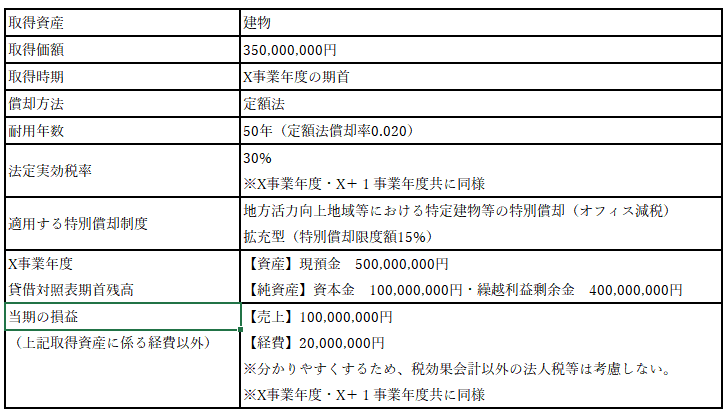

(2) 具体的な会計処理ついて

【具体例】

<X事業年度の会計処理>

具体例に基づく仕訳は下記の通りです。

2つの会計処理方法の相違点は下記の赤字部分となります。

剰余金処分方式の場合、特別償却の計上を減価償却費として損益計算書に計上するのではなく、貸借対照表上の純資産の部に計上します。

さらに、税効果会計適用法人ですので、実効税率30%部分を繰延税金負債として繰り延べます。

【上記固定資産仕訳に関係する部分の財務諸表上の影響】

2.別表調整

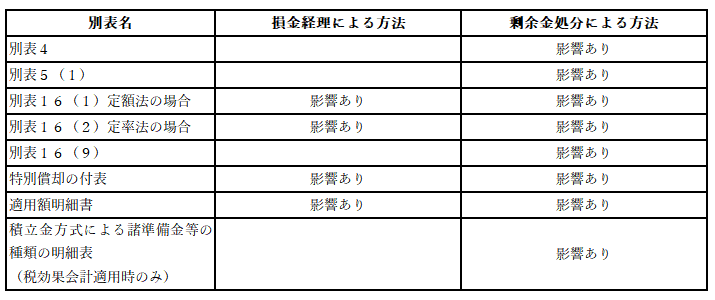

会計処理方法により、作成する別表が異なります。

追加入力・作成が必要となる別表・添付書類には「影響あり」と記載します。

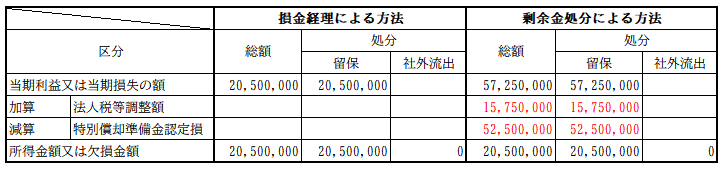

(1) 【別表4】

下記の通り、会計処理方法により損益計算書上の当期利益は異なるものの、法人税法上の最終所得金額は一致します。

損金経理方式の場合、会計上費用に計上した減価償却費を法人税法上もそのまま認容するだけですが、剰余金処分方式の場合は、会計上費用に計上した法人税等調整額を一旦取り消したうえ(加算調整)で、特別償却の対象となる金額全額を法人税法上認容します(減算調整)。

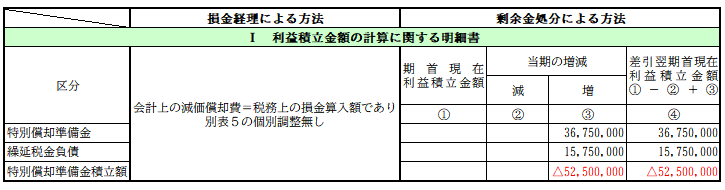

(2) 【別表5(1)】

損金経理方式の場合、下記の通り個別調整は不要です。

剰余金処分方式の場合は、純資産の部に計上されている「特別償却準備金」並びに別表4で加算調整した「繰延税金負債」を増加欄に入力した上で、別表4で減算調整した特別償却の対象となる金額全額を「特別償却準備金積立額」の増加欄にマイナス入力します。

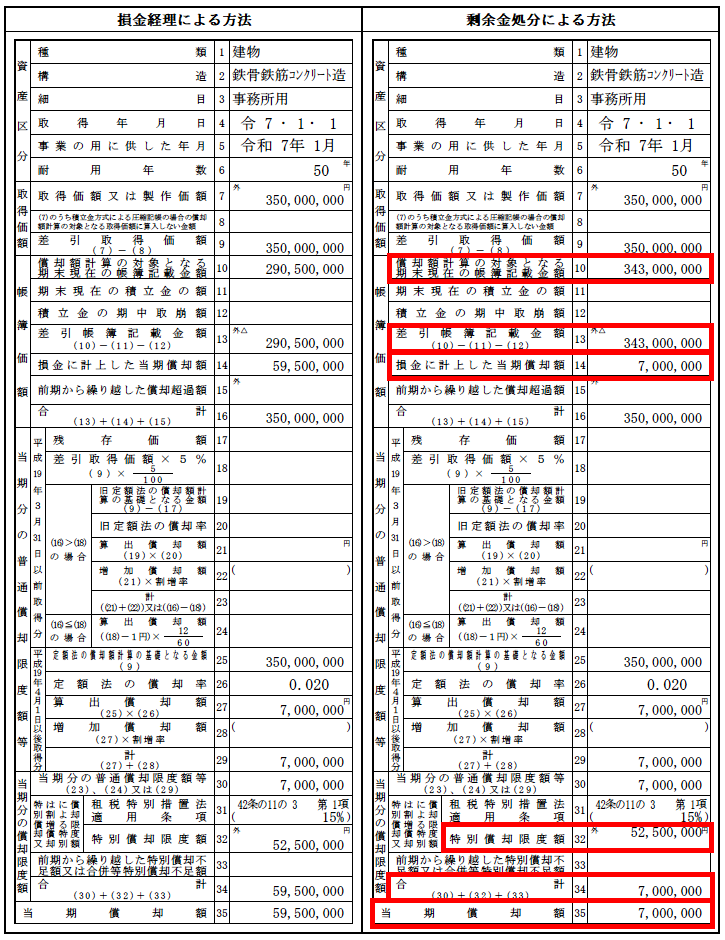

(3) 【別表16(1)】

今回の具体例は定額法適用資産のため、別表16(1)に取得した建物の入力(該当する項目のみ図示)をします。

損金経理方式の場合は、特別償却部分も当期の減価償却費として損益計算書に計上しているため、普通償却と特別償却の合計額を14欄並びに35欄に入力します。

一方、剰余金処分方式による場合は、14欄並びに35欄には損益計算書に計上した普通償却部分のみの金額を入力し、特別償却部分は別表16(9)に入力することで法人税法上損金算入の要件が認められます。

具体的な相違点は赤枠の通りですので参照ください。

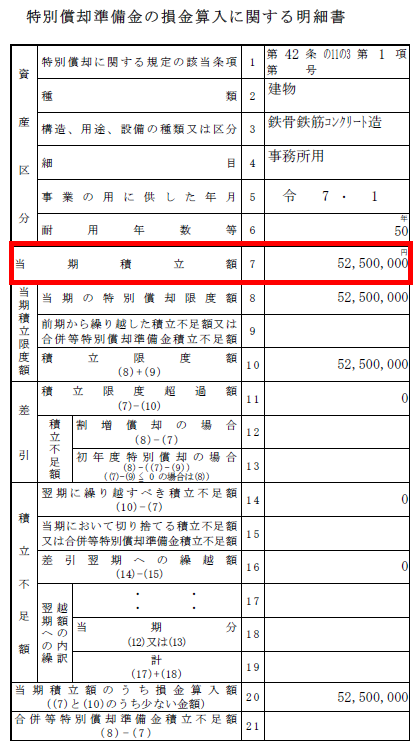

(4) 【別表16(9)】

剰余金処分方式により「特別償却準備金」を純資産に計上した場合において、法人税法上「特別償却準備金」の損金算入を認めてもらうために別表16(9)を作成します。20欄に記載されている金額が別表4の損金算入額(特別償却準備金認定損)と一致します。7欄の当期積立額は税効果会計適用前の特別償却対象額全額(具体例では52,500,000円)を入力します。

(5) 【特別償却の付表】

特別償却の適用を受ける場合に、作成が必要な付表になります。

適用する特別償却の名称や該当条項、事業の種類等を下図のように記載します。適用する特別償却により、記載する内容も若干異なりますので、国税庁の記載例を参考に入力ください。

2つの方法による相違点は下記の赤枠13欄になります。

<出典:国税庁記載例>

(6) 適用額明細書

法人税の税額や所得を減少させる法人税関係の特別措置の適用を受けるためには、適用状況の透明化を図るため、どの特別措置を適用するのか明らかにする必要があり、適用額明細書を法人税申告書に添付することが求められています。

どちらの経理方法を採用する場合であっても、租税特別措置法の適用を受けることに違いはありませんので、明細書の作成・添付が必要となります。

この明細書に記載していない、又は適用条項や区分番号が間違っていると所轄の税務署より連絡がありますので申告時には記載漏れ、入力間違いがないようご注意ください。

同一の特別償却を適用する場合でも、年度により区分番号が異なる可能性がありますので毎年区分番号を確認ください。

最悪の場合、法人税関係特別措置の適用が受けられなくなります。

参考:令和7年6月国税庁「適用額明細書の記載の手引≪令和7年4月1日以後終了事業年度≫」

損金経理による方法

剰余金処分による方法

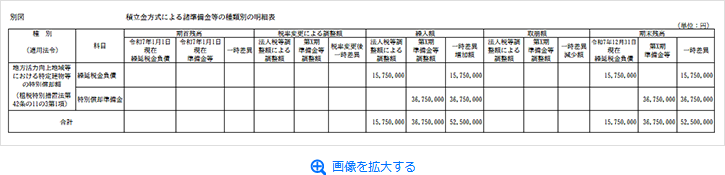

(7) 積立金方式による諸準備金等の種類の明細表

剰余金処分方式により税効果会計を適用する場合、特別償却の全額(具体例では取得価額×15%=52,500,000円)を法人税法上損金算入したいものの、純資産の部には税効果相当額を控除した金額(具体例では35,750,000円)が「特別償却準備金」として計上されているため、特別償却の全額を損金算入しても良いのか疑義が生じます。その点について、国税庁の質疑応答事例に下記の通り回答趣旨が記載されております。

結論としては、「積立金方式による諸準備金等の種類別の明細書」を法人税申告書に添付することで税効果相当分も含めた特別償却の全額を特別償却準備金に積み立てたものとして損金算入が出来ます。

参考:税効果会計を適用している法人が租税特別措置法上の諸準備金等を剰余金の処分により積み立てた場合における損金算入額(法人税申告書に「明細表」を添付する場合)|国税庁

この連載の記事

-

2026.02.09

第5回(最終回) 特別償却と併せて検討すべき制度について

-

2026.01.26

第4回 特別償却と税額控除制度の比較について

-

2025.12.15

第3回 税効果会計を適用する場合の会計処理並びに別表調整(翌事業年度以降)

-

2025.12.15

第2回 税効果会計を適用する場合の会計処理並びに別表調整(特別償却適用事業年度)

-

2025.12.08

第1回 特別償却の制度概要について

プロフィール

税理士 高田 雅敏(たかだ まさとし)

TKC全国会 中堅・大企業支援研究会会員

- 略歴

- 大手証券会社・不動産会社にて営業経験後、大手電子部品メーカーに転職。

大手電子部品メーカーでは連結決算業務、工場経理を経験した後本社税務課にてグループ全体の税務申告対応・税務調査対応・適用可能な税制優遇措置の積極的活用・税制改正対応・TKCシステム導入を推進。

営業経験、工場経理経験を活かし、現場に寄り添う提案を常に心がけて来ました。

大手電子部品メーカー在籍中に税理士試験に合格。

現在は独立して勤務時代の経験を活かし試験研究費制度や外国税額控除、組織再編等の対応サポートも行っている。 - ホームページURL

- たかだ税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。