更新日 2024.07.16

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ会計システム普及部会会員

公認会計士・税理士 一木 伸夫

DCFを学ぶ前提の基礎知識から、実践でも役立つ設例まで、DCFのすべてを分かりやすく、ストーリー仕立てで解説するコラムです。

当コラムのポイント

- DCFの前提となる知識から丁寧に解説

- 問題を考えながら理解を深める

- エクセルの使い方も身につく

- DCFの実務を設例で解説

- 目次

-

1.なぜDCFを学ぶのか

ディスカウント・キャッシュ・フロー(DCF)は、企業やプロジェクトの価値を評価するための財務手法のひとつであり、投資の評価や企業価値の算定に長く用いられてきました。

DCFはファイナンスにおいて幅広い用途で活用される重要な手法です。

ファイナンスとは、企業の価値を最大化するにはどうしたらよいかを論理的に考えるためのツールです。(「一生モノのファイナンス入門」朝倉智也著)

企業は事業活動を通じて持続的に企業自身の価値を高めることを目的としています。経営者はもちろんのこと、社員がファイナンスのスキルを身につけて行動することが企業価値最大化の近道です。

DCFは財務会計においても重要な役割を果たしています。減損会計、M&Aの評価、リース会計、退職給付会計、資産除去債務など、幅広い分野でDCFが活用されています。これにより、投資家や経営者はより信頼性の高い情報を基に意思決定を行うことができます。

ひとつ問題を考えてみてください。

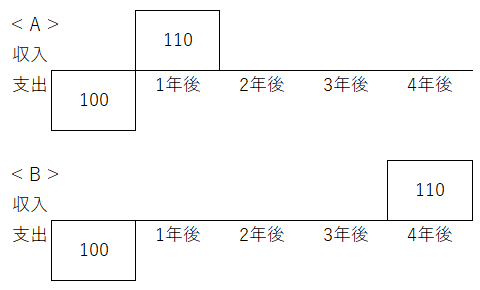

- 【問題】

- Aプロジェクトに100万円投資すると、1年後に110万円になって返ってきます。

Bプロジェクトに100万円投資すると、4年後に110万円になって返ってきます。

どちらのプロジェクトに投資しますか?

ほとんどの方がAプロジェクトに投資すると答えます。

同じ金額をもらうのならば早くもらったほうが得だと考えるからです。

これを「貨幣の時間的価値」と呼びます。

ではどのくらい得なのでしょうか。

会計は必ず「数字」で説明しなくてはなりません。

DCFを学ぶと、数字で説明できるようになります。

2.アインシュタインも驚いた複利の効果

DCFを学ぶ前に複利についておさらいし、貨幣の時間的価値を実感しましょう。

複利とは元本だけでなく、利息にも利息が付く計算方法です。

- 【問題】

- あなたは現在100万円をもっています。

この100万円を年10%の「複利」で運用できるとすると、4年後にいくらもらえるか計算してください。

- 【解答】

- 100万円 × 1.1 × 1.1 × 1.1 × 1.1 = 146.4万円

通常の電卓を使って計算すると、1.1を4回掛けてこのようになると思います。

でもこの方法だと、例えば30年後を計算するときに面倒です。

そこでべき乗を使って表すと以下のようになります。

100万円 × (1 + 10%)^4 = 146.4万円

この式を一般化した、

元本 × (1 + 年利率(r))^n年後 = 将来価値

が複利計算の公式となります。

天才といえば多くの方が真っ先に思い浮かべるであろうアインシュタインは、

「複利は人類最大の発明。知っている人は複利で稼ぎ、知らない人は利息を払う」

と言ったといいます。

アインシュタインが人類最大の発明と言ったということは、

E = mc2

と同じくらい価値があるのかもしれません。

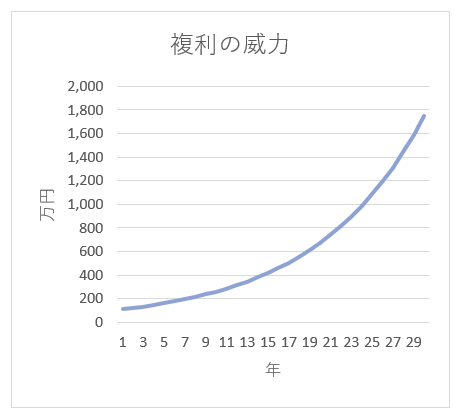

実際、長期間複利で運用すると、時の経過とともに加速度的に資産が増加します。

10%で30年運用すると、なんと18倍近くに増加します。100万円が約1800万円に増える計算です。

新卒で働き始め、20代で100万円を貯めて運用を始めれば、引退する頃には老後2000万円問題が解決しています。

複利の威力を実感し、役立ててください。

3.資本コスト

会社というのは、調達してきた資金を運用して増やす箱です。

どんな大企業でも最初は株主からの出資と、銀行からの借り入れで事業をスタートします。

資金を調達するためにはコストがかかります。これを「資本コスト」といいます。

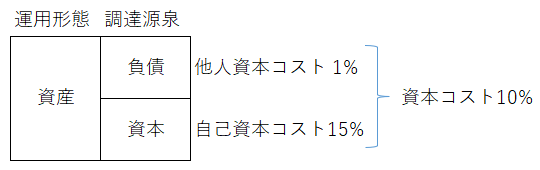

資本コストは「他人資本コスト」「自己資本コスト」に分けることができます。

典型的な他人資本コストは借入利息です。仮に1%と仮定しましょう。

自己資本コストは株主からの要求リターンです。株主は元本が保証されている貸付より大きなリスクを負うので、自己資本コストは他人資本コストより高くなります。算定方法はいろいろあって少し難しいのですが、仮に15%と仮定します。

ざっくりいうと両者を加重平均したのが資本コストで、仮に10%と仮定します。

これは以下のように貸借対照表の形で表すことができます。

貸借対照表は右が調達源泉すなわちどこから資金を調達したかを表し、左が運用形態すなわちどのように資金を運用しているかを表しています。

10%で調達したら、10%以上で運用しなければ会社が成長しないのは当然のことですよね。

これが最近よく言われる「資本コストを意識した経営」の本質です。

日本はこれまで自己資本コストを低く見積もっていたために、株主や投資家からの期待に応えられない収益性の低い投資が許容され、低成長に甘んじていたと指摘されることもあります。

この連載の記事

テーマ

プロフィール

公認会計士・税理士 一木 伸夫(いちき のぶお)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ会計システム普及部会会員

- 著書等

- 「会計士が教えるスゴ技Excel」(日本経済新聞出版社)

- 「7つの基本で身につくエクセル時短術」(日本経済新聞出版社)

- 「会社では教えてもらえない 一瞬で仕事が片付く人のエクセルのキホン」(すばる舎)

- 10兆円企業でファイナンス講座講師を担当

- ホームページURL

- ビジネス・ブレイン税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。