更新日 2024.05.20

TKC全国会 中堅・大企業支援研究会会員

税理士 金子 真一

令和5年10月消費税インボイス制度、令和6年1月改正電子帳簿保存法の新たな経過措置がスタートしましたが、その後も国税庁から実務に配慮した情報発信が行われています。これから3回に分けて、国税庁から発信された情報の中から企業実務に影響を及ぼす可能性が高いものを抜粋してご紹介させていただきます。

当コラムのポイント

- 制度改正後、実務では様々な混乱が発生しています。

- 国税庁はその混乱に対して情報を発信しています。

- その中から企業実務に影響を及ぼす可能性が高いものを解説します。

- 目次

-

前回の記事 : 第1回 制度改正後に発信された情報~消費税インボイス制度(その1)~

第1回「3.多く寄せられるご質問(随時更新)」の続きから確認してみましょう。

■問15(令和5年12月15日更新(令和6年2月19日改訂))

派遣社員や出向社員(以下「派遣社員等」といいます)に対して支払われる出張旅費等については、それぞれ次のとおり取り扱うこととなります。

- ①派遣元企業等に支払う場合

当該出張旅費等が直接的に派遣社員等へ支払われるものではなく、派遣元企業や出向元企業(以下「派遣元企業等」といいます)に支払われる場合、派遣先企業や出向先企業(以下「派遣先企業等」といいます)においては、人材派遣等の役務の提供に係る対価として仕入税額控除に当たり、派遣元企業等から受領した適格請求書の保存が必要となります。 - ②派遣元企業等を通じて派遣社員等に支払う場合

派遣元企業等が当該出張旅費等を預かり、そのまま派遣社員等に支払われることが派遣契約や出向契約等において明らかにされている場合には、派遣先企業等において、出張旅費等特例の対象として差し支えありません。この場合、当該出張旅費等に相当する金額について、派遣元企業等においては立替払を行ったものとして課税仕入れには該当せず、仕入税額控除を行うことはできません。 - ③派遣先企業等が派遣社員等に直接支払う場合

出張旅費等特例の対象となるのは従業員等です。従業員等は役員、使用人とされており、使用人は企業と雇用関係がある者とされていますので、派遣社員は従業員等には該当せず、出張旅費等特例の適用はどうなるのか不明でした。

今回、派遣元企業等が当該出張旅費等を預かり、そのまま派遣社員等に支払われることが派遣契約や出向契約等において明らかにされている場合には、派遣先企業等において、出張旅費等特例の対象として差し支えないとされました。それであれば、今回明示されていない派遣先企業等が派遣社員等に直接出張旅費を支払う場合も出張旅費等特例の適用を受けられると考えます。ただし、本件は現時点でここまで明記されていませんので、今後税務当局による別の見解が示される可能性はありますのでご注意ください。

(参考)

- 〇内定者に支払う場合

内定者のうち、企業との間で労働契約が成立していると認められる者に対して支給する交通費等については、通常必要であると認められる部分の金額について出張旅費等特例の対象として差し支えありません。

労働契約が成立していると認められるか否かは、例えば、企業から採用内定通知を受け、入社誓約書等を提出している等の状況を踏まえて判断されることとなります。 - 〇採用面接者に支払う場合

採用面接者は通常、従業員等に該当しませんので、支給する交通費等について、出張旅費等特例の対象にはなりません。

4.インボイス制度―オンライン説明会―応用編

国税庁は消費税インボイス制度の周知を目的として、令和6年2月から誰でも参加可能なインボイス制度に関するオンライン説明会を随時開催しています。今回は応用編から、多くご質問を頂いた項目をピックアップしてご紹介します。

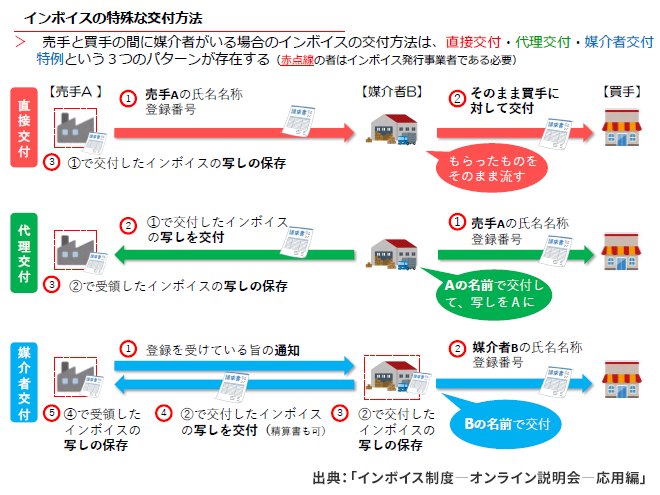

■インボイスの特殊な交付方法

売手が媒介者に依頼して買手に販売してもらうため、売手には常に買手に交付したインボイスの写しの保存義務が課されています。下記の図と照らし合わせて確認ください。

媒介者(B)は売手(A)との間で

- イ.誰の名前で買手にインボイスを交付するのか

- ロ.交付したインボイスの写しを誰が保存するのか

を予め決めておき、買手に誰のインボイスを交付するのかを決める必要があります。

なお、主なポイントはそれぞれ以下の通りです。

- 〇直接交付・・・

- 売手(A)は、個々の買手に対してインボイスを作成する必要があります。

- 〇代理交付・・・

- 媒介者(B)は、売手(A)の名前でインボイスを作成して買手に交付し、そのインボイスの写しを売手(A)に交付しなければなりません。

- 〇媒介者交付・・・

- 媒介者(B)は、自らの名前で買手にインボイスを交付し、その写しを保存した上で売手(A)にもその写しを交付しなければなりません。

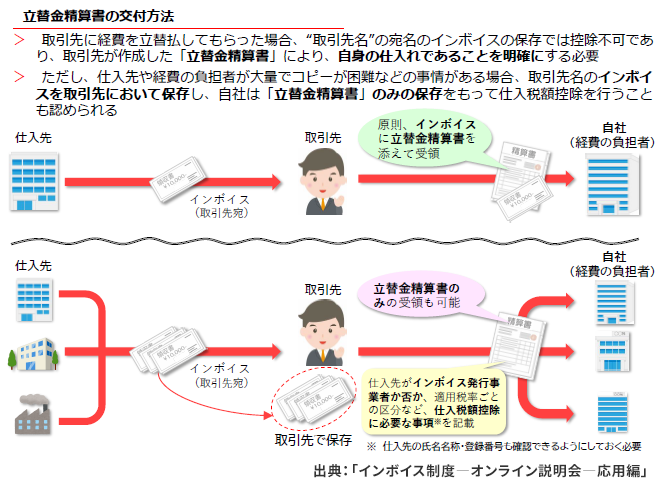

■立替金精算書

立替金精算書のポイントは次の3点と考えます。下記の図と照らし合わせて確認ください。

- 仕入先からのインボイスの宛先が取引先になっている

- インボイスに記載されている金額には、他の購入者(自社等)の分が含まれている

- 他の購入者(自社等)が負担する金額等を明らかにする

この延長で取引先が免税事業者であっても、経費の負担者にインボイスを交付することが出来るとされました。

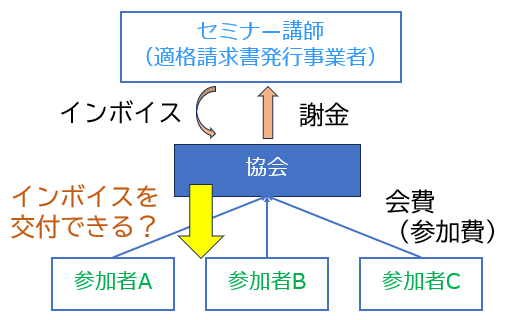

「お問合せの多いご質問/問21 (令和6年1月26日)」

<セミナー参加費に係る適格請求書の交付方法>

- 協会がセミナーを主催

- 講師に支払う講演料は協会がまとめて支払う

- セミナー参加者から、一定額を負担してもらう

このような状況下で、協会が適格請求書発行事業者になることなく、セミナー参加者へインボイスを交付する方法はあるでしょうか。

協会は「預り金」として処理した上で、

- 参加者が負担した金額は、セミナーを受講するという役務提供の対価として課税仕入れに該当するものであることが明らかであること

- 協会から交付を受けた講演料に係る適格請求書のコピー(講師が発行するインボイスの写し)と立替金精算書の保存すること

- 講演料の総額を超える預り金をセミナー参加者から受領していないこと

の要件を満たすことにより、セミナー参加者は適格請求書のある取引として仕入税額控除の適用を受けることが可能となります。

なお、講師が発行するインボイスの写しは、コピーが大量となるなどの事情により、コピーを交付することが困難な場合は協会が適格請求書を保存しておくことで、セミナー参加者には立替金精算書のみの交付で良いとされています

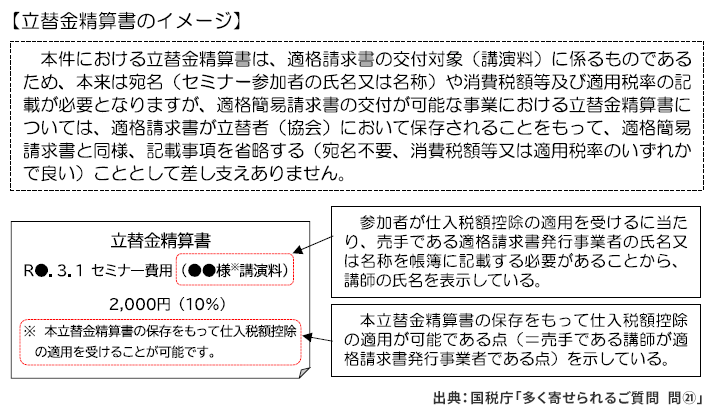

この場合の立替金精算書については、次の様式が示されています。

適格請求書の交付対象(講演料)に係るものであるため、本来は宛名(セミナー参加者の氏名又は名称)や消費税額等及び適用税率の記載が必要となりますが、適格簡易請求書の交付が可能な事業における立替金精算書については、適格請求書が立替者(協会)において保存されることをもって、適格簡易請求書と同様、記載事項を省略する(宛名不要、消費税額等又は適用税率のいずれかで良い)こととして差し支えないとされています。

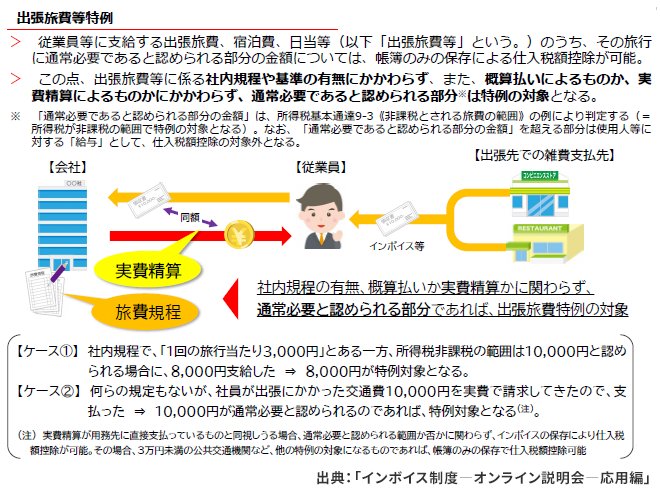

■出張旅費等特例

従業員等に支給する出張旅費、宿泊費、日当等(以下「出張旅費等」という)のうち、その旅行に通常必要であると認められるものであれば、出張旅費等に係る社内規程や基準の有無に関係せず、概算払いでも消費税インボイス上は構わないということが明確にされました。

見積適格請求書も認められており、実額との差額は確定した期での調整で良いとされていますので、概算で会計処理して問題ありません。なお、これはあくまで消費税インボイス制度上の取り扱いであり、会社の事務フローをこれに合わせる必要はありません。

■税務調査の運用

請求書がインボイスの要件を満たしていない場合でも、他の書類等で補完できるのであれば当面はそれでも良いとされています。最初が肝心ということで請求書1枚1枚をチェックされている事業者の方もいらっしゃいますが、現場と経理・税務部門双方にとって過度の負担にならないように運営いただくこともご検討いただいては如何でしょうか。

なお、消費税インボイス制度では、原則差し替えを要請する必要がありますが、受領側で加筆訂正は出来ないとされていないため、当面の間は受領者側で確認した旨を付記したり、付箋にて情報を補足することも認められるのではという考え方もあります。顧問税理士と相談するなどしてご検討ください。

この連載の記事

-

2024.06.03

第3回(最終回) 制度改正後に発信された情報~改正電子帳簿保存法~

-

2024.05.20

第2回 制度改正後に発信された情報~消費税インボイス制度(その2)~

-

2024.05.07

第1回 制度改正後に発信された情報~消費税インボイス制度(その1)~

プロフィール

税理士 金子 真一(かねこ しんいち)

TKC全国会 中堅・大企業支援研究会会員

- 略歴

- 1992年東洋信託銀行(現三菱UFJ信託銀行)に入社、2002年から住友信託銀行(現三井住友信託銀行)に移り、主に会計、税務業務を担当。2019年に退職し金子真一税理士事務所を開業。現在、消費税インボイス制度への対応支援やグループ通算対応支援、会計業務の効率化支援等に取り組む。

- 肩書

- TKC大企業・中堅企業支援研究会会員

東京税理士会 目黒支部 租税教育委員長 - 著書等

-

- 『時間がない!?消費税インボイス導入へのサクセスロード』(税務研究会)

- ホームページURL

- 金子真一税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。