更新日 2024.05.07

TKC全国会 中堅・大企業支援研究会会員

税理士 金子 真一

令和5年10月消費税インボイス制度、令和6年1月改正電子帳簿保存法の新たな経過措置がスタートしましたが、その後も国税庁から実務に配慮した情報発信が行われています。これから3回に分けて、国税庁から発信された情報の中から企業実務に影響を及ぼす可能性が高いものを抜粋してご紹介させていただきます。

当コラムのポイント

- 制度改正後、実務では様々な混乱が発生しています。

- 国税庁はその混乱に対して情報を発信しています。

- その中から企業実務に影響を及ぼす可能性が高いものを解説します。

- 目次

-

1.はじめに

消費税インボイス制度では、一定の事項が記載された帳簿及び請求書等の保存が仕入税額控除の要件となるため、その要件を満たす請求書等の入手が実務上困難なケースについて、どのような対応方法があるのか国税庁に照会があり、それに対して制度開始後も情報発信されています。今回は制度導入後から令和6年3月までに発信された次の情報からピックアップしてお伝えします。

- 令和6年度税制改正大綱(令和5年12月)

- お問合せの多いご質問(随時更新中)

- インボイス制度―オンライン説明会―(令和6年2月)の応用編

なお、これらの多くは「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」(令和6年4月改訂)に反映されていますが、本稿は令和6年3月時点で執筆しているため、このQ&Aの改訂版はカバーしておりません。

2.令和6年度税制改正大綱

■円滑・適正な納税のための納税環境整備(インボイス関係)

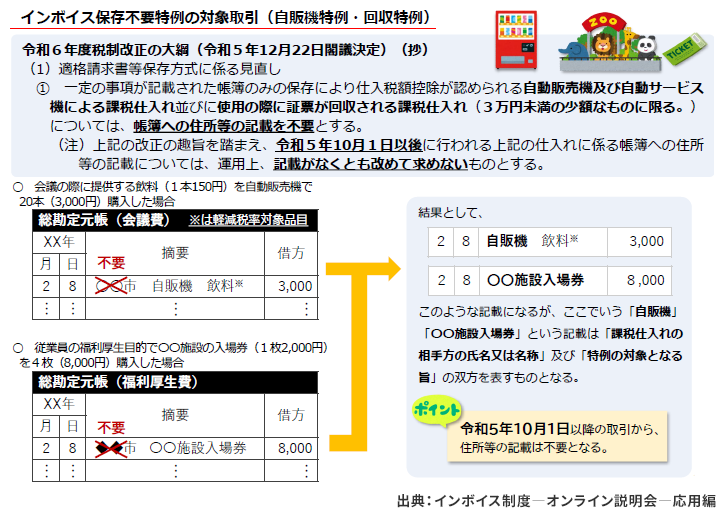

仕入税額控除の適用は、一定の帳簿と請求書等の保存が要件とされているが、一定の取引については、帳簿に①課税仕入れの相手方の住所・所在地と②特例対象である旨の記載をすることで、請求書等の保存がなくても仕入税額控除を可能とする特例が設けられている。本特例の対象となる自動販売機による取引や入場券等のように使用時に証憑が回収される取引(3万円未満の少額なものに限る)については、事業者の実務に即して、上記①の住所・所在地の記載を不要とする。

適格請求書等保存方式の下では、一定の事項が記載された帳簿及び請求書等の保存が仕入税額控除の要件とされています(消法30⑦)。一方で、請求書等の交付を受けることが困難であるなどの理由により、公共交通機関特例等の取引については、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められます(消法30⑦、消令49①、消規15の4)が、帳簿の記載事項に関し、通常必要な記載事項に加え、次の事項の記載が必要となります。

- 帳簿のみの保存で仕入税額控除が認められるいずれかの仕入れに該当する旨

- 仕入れの相手方の住所又は所在地

しかしながら、公共交通機関特例、出張旅費特例等については、令和5年国税庁告示第26号(旧インボイス通達4-7、消費税基本通達11-6-4(令和5年9月30日時点))にて仕入れの相手方の住所又は所在地の記載を免除しましたが、この免除対象から「入場券特例」と「自販機特例」が除外されました。

令和6年度の税制改正大綱では、この免除対象から除外された「入場券特例」と「自販機特例」についても、仕入れの相手方の住所又は所在地の記載が免除される方針であることが明記されました。

■円滑・適正な納税のための納税環境整備(インボイス関係)

税抜経理方式を採用する簡易課税適用者が、課税仕入れを行った場合の経理処理方法の明確化を図る。具体的には、免税事業者等のインボイス発行事業者以外の者からの仕入れについては、原則、仮払消費税額等は生じないが、簡易課税適用者は、インボイスの保存が仕入税額控除の要件とされていないことも踏まえて、継続適用を要件に支払対価の額の110分の10(108分の8)相当額を仮払消費税額等として計上できることとする等の所要の見直しを行う。

法人税では、消費税での仕入税額控除の適用を受ける課税仕入れ等の税額及び当該課税仕入れ等の税額に係る地方消費税の額に相当する金額の合計額が仮払消費税等の額とされています。

したがって、適格請求書発行事業者以外の者からの課税仕入れについては基本的に、法人税上、仮払消費税等の額がないこととなるため、仮払消費税に振り替えられない部分は本体価格の構成要素として処理する方法が提示されていました。(令和3年改正消費税経理通達関係Q&A)

※消費税インボイス制度の経過措置の適用を受ける場合は、経過措置により仕入税額控除が認められる部分は仮払消費税等の額とみなされることも記載されています。

一方、簡易課税を選択した事業者にとって、仮払消費税等は仕入税額控除の計算に関係しないため、全て本体価格に加えて減価償却の対象にしなければならないのかという疑問がありました。令和6年度の税制改正大綱では、継続適用を前提に本体価格と切り離して処理することを可能とする方針であることが明記されました。

3.多く寄せられるご質問(随時更新)

国税庁はインボイス制度特設サイトを設け、消費税インボイス制度に関する情報発信を行っていますが、その中に「お問合せの多いご質問」というサイトがあり、消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(令和5年10月改訂)の公表後も多く寄せられる質問について、追加問や既存問の改訂等として整理し、集約したものを公開しています。

■問23(令和6年2月29日更新)

インターネットバンキング等での振込手数料について、仕入税額控除の適用を受けるための証憑保存が課題となります。

インターネットバンキングで発生する振込手数料等にインボイスが交付されない場合について

- 通帳や入出金明細等(個々の課税資産の譲渡等(入出金サービス・振込サービス)に係る取引年月日や対価の額が明らかなもの)

- その金融機関における任意の一取引(一の入出金又は振込み)に係る適格簡易請求書

を併せて保存することで、仕入税額控除を行って良いとされました。

ここでポイントと考えるのは、インボイスの取得が実務上難しい取引についても、オペレーションの煩雑さからインボイスの保存省略を認めたETCクレジットカード決済の取引で示された要件(※)とほぼ同様の取り扱いが認められたという点です。実務の様々な取引の中にはインボイスの取得が難しい取引も考えられることから、とりあえず同様のオペレーションにより仕入税額控除の対象とすることも認められる可能性があると考えられます。

また、

- ATMを利用した場合の3万円未満に係る証憑の保存省略(ATM特例)

- 基準期間における課税売上高1億円以下の事業者に係る1万円未満の取引に係る証憑の保存省略(少額特例)

なども併せて説明されていますので、使える規定の中から使いやすいものを適用することになります。

(※)ETCクレジットカード決済の取引で示された要件

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(平成30年6月)(令和5年10月改訂)問103

- クレジットカード会社から受領するクレジットカード利用明細書(個々の高速道路の利用に係る内容が判明するものに限ります。また、取引年月日や取引の内容、課税資産の譲渡等に係る対価の額が分かる利用明細データ等を含みます。)

- 利用した高速道路会社等の任意の一取引(複数の高速道路会社等の利用がある場合、高速道路会社等ごとに任意の一取引)に係る利用証明書

■問25(令和6年3月18日更新)

<クレジットカードにより決済されるタクシーチケットに係る回収特例の適用>

クレジットカード会社が発行しているタクシーチケットについては

- 取引先に渡した場合、タクシーを利用した際に交付を受ける適格簡易請求書がない

- 負担者の手元にはクレジットカード利用明細書しかない

という状況の中で、仕入税額控除をどうするかが課題となります。

次の資料で利用されたタクシー事業者が適格請求書発行事業者であることが確認できる場合には、「入場券等の回収特例」の適用によりインボイスとみなしてよいとされました。

- 受領したクレジットカード利用明細書

- 利用されたタクシー事業者のホームページや クレジットカード会社のホームページ等に掲載されている利用可能タクシー一覧

ここでのポイントと考えられるのは

- タクシーチケットに入場券特例が適用される

- 利用したタクシー事業者を特定できない場合でも、類推で適格請求書発行事業者と認められる可能性がある

という点です

なお、適格請求書発行事業者以外のタクシー事業者の場合には、当該タクシー利用時に受領した領収書(未収書等)や、別途当該タクシー事業者から発行を受けた書類など、区分記載請求書の記載事項を満たした書類及び一定の事項を記載した帳簿の保存があれば、仕入税額相当額の一定割合(80%、50%)を仕入税額とみなして控除できる経過措置の適用を受けることができるとされています。

この連載の記事

-

2024.06.03

第3回(最終回) 制度改正後に発信された情報~改正電子帳簿保存法~

-

2024.05.20

第2回 制度改正後に発信された情報~消費税インボイス制度(その2)~

-

2024.05.07

第1回 制度改正後に発信された情報~消費税インボイス制度(その1)~

プロフィール

税理士 金子 真一(かねこ しんいち)

TKC全国会 中堅・大企業支援研究会会員

- 略歴

- 1992年東洋信託銀行(現三菱UFJ信託銀行)に入社、2002年から住友信託銀行(現三井住友信託銀行)に移り、主に会計、税務業務を担当。2019年に退職し金子真一税理士事務所を開業。現在、消費税インボイス制度への対応支援やグループ通算対応支援、会計業務の効率化支援等に取り組む。

- 肩書

- TKC大企業・中堅企業支援研究会会員

東京税理士会 目黒支部 租税教育委員長 - 著書等

-

- 『時間がない!?消費税インボイス導入へのサクセスロード』(税務研究会)

- ホームページURL

- 金子真一税理士事務所

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。