更新日 2023.08.07

TKC全国会 中堅・大企業支援研究会会員

税理士 西山 実

令和5年度の税制改正で創設されたグローバル・ミニマム課税の導入の背景と計算の全体像を対話形式で解説します。

当コラムのポイント

- グローバル・ミニマム課税の導入背景と趣旨を理解できる

- 制度の全体像、対象者、課税額の計算の概要を理解できる

- 適用免除制度、申告の方法、情報提供の仕組みを理解できる

- 目次

-

今回は令和5年度の税制改正で創設されたグローバル・ミニマム課税の課税額の計算について対話形式で解説します。

【場面紹介】

海外に多くの関連会社を持つ株式会社T(T社)の会議室。T社の経理財務部で税務30年のベテランK部長と部下で税務担当3年目のCさんが今回もグローバル・ミニマム課税について語り合っています。今回は最終回となります。

1.グローバル・ミニマム課税の適用免除基準

Cさん:前回までで、日本で課税される「国際最低課税額」を計算するまでの流れはわかりました。ところで、特定多国籍企業グループ等に属する構成会社の全てが計算対象に入ってくるのでしょうか?

K部長:適用免除基準というものが設けられていて、これには法人税法の本法に規定されている恒久的なものと、経過措置として設けられている時限的なものに分けられるよ。

恒久的な基準では、次の要件の全てを満たす場合には、その構成会社等の所在地国における当期国別国際最低課税額は0とすることができる。国際税務の用語では、これをデミニマス(ラテン語のde-minimisで「些細な事」)と呼ばれているね。

①その対象会計年度と直前2対象会計年度の収入金額の平均額として計算した額が1,000万ユーロに満たないこと。

②その対象会計年度と直前2対象会計年度の利益又は損失の額の平均額として計算した額が100万ユーロに満たないこと。

Cさん:1ユーロ=150円で計算をすると、所在地国の売上が15億円未満で、利益で1.5億円未満であれば、適用免除となりますね。ただ構成会社等の利益を計算してみないと判定できず、事務負担は大きいですよね。

K部長:そうした企業の事務負担を考慮して、令和6年4月1日から令和8年12月31日までの間に開始する各対象会計年度については、国別報告事項等における記載内容に基づき判定できるルールが定められているんだよ。これは国別報告事項セーフハーバーと言われているね。

Cさん:国別報告事項とは、移転価格税制に係る文書化制度導入に伴い、平成28年度税制改正で定められた国別報告事項(CbC)のことですね。

K部長:国別報告事項セーフハーバーには3つの基準があり、いずれかの基準を満たせば所在地国におけるグループ国際最低課税額を0とできるよ。

①簡易デミニマス方式:

CbCの収入金額が1,000万ユーロ未満であり、CbCの税引前利益が100万ユーロ未満である場合。

②簡素な実効税率要件:

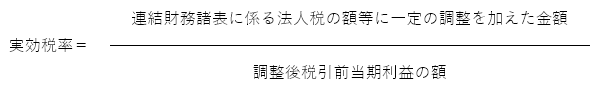

次の計算による実効税率が、次の対象会計年度の区分に応じた割合以上であること

令和6年4月1日~同年12月31日の間に開始 15%

令和7年1月1日~同年12月31日の間に開始 16%

令和8年1月1日~同年12月31日の間に開始 17%

③通常利益要件:

調整後税引前当期利益の額が、実質ベースの所得除外額以下であること。

Cさん:なるほど。CbCの報告金額を使って、デミニマステストを簡易的に行ったり、当期国別国際最低課税額(トップアップ課税)がないことを簡易的に判定したりするものなのですね。

2.グローバル・ミニマム課税の申告・適用開始時期

Cさん:グローバル・ミニマム課税は、令和6年4月1日以降に開始する対象会計年度の国際最低課税額にかかる法人税から適用されると聞きましたが、申告の期限はどうなりますか?

K部長:特定多国籍企業グループ等に属する内国法人は、その対象会計年度の国際最低課税額がない場合を除き、各対象会計年度終了の日の翌日から1年3月以内に申告(国際最低課税額確定申告書)をすることとされているんだ。ただし最初に提出する場合には1年6月以内とされているよ。

Cさん:3月決算の多国籍企業グループの場合には、令和7年3月31日終了年度が最初の提出になるので、令和8年9月30日が最初の申告期限になるわけですね。

3.情報申告制度の創設

Cさん:グローバル・ミニマム課税の導入に合わせて、情報申告制度が創設されたそうですね。

K部長:特定多国籍企業グループ等に属する構成会社等である内国法人は、構成会社等の名称、所在地国ごとの国別実効税率、グループ国際最低課税額等を、各対象会計年度終了の日の翌日から1年3月以内に申告をすることとされているね。ただし最初に提出する場合には1年6月以内とされているんだよ。

Cさん:国際最低課税額確定申告書の提出期限と同じですね。

K部長:情報申告制度は、多国籍企業グループに属する構成会社等の所在する国において、課税されるべき利益額が正しく算定されているかどうかを確認するためのものとされているね。既存の情報交換の枠組みを通じて、関係する国の当局間で共有されることになるよ。

したがって最終親会社が外国の税務当局に情報申告をし、その情報が日本の税務当局に提供がされる場合には、日本での情報申告が免除される。この場合には最終親会社等届出事項を上記と同じ期間に提供することが求められているんだよ。

Cさん:大きな流れは理解できました。ありがとうございます。今後明らかになる詳細や、外国におけるグローバル・ミニマム課税の情報を集めて、T社グループの申告の準備をしたいと思います。

了

この連載の記事

-

2023.08.07

第4回(最終回) 制度の概要(3) 適用免除基準、申告・適用時期、情報申告制度

-

2023.07.24

第3回 制度の概要(2) 課税額の計算

-

2023.07.10

第2回 制度の概要(1) 全体像、対象者、範囲

-

2023.06.26

第1回 グローバル・ミニマム課税の導入趣旨と背景

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。