更新日 2023.07.24

TKC全国会 中堅・大企業支援研究会会員

税理士 西山 実

令和5年度の税制改正で創設されたグローバル・ミニマム課税の導入の背景と計算の全体像を対話形式で解説します。

当コラムのポイント

- グローバル・ミニマム課税の導入背景と趣旨を理解できる

- 制度の全体像、対象者、課税額の計算の概要を理解できる

- 適用免除制度、申告の方法、情報提供の仕組みを理解できる

- 目次

-

前回の記事 : 第2回 制度の概要(1)全体像、対象者、範囲

今回は令和5年度の税制改正で創設されたグローバル・ミニマム課税の課税額の計算について対話形式で解説します。

【場面紹介】

海外に多くの関連会社を持つ株式会社T(T社)の会議室。T社の経理財務部で税務30年のベテランK部長と部下で税務担当3年目のCさんが今回もグローバル・ミニマム課税について語り合っています。

1.グローバル・ミニマム課税の課税額の計算

Cさん:前回、「当期国別国際最低課税額」を学びました。次の算式で当期分の上乗せ課税(トップアップ課税)を計算するんですよね。

当期国別国際最低課税額=(国別グループ純所得の金額 - 実質ベースの所得除外額)×(15% - 国別実効税率)

1.会社別ではなく国別に計算すること、

2.有形資産と給与等の額の一定割合を控除すること、

3.実際の租税負担率を求めて15%との差額が課税されることを学びました。これで税額を計算することができるわけですね?

K部長:いや、まだこの先があるんだ。課税範囲は「グループ国際最低課税額」とされていて、他にも計算要素がある。整理して簡単な表にしてみたよ。

Cさん:知らない用語ばかりで、頭が追い付かなくなってきました。。。。

K部長:大丈夫だよ。基本的には、所在地国で純所得があり、実効税率が15%を下回っている場合、すなわち表の1番上のときに、当期分のトップアップ課税(①)がなされて、そこに②③⑤の調整が加わるイメージだね。

表の2番目の実効税率が15%以上の場合には、当期分のトップアップ課税はなくて、②③⑤の調整のみで計算をすることになるね。

それぞれの用語の意味は、大まかに言うと次のようになるよ。

- ②「再計算国別国際最低課税額」

- 過年度に遡及的に国別国際最低課税額の計算が求められる場合に、過年度の不足額を加算するもの。

- ③「未分配所得国際最低課税額」

- 構成会社である投資会社等の利益のうち、分配されなかった部分に対応する国際最低課税額。

- ④「永久差異調整のための国際最低課税額」

- 実効税率を計算する際の現地の法人税等の額の合計額が0を下回る場合に、一定額を加算するもの。会計上の利益を超えて税法上の控除が認められて、それが永久差異になる場合が想定されている。

- ⑤「自国内最低課税額に係る税の額」

- 第1回目で話をした国内ミニマム課税(QDMTT)のこと。

これは自国の税率が15%を下回っている場合に、他国での課税をされる前に課税をしておこうという税なので、その国でQDMTTが導入されている場合に控除することになるね。

Cさん:実効税率が15%以上で当期分のトップアップ課税がなくても、遡及分や投資会社等の未分配分は課税額が生ずるということですね。そして国内ミニマム課税(QDMTT)が導入されている場合には控除されるわけですね。

K部長:表の下段で、所在地国で純所得がない場合には、当期分のトップアップ課税はないけれど、②~⑤の計算が必要になる。

Cさん:日本の税制にはないようなケースが想定されていて、現地税制の理解が必要ですね。

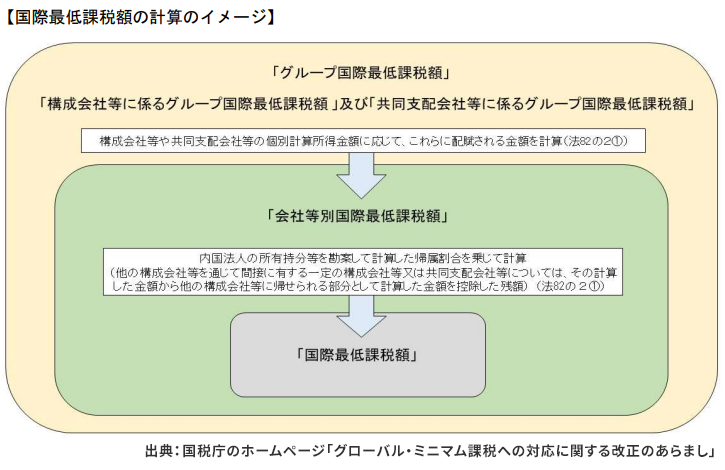

K部長:上記の表で計算をした「グループ国際最低課税額」をスタートに、「国際最低課税額」を計算することになる。前回見た国税庁のホームページ「グローバル・ミニマム課税への対応に関する改正のあらまし」の5ページに次の図が掲載されているからみてみよう。

図にある通り、「グループ国際最低課税額」を個別計算所得金額に応じて構成会社等に配賦した金額を「会社等別国際最低課税額」とし、これに内国法人の所有持分割合を勘案した帰属割合を乗じて計算する金額を「国際最低課税額」とし、これが最終的な課税対象となるということだね。

Cさん:つまり「グループ国際最低課税額」は国別に計算するけれど、これを構成会社等別に再度振り分けて、その上で内国法人の持分割合で帰属する金額を計算して、課税対象額を計算するということですね。

K部長:各対象年度の国際最低課税額に100%(90.7%が法人税、9.3%が地方法人税)の税率で計算して課税されることになる。

Cさん:通常の法人税は課税所得を計算して、これに23.2%の税率などを乗じて計算しますが、「各対象会計年度の国際最低課税額」はその金額がすでに税額ベースで計算されているので、そのまま課税がされるということですね。

次回は、適用免除基準や申告納付について解説を進めていきます。

この連載の記事

-

2023.08.07

第4回(最終回) 制度の概要(3) 適用免除基準、申告・適用時期、情報申告制度

-

2023.07.24

第3回 制度の概要(2) 課税額の計算

-

2023.07.10

第2回 制度の概要(1) 全体像、対象者、範囲

-

2023.06.26

第1回 グローバル・ミニマム課税の導入趣旨と背景

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。