更新日 2022.07.25

TKC全国会 中堅・大企業支援研究会

TKC企業グループ税務システム普及部会会員

税理士 藤井 規生

いよいよ、令和4年4月1日以後に開始する事業年度からグループ通算制度が始まります。

当コラムでは、グループ通算制度において重要になる“子会社を含めたグループ全体”の体制構築のためのポイントを整理し、6回にわたり各ポイントについて解説します。

- 目次

-

2022年4月1日以後開始事業年度から連結納税制度がグループ通算制度へ改組されたことに伴い通算法人は資本金の額等にかかわらず、法人税及び地方法人税について電子申告が義務化されました。今回は通算法人の電子申告義務化の注意点について解説します。

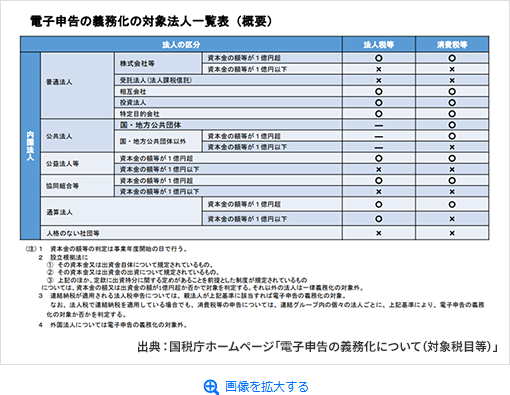

1.電子申告義務化の対象税目と対象法人

(1) 従来からの電子申告義務化

2020年4月1日以後開始事業年度より、期首資本金の額が1億円超の法人等は法人税、地方法人税、消費税及び地方消費税、住民税、事業税、特別法人事業税(確定、予定又は仮決算に基づく中間、修正)について電子申告が義務付けられました。義務化対象となった書類は申告書だけでなく財務諸表や勘定科目内訳明細書などの申告書に添付すべき書類も全て含まれ、書面で申告書を提出しても無申告扱いとされるなど非常にドラスティックな改正がされました。これは、税務手続においてもICTの活用を推進し、データの円滑な利用を進めることで社会全体のコスト削減及び企業の生産性向上を図るため、手始めに一定の法人を対象とし、将来的には全体に対象を広げる目論みがあります。

(2) グループ通算法人の電子申告義務化

法人税及び地方法人税について、電子申告義務化の対象法人に通算法人(グループ通算制度の適用を受けた通算親法人及び通算子法人をいいます。)が加えられました(法75の4①②)。

資本金の額が1億円以下であっても通算法人を電子申告義務化の対象としたのは、グループ通算制度が連結納税制度と違い、原則として各通算法人が個別で申告する方式となっていることが要因と考えられます。なぜならば、グループ通算制度においても連結納税制度と同様に、企業グループ内の法人間での損益通算等の調整計算が行われるため、その確認を課税庁側で円滑かつ効率的に行い行政手続きコスト削減を図る必要から電子申告が必須になったものと解されます。なお、消費税及び地方消費税や住民税、事業税並びに特別法人事業税については従来どおり通算法人毎に義務化対象となるかどうかを判定することになります。

2.電子申告に係る届出

(1) e-Taxによる申告の特例に係る届出書

電子申告の義務化対象法人は、「e-Taxによる申告の特例に係る届出書」を納税地の所轄税務署長に提出する必要があります。グループ通算制度の承認申請時における届出については「第3回 申請書の書き方、手続き関連」にて解説されていますので、ここでは従前から連結納税制度を適用していた企業グループが「グループ通算制度へ移行しない旨の届出書」を提出せずに、自動的にグループ通算制度のみなし承認を受けた場合の届出について触れたいと思います。

連結納税制度又は単体納税制度を適用している事業年度において電子申告の義務化対象法人(特定法人)に該当していなかった通算法人は、2022年4月1日以後最初に開始する事業年度開始の日から1か月以内に法人税及び地方法人税について「e-Taxによる申告の特例に係る届出書」を納税地の所轄税務署長に提出することになります。

(2) 留意点

連結子法人の連結法人税個別帰属額の届出書をいわゆる「みなし規定」により連結親法人が電子申告にて提出していた場合には、通算子法人の届出が失念されやすいと思われます。

また、みなし規定により通算親法人が通算子法人の電子申告をする場合でも利用者識別番号が必須となりますので、電子申告自体を実施していなかったグループ法人は、「電子申告・納税等開始届出書」の提出により予め利用者識別番号を取得しておく必要があります。

3.申告方法など

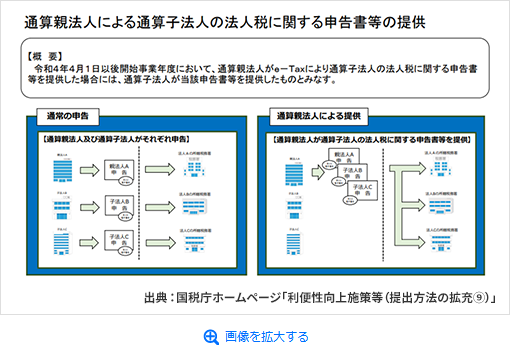

(1) みなし規定

グループ通算制度では納税主体はあくまで各通算法人であるため、個別申告が原則となっていますが、連結納税制度における「みなし規定」と同様に利便性向上施策として通算親法人が通算子法人の申告を通算親法人の代表者の電子署名等で通算子法人に代わって申告することが出来ます(法150の3①②、規68①②、国税オンライン化省令5⑦、6②)。

この制度は申告だけでなく、各種申請・届出でも利用可能となっています。さらに、ダイレクト納付(グループ通算用)にて通算親法人が通算グループ内法人の納付額を一括で納付することができます。納税方法の選択によって法人税や地方法人税並びに通算税効果額の精算処理が変わってきます。

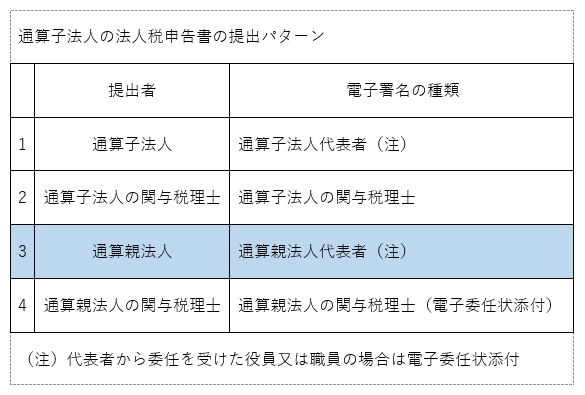

(2) 電子申告の類型

グループ通算制度における通算子法人の電子申告のパターンは以下に分類できます。

代表者からの電子委任状を添付するパターンは、一手間余分に掛かるので代表者の電子証明書の有効期限切れや、代表者の交代のタイミングにより電子証明書の取得が申告時に間に合わないなどの特殊なケースに限定されているものと思われます。

連結納税制度では、2020年4月1日以後終了連結事業年度分から可能となった「みなし規定」を利用した企業グループが大多数であったことから、グループ通算制度においても上記3の通算親法人が通算親法人の代表者の電子署名にて提出するパターンが主流になると予想されます。

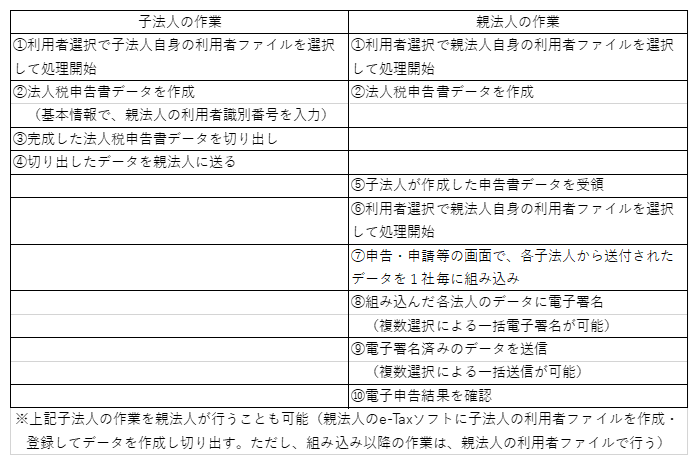

(3) 通算親法人がみなし規定により電子申告する場合の手順

通算親法人がみなし規定により国税庁e-Taxソフトで申告する場合のおおまかな手順は以下のとおりです。⑦の各通算子法人から受領した申告書データの組み込みは1社ごとにファイルを選択して行う必要があるので社数が多い場合は手間がかかりそうです。

国税庁e-Taxソフトで申告する場合の利用手順

4.今後への期待

連結納税制度からグループ通算制度への改正の背景には、納税者及び国税当局の事務負担の軽減等の観点が挙げられていました。しかし、これから行われる実務を想定すると国税当局の事務負担軽減には著しく資するものの、納税者にとって、さほど負担軽減にならないのではないかと考えています。これからの更なる事務負担軽減に期待したいところです。

この連載の記事

-

2022.08.22

第6回(最終回) 電子納税について

-

2022.07.25

第5回 電子申告について(電子申告義務化の注意点)

-

2022.06.20

第4回 地方税・消費税

-

2022.05.23

第3回 申請書の書き方、手続き関連

-

2022.04.25

第2回 通算子法人の準備事項

-

2022.03.22

第1回 グループ通算制度体制構築のポイントの概要

プロフィール

税理士 藤井 規生(ふじい のりお)

TKC全国会 中堅・大企業支援研究会 幹事

TKC企業グループ税務システム普及部会 部会長

TKC企業グループ税務システム小委員会委員

- ホームページURL

- 税理士法人創経

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。