更新日 2022.06.20

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム普及部会会員

税理士 宮﨑 純子

いよいよ、令和4年4月1日以後に開始する事業年度からグループ通算制度が始まります。

当コラムでは、グループ通算制度において重要になる“子会社を含めたグループ全体”の体制構築のためのポイントを整理し、6回にわたり各ポイントについて解説します。

- 目次

-

グループ通算制度は地方税や消費税には適用されず、通算法人は単体納税と同様の計算を行うこととなります。ただし、地方税(住民税の法人税割)の計算は単体納税と全く同じではなく、一定の調整計算を行う必要があります。

ここでは、グループ通算制度における地方税及び消費税の取扱いについて解説します。

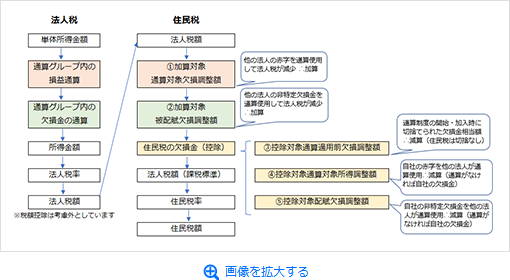

1.法人住民税(法人税割)

グループ通算制度は地方税には適用されません。しかし、住民税の法人税割の課税標準は法人税額であるため、グループ通算制度による影響が生じています。そこで、住民税の計算では、法人税額に一定の調整計算を行います。一定の調整とは、法人税の計算の際に適用されたグループ通算制度における繰越欠損金の切り捨て、損益通算、欠損金の通算がなかったものとして法人税額を計算する仕組みです。

住民税(法人税割)は、法人税額に下記①から⑤等を加減算して算出した法人税額(課税標準)に住民税率を乗じて計算します。

【法人税額に加算する項目】

- ①加算対象通算対象欠損調整額

- 他の法人の欠損金額(当期に発生した欠損金額)を自社が通算使用して法人税額を減少させた場合に、その通算対象とした欠損金額に法人税率を乗じて計算します。これを法人税額に加算することによって、損益通算前の法人税額に戻す計算となります。

- ②加算対象被配賦欠損調整額

- 他の法人の非特定欠損金(グループ通算制度開始後の繰越欠損金)が自社に配分された場合に、その被配賦欠損金控除額(※)に法人税率を乗じて計算します。これを法人税額に加算することによって、欠損金通算前の法人税額に戻す計算となります。

(※) 被配賦欠損金控除額とは、被配賦欠損金額に非特定損金算入割合(損金算入限度額/非特定欠損金の合計額)を乗じて計算した金額をいいます。

【法人税額から減算する項目】

- ③控除対象通算適用前欠損調整額

- 通算適用前欠損金額(グループ通算制度開始・加入に伴い切り捨てられた繰越欠損金)に法人税率を乗じて計算します。法人税では欠損金が切り捨てられた場合でも、住民税では欠損金の切り捨てがないため、住民税の欠損金として引継ぐことになります。これを法人税額から控除することによって、欠損金の切り捨てがなかった場合の法人税額に戻す計算となります。

- ④控除対象通算対象所得調整額

- ①と反対のパターンです。自社の欠損金額(当期に発生した欠損金額)を他の法人が通算使用した場合に、その通算対象所得金額に法人税率を乗じて計算します。通算されなければ自社の欠損金を構成するため、住民税の欠損金として引継ぎ、欠損金の発生事業年度の翌事業年度以降に控除することになります。

- ⑤控除対象配賦欠損調整額

- ②と反対のパターンです。自社の非特定欠損金を他の法人に配分した場合に、その配賦欠損金控除額(※)に法人税率を乗じて計算します。通算されなければ自社の欠損金として繰越されるため、住民税の欠損金として引継ぎ、欠損金の通算事業年度の翌事業年度以降に控除することになります。

(※) 配賦欠損金控除額とは、配賦欠損金額に非特定損金算入割合(損金算入限度額/非特定欠損金の合計額)を乗じて計算した金額をいいます。

この他、控除対象還付対象欠損調整額(法人税の繰戻還付を受けた場合)の調整計算があります。

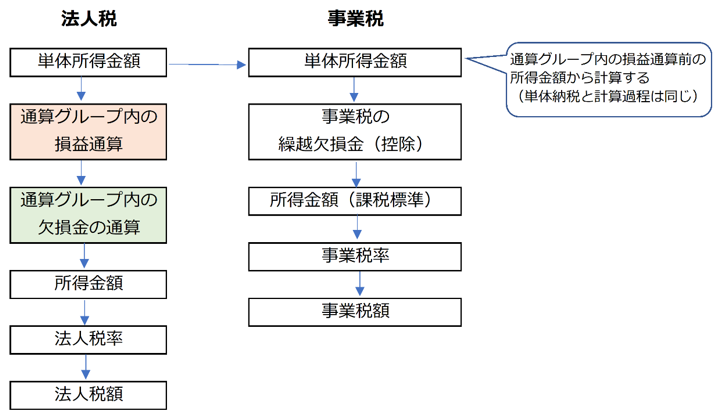

2.法人事業税

事業税は単体納税と同様の計算を行います。事業税(所得割)の課税標準である所得金額は、グループ通算制度における繰越欠損金の切り捨て、損益通算、欠損金の通算がなかったものとして計算します。付加価値割の単年度損益の計算も同様です。事業税の繰越欠損金は、単体納税と同様、法人税の繰越欠損金とは区別して計算します。

3.消費税

消費税も単体納税と同様の計算を行います。なお、各通算法人の消費税等に係る経理処理については、通算グループ内で統一する必要はないため、通算法人ごとに税抜経理方式、税込経理方式又は併用方式のいずれかにより処理することが認められます。

4.地方税・消費税の申告

グループ通算制度においては、法人税は電子申告が義務化されますが、地方税及び消費税はこれまでどおり自社の資本金等により電子申告義務化の対象法人かどうかを判断します。また、申告期限の延長の手続きについては、「第3回 申請書の書き方、手続き関連」の「3.手続きについての留意事項」に解説がありますのでご確認ください。

5.TKCグループ通算申告システム

住民税の計算はグループ通算制度適用前と比較して非常に複雑になります。TKCグループ通算申告システムでは、法人の基本情報や欠損金の切り捨て額、法人税別表などから住民税の調整項目を自動計算することができます。

※グループ通算申告システム(e-TAXグループ通算)の製品概要については、HPをご参照ください。

https://www.tkc.jp/consolidate/group_tsusan/

この連載の記事

-

2022.08.22

第6回(最終回) 電子納税について

-

2022.07.25

第5回 電子申告について(電子申告義務化の注意点)

-

2022.06.20

第4回 地方税・消費税

-

2022.05.23

第3回 申請書の書き方、手続き関連

-

2022.04.25

第2回 通算子法人の準備事項

-

2022.03.22

第1回 グループ通算制度体制構築のポイントの概要

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。