更新日 2025.07.10

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム小委員会委員

税理士・公認会計士 足立 好幸

グループ通算制度を適用している法人の防衛特別法人税の概要について解説する。

当コラムのポイント

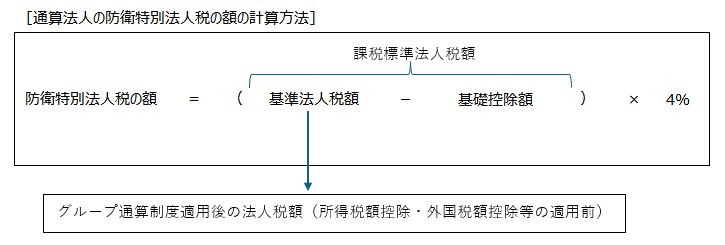

- 通算後の基準法人税額を基礎に課税標準法人税額を計算

- 基礎控除額は500万円を通算法人間で配分計算

- 基礎控除額には当初申告固定措置(遮断措置)を適用

- 外国税額控除限度額は全体計算

- 申告及び納付等は地方法人税と同様の仕組み

- 目次

-

令和8年4月1日以後に開始する事業年度から防衛特別法人税が課される。

防衛特別法人税の概要は、国税庁ホームページに掲載されている以下の資料がわかりやすい。

また、申告書の様式(DRAFT)についても国税庁ホームページで以下の資料が公開されている。

- 防衛特別法人税の概要「防衛特別法人税が創設されました」

- 申告書様式についての資料「防衛特別法人税の申告書様式」

これらの資料を見ていただければわかるが、防衛特別法人税の取扱いは基礎控除額500万円を差し引いて課税標準を計算することと税率が4%であること以外は地方法人税と同じ取扱いといってよいかと思う。

本稿では、グループ通算制度を適用している法人において防衛特別法人税の取扱いはどうなるのか?をテーマに、通算法人における防衛特別法人税の取扱いについて解説したい。

1.課税事業年度

通算法人の課税事業年度は、その通算法人の令和8年4月1日以後に開始する各事業年度をいう(防確法11)。

ただし、通算子法人の課税事業年度は、通算親法人の令和8年4月1日以後に開始する事業年度の期間内に開始するその通算子法人の事業年度とする(防確法11)。

つまり、通算法人については、通算親法人の事業年度が、令和8年4月1日以後に開始する事業年度に該当する場合に、防衛特別法人税が課されることとなる。

この場合、令和8年4月1日以後に加入した通算子法人が、通算親法人の事業年度終了の日以前に離脱する場合であっても、その加入日が通算親法人の令和8年4月1日前に開始した事業年度の期間内にある場合は、加入日から離脱日の前日までの期間を事業年度とした通算法人としての単体申告は、防衛特別法人税が課されないこととなる(注)。

(注) 例えば、通算子法人の加入日が令和8年5月1日、離脱日が令和8年12月1日とした場合の令和8年5月1日から令和8年11月30日の期間の事業年度(通算法人としての単体申告)について、通算親法人の決算期が3月である場合は防衛特別法人税が課されることとなり、通算親法人の決算期が12月である場合は防衛特別法人税が課されないこととなる。

2.課税標準の基礎になる基準法人税額

グループ通算制度を適用している法人についても、グループ通算制度を適用した後の基準法人税額を基礎に課税標準法人税額(課税標準)が計算される(防確法10①)。

したがって、地方法人税と同様に、グループ調整計算の法人税額への影響は、防衛特別法人税の額にも影響を及ぼすことになる。

つまり、損益通算等のグループ通算制度の節税効果は防衛特別法人税にも及ぶということになる。

なお、グループ通算制度を適用している場合も、基準法人税額は、所得税額控除や外国税額控除等を適用する前の法人税の額とする(防確法10)。

同様に、グループ通算制度を適用している場合も、基準法人税額は、租税特別措置法の税額控除(研究開発税制や賃上げ促進税制の税額控除等。ただし、戦略分野国内生産促進税制のうち特定産業競争力基盤強化商品に係る措置の税額控除は除く)を適用した後の法人税の額となる(防確法10)。

3.基礎控除額

グループ通算制度を適用する場合も、課税標準法人税額は、基準法人税額から基礎控除額を控除した金額となる(防確法13②)。

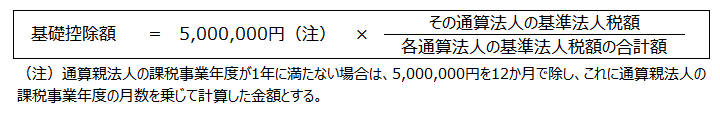

ただし、通算法人の基礎控除額は、年500万円を各通算法人の基準法人税額の比で配分した金額とする(防確法13③④)。

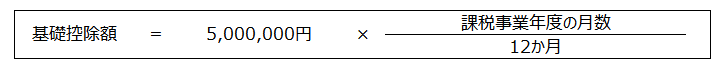

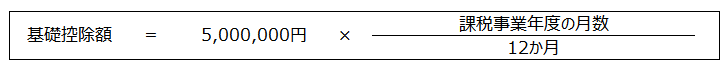

具体的には次の取扱いとなる。なお、計算上の月数は、暦に従って計算し、一月に満たない端数を生じたときは、これを一月とする(防確法13⑨)。

一.通算法人の課税事業年度(通算子法人の課税事業年度にあっては、通算親法人の課税事業年度終了の日に終了する課税事業年度に限る)

→ つまり、損益通算等のグループ通算制度が適用される通算事業年度を意味している。

二.通算子法人の前号に掲げる課税事業年度以外の課税事業年度

→ つまり、通算親法人事業年度の中途で離脱する場合の離脱直前事業年度(単体事業年度)を意味している。

4.特定同族会社の留保税額がある場合の課税標準法人税額の計算

(1) 課税標準法人税額

基準法人税額に特定同族会社の留保税額が加算されている場合、課税標準法人税額は次に掲げる金額の合計額となる(防確法13②)。

イ)その課税事業年度の加算前基準法人税額(基準法人税額から留保税額を控除した金額)から基礎控除額を控除した金額

ロ)その課税事業年度の基準法人税加算額(基準法人税額のうち留保税額)から基礎控除残額を控除した金額

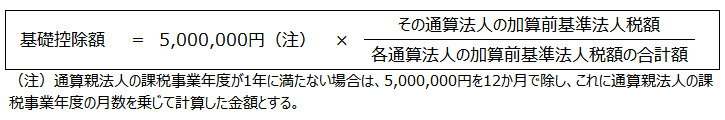

(2) 基礎控除額の計算

通算法人の基礎控除額は、次の課税事業年度の区分に応じた次の金額をいう(防確法13③)。なお、計算上の月数は、暦に従って計算し、一月に満たない端数を生じたときは、これを一月とする(防確法13⑨)。

一.通算法人の課税事業年度(通算子法人の課税事業年度にあっては、通算親法人の課税事業年度終了の日に終了する課税事業年度に限る)

二.通算子法人の前号に掲げる課税事業年度以外の課税事業年度

(3) 基礎控除残額の計算

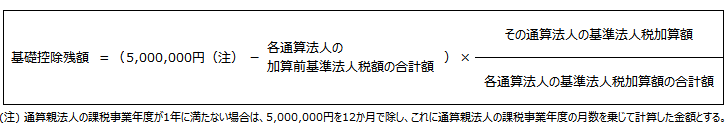

通算法人の基礎控除残額は、次の課税事業年度の区分に応じた次の金額をいう(防確法13④)。

具体的には次の取扱いとなる。

一.通算法人の課税事業年度(通算子法人の課税事業年度にあっては、通算親法人の課税事業年度終了の日に終了する課税事業年度に限る)

二.通算子法人の前号に掲げる課税事業年度以外の課税事業年度

基礎控除額から加算前基準法人税額を控除した金額

この連載の記事

-

2025.07.17

第3回(最終回) 防衛特別法人税は地方法人税と同様に申告・納付する。

-

2025.07.10

第2回 防衛特別法人税にも遮断措置等が設けられている。

-

2025.07.10

第1回 グループ通算制度は防衛特別法人税にも適用される。

プロフィール

税理士・公認会計士 足立 好幸(あだち よしゆき)

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム小委員会委員

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。