更新日 2024.06.10

TKC全国会 中堅・大企業支援研究会会員

税理士 宇野 元浩

令和6年度税制改正について、改正の概要と法人課税を中心に主な制度改正の内容を解説します。

当コラムのポイント

- 令和6年度税制改正の概要

- 賃上げ促進税制の拡充及び延長

- 交際費から除外される飲食費に係る見直し

- 目次

-

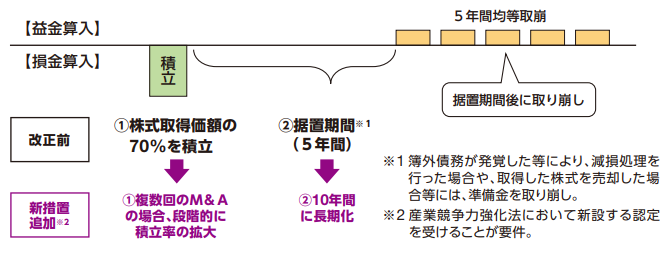

1.中小企業事業再編投資損失準備金制度の拡充

(1) 改正の概要

中小企業事業再編投資損失準備金制度(※)について、成長意欲のある中堅・中小企業が、複数回のM&Aを実施する場合には、積立率を改正前の70%から、2回目には90%、3回目以降は 100%に拡充し、据置期間を改正前の5年から10年に延長する。

(※)中小企業が、株式譲渡によるM&Aを行う場合に、株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積立てたときは、当該積立金額を損金算入可能とするもの。

出典:財務省「令和6年度税制改正」(令和6年3月発行)

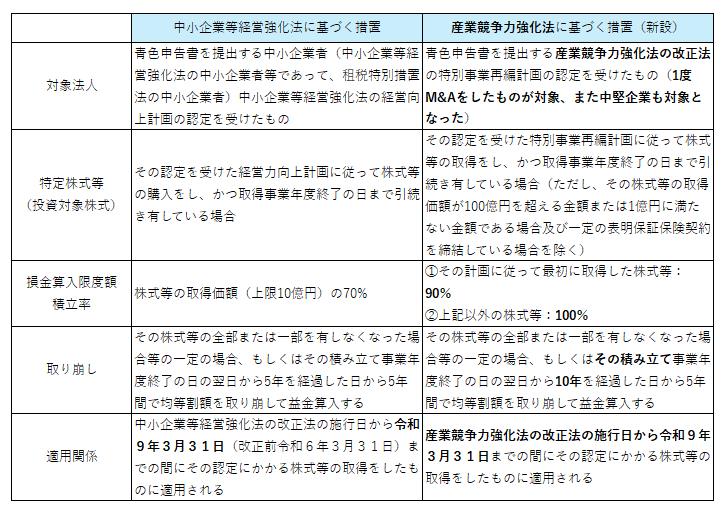

(2) 改正の内容

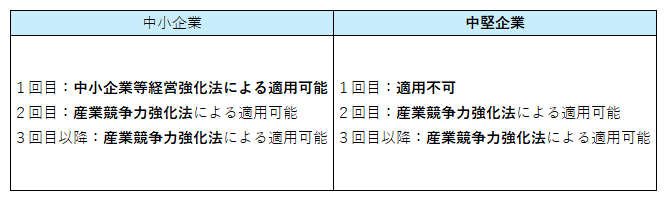

(3) 改正によるこの規定の適用の具体例まとめ

改正により、中堅企業も対象となり、2回目以降のM&Aも産業競争力強化法による適用が可能となった。

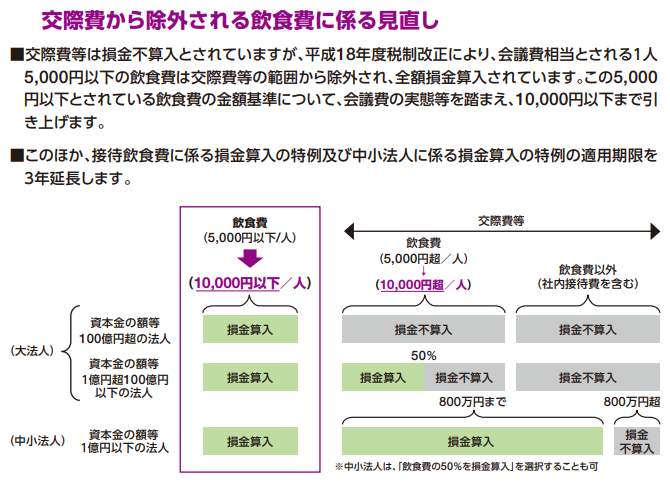

2.交際費から除外される飲食費に係る見直し

(1) 制度の概要(改正前)

- ①法人が支出した交際費等は、原則として、損金の額に算入しないこととされていますが、中小法人は、下記1)もしくは2)の選択適用が認められる。

- 1)800万円までの交際費等の全額損金算入

-

2)接待飲食費の50%の損金算入(※)

※接待飲食費の50%の損金算入の適用は中小法人以外の法人(事業年度終了日における資本金の額等が100億円以下の法人に限る)にも認められている。

-

②用語その他

(注1)交際費等とは、交際費、接待費などの費用で、その法人の得意先、仕入先など事業の関係者への接待、供応、慰安、贈答などの行為のために支出するものをいう。

(注2)接待飲食費とは、交際費等飲食その他これに類する行為のために要する費用のことをいう。

(注3)次に掲げる費用は交際費等から除かれる。

- 1)専ら従業員の慰安のために行われる運動会、演芸会、旅行等のために通常要する費用

- 2)飲食その他これに類する行為(以下「飲食等」といいます。)のために要する費用(専らその法人の役員もしくは従業員またはこれらの親族に対する接待等のために支出するものを除きます。)であって、その支出する金額を飲食等に参加した者の数で割って計算した金額が5,000円以下※1である費用

(注4)適用期間は令和6年3月31日までに開始した事業年度※2である。

※1、※2が今回の改正の対象となる。

(2) 改正の内容

①交際費等から除かれる飲食等のために要する費用の1人当たりの金額が5,000円以下である費用

一人当たり5,000円以下が、10,000円以下に改正される。

②適用期間は令和9年3月31日までに開始した事業年度で、3年延長の改正である。

出典:財務省「令和6年度税制改正」(令和6年3月発行)

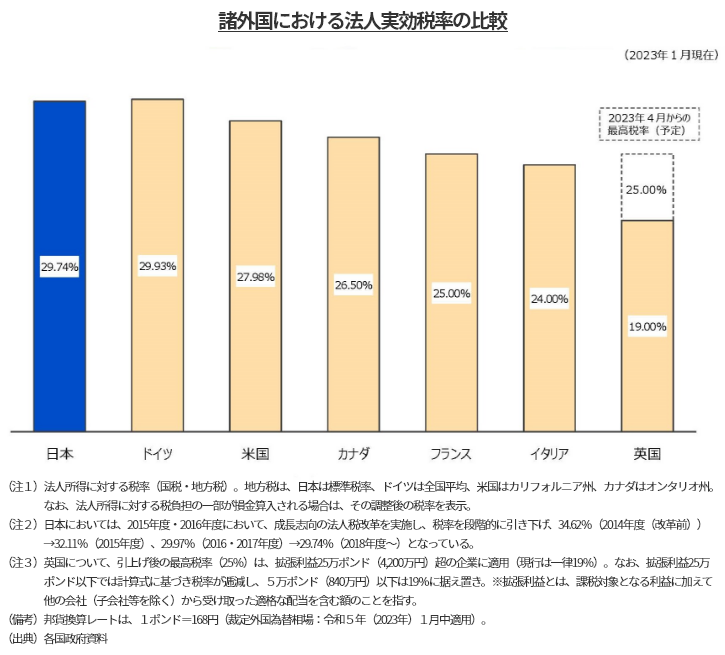

3.今後の方向性(法人税率引き上げの方向性)

令和5年12月14日、自由民主党・公明党による「令和6年度税制改正大綱」によれば、わが国の法人税率は、これまで約40年間にわたって段階的に引き下げられ、現在の法人税率は、最高時より20%程度低い23.2%(実効税率ベースでは29.74%)となっている。こうした中で、わが国の法人税収は、足下の企業収益の伸びに比して緩やかな伸びとなっており、法人税の税収力が低下している状況にある。

こうした状況に鑑みれば、令和4年度税制改正大綱において指摘した通り、近年の累次の法人税改革は意図した成果を上げてこなかったと言わざるを得ない。

令和6年の税制改正による賃上げや投資に積極的な企業への後押しを行うこととしているが、その一方で、それらに消極的な企業に対しては、一定のディスインセンティブ措置により行動変容を促す取組みも行うこととし、メリハリ付けを強化している。

こうしたメリハリ付けの観点とともに、財源の確保も重要である。巨額の財政赤字を抱えるわが国において、海外の制度を例に倣う際には、単に減税施策のみを模倣するのではなく、しっかりとした財源措置も同時に行うべきである。実際に、他の主要国では、大型の投資減税など企業行動の変容を促す減税措置を講ずる一方で、米国インフレ抑制法による大企業への 15%の最低課税や自社株買い課税等による財政赤字削減、英国における法人税本則税率の引き上げや欧州諸国における石油・ガス会社への課税など、しっかりとしたメリハリ付けや財源確保の取組みが行われているところである。

OECD/G20「BEPS(注)包摂的枠組み」においてまとめられた「第 2 の柱」の取組みが進み、世界の法人税の引き下げに係る、いわゆる「底辺への競争」(Race to the bottom)に一定の歯止めがかかるようになった中、賃上げや投資に消極的な企業に大胆な改革を促し、減税措置の実効性を高める観点からも、レベニュー・ニュートラルの観点からも、今後、法人税率の引き上げも視野に入れた検討が必要であるとしており、今後の方向性として、法人税率の引き上げが検討されている。

(注)Base Erosion and Profit Shifting:税源浸食と利益移転

出典:財務省「法人税など(法人課税)に関する資料(諸外国における法人実効税率の比較)」

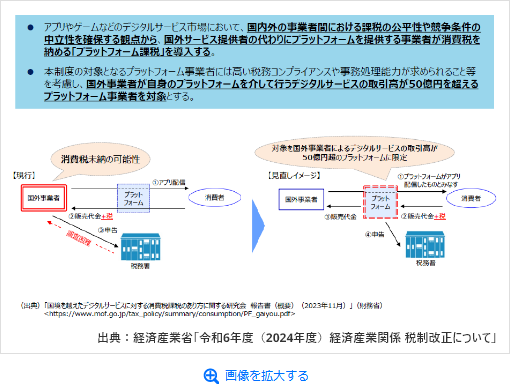

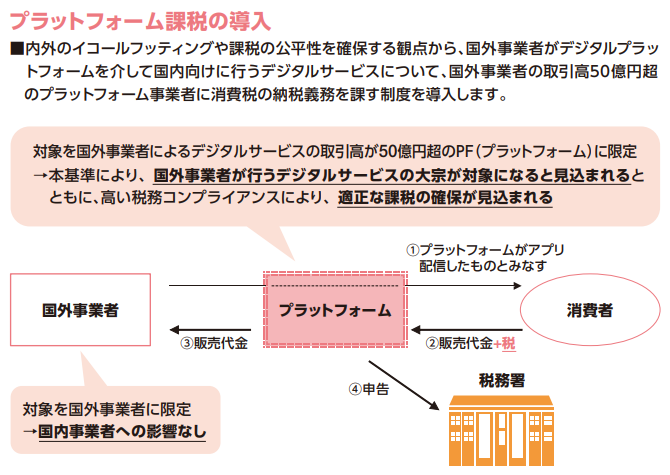

4.プラットフォーム課税の導入(消費税)

(1) 改正の概要

出典:財務省「令和6年度税制改正」(令和6年3月発行)

(2) 改正の内容

①特定プラットフォーム事業者が行ったとみなされる

国外事業者がデジタルプラットフォームを介して行う電気通信利用役務の提供(事業者向け電気通信利用役務の提供に該当するものを除く。以下同じ。)のうち、下記②の指定を受けたプラットフォーム事業者(以下「特定プラットフォーム事業者」という。)を介してその対価を収受するものについては、特定プラットフォーム事業者が行ったものとみなす。

②特定プラットフォーム事業者の国税庁長官の指定

国税庁長官は、プラットフォーム事業者のその課税期間において上記①の対象となるべき電気通信利用役務の提供に係る対価の額の合計額が 50 億円を超える場合には、当該プラットフォーム事業者を特定プラットフォーム事業者として指定する。

③届出

上記②の要件に該当する者は、その課税期間に係る確定申告書の提出期限までに、その旨を国税庁長官に届け出なければならない。

④国税庁長官の通知と特定プラットフォーム事業者の国外事業者に対する通知

国税庁長官は、特定プラットフォーム事業者を指定したときは、当該特定プラットフォーム事業者に対してその旨を通知するとともに、当該特定プラットフォーム事業者に係るデジタルプラットフォームの名称等についてインターネットを通じて速やかに公表するものとし、指定を受けた特定プラットフォーム事業者は、上記①の対象となる国外事業者に対してその旨を通知するものとする。

⑤明細書の添付

特定プラットフォーム事業者は、確定申告書に上記①の対象となる金額等を記載した明細書を添付するものとする。

(3) 適用関係

令和7年4月1日以後に行われる電気通信利用役務の提供について適用することとし、特定プラットフォーム事業者の指定制度に係る事前の指定及び届出については、所要の経過措置を講ずる。

出典:経済産業省「令和6年度(2024年度)経済産業関係 税制改正について」

了

この連載の記事

-

2024.06.10

第2回(最終回) 地域経済を支える中堅企業の活性化と中小事業者の成長支援等のための税制措置

-

2024.05.27

第1回 税制改正の概要及び国内投資の促進と構造的・持続的賃上げの実現に向けた税制措置

プロフィール

税理士 宇野 元浩(うの もとひろ)

TKC全国会 中堅・大企業支援研究会会員(地域会リーダー)

TKC中央研修所税制改正プロジェクトメンバー

TKC全国会中央研修所租税法小委員会委員

TKC企業グループ経営支援プロジェクト(Eプロジェクト)リーダー

- ホームページURL

- 税理士法人エフ・エム・エス

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。