更新日 2022.03.07

株式会社TKC 顧問

税理士 朝長 英樹

令和4年度税制改正は、例年に比べて改正項目が少なく、賃上げ促進税制の大幅拡充が主な改正となっています。

当コラムでは、現在、どのような税制改正が求められるのかということについて見解を述べた上で、賃上げ促進税制を大幅に拡充する改正とその他の改正の中で注目すべき改正について概要と注意点等を説明します。

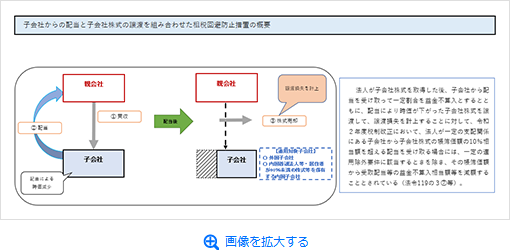

7.子会社からの配当と子会社株式の譲渡を組み合わせた租税回避防止措置の見直しについて

令和2年度税制改正により、子会社からの配当と子会社株式の譲渡とを組み合わせた租税回避を防止すると説明されている措置が設けられており、この措置は、その創設の契機となった企業名を用いて「ソフトバンク税制」などと呼ばれたりもしていますが、その概要は、次の図表のとおりです。

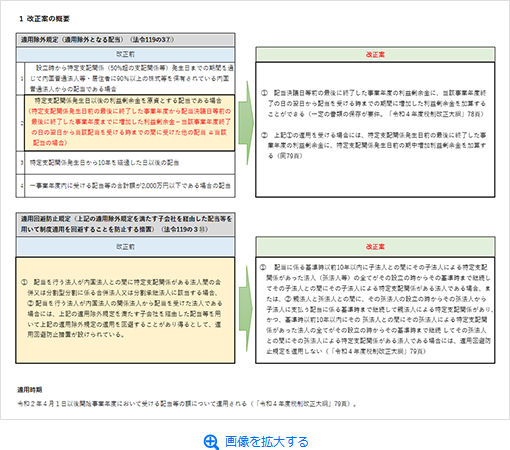

この措置について、令和4年度税制改正において、次の図表にあるような見直しをするものとされています。

この見直しは、令和2年4月1日以後に開始する事業年度において受ける配当等の額について適用するものとされていますので(「令和4年度税制改正大綱」79頁)、当初の制度に課題があったため、この見直しが行われるものということになります。

本コラムでは、上記の図表の「適用除外規定(適用除外となる配当)」の「2」の改正案の部分について説明を行うこととします。

改正前は、特定支配関係発生日以後の利益剰余金を原資とする配当である場合、つまり、特定支配関係発生日前の最後に終了した事業年度から配当決議日等前の最後に終了した事業年度までに増加した利益剰余金から、当該事業年度終了の日の翌日から当該配当を受ける時までの間に受けた他の配当を控除した額が、当該配当より多い場合には、当該配当をこの措置の適用対象とはしないこととされています。

改正案では、この取扱いが緩和され、配当決議等の直前事業年度終了の日の翌日(例えば、4月1日)から配当を受けるまで(例えば、6月30日まで)の間に増減した利益剰余金を原資として配当した場合に、一定の書類の保存を要件として、その増加した利益剰余金の額を直前事業年度の貸借対照表の利益剰余金の額に加算して、適用除外となる配当の判定をすることができることとされています。

この改正は、利益剰余金の額が増加した場合にだけ適用を選択するはずですから、納税者に有利な改正ということになります。

ところで、この措置に関しては、令和4年度税制改正の改正事項の内容の如何という以前に、確認をしておいた方がよいと考えられることがいくつかありますので、以下、それらについて説明を行うこととします。

この措置が設けられた令和2年には、この措置は、「子会社からの配当及び子会社株式の譲渡を組み合わせた国際的な租税回避への対応」(財務省『令和2年度 税制改正の解説』474頁)と説明されています。

つまり、この措置は、「国際的」な対応であり、かつ、「租税回避」への対応でもあると説明されているわけです。

しかし、この措置を定めた法人税法施行令119条の3(移動平均法を適用する有価証券について評価換え等があった場合の一単位当たりの帳簿価額の算出の特例)7項においては、子会社は外国法人に限るとされているわけではありません。

このため、この措置に関しては、子会社が内国法人である場合であっても、決して多くはないものの、適用されることがある、ということに留意する必要があります。子会社が内国法人である場合に、この措置の適用の有無の検討が行われていないため、現実には、この措置によって課税されるべきものが課税漏れとなっているというケースがあると考えられます。

また、この措置は、上記のとおり、「租税回避」への対応であるとされており、その創設の背景が次のように説明されています。

「現行制度では、親会社が子会社株式を取得した後、その取得前に子会社が蓄積した留保利益相当部分を配当として非課税(全部又は一部を益金不算入)で受けるとともに、その配当により時価が下落した子会社株式を譲渡することにより、親会社が実質的に投資の回収を行っている状態であると認められるにもかかわらず、経済実態を伴わない税務上の損失を創出させることが可能となっています。」(『令和2年度 税制改正の解説』474頁)

確かに、この説明にあるような取引が行われると、親会社が「経済実態を伴わない税務上の損失を創出」していると見えることは否定できません。

しかし、この説明にあるような取引が行われたときに、親会社において子会社株式の譲渡損を損金算入できないということにしてしまうと、二重課税となってしまいます。

この説明の中には出てきませんが、子会社株式を親会社に譲渡した者は、「子会社が蓄積した留保利益相当部分」について、子会社株式の譲渡益として課税を受けているはずです。

勿論、子会社の留保利益は、子会社が稼得した所得に対して課税が行われた後の留保利益ということになっているはずです。

つまり、親会社が子会社から配当を受けたり子会社株式を譲渡したりする前に、子会社において、子会社が稼得した所得に課税が行われ、かつ、子会社の前株主においても、子会社の課税済み留保利益に相当する金額に対して更に課税が行われる、ということになっているわけです。

このため、子会社が親会社に配当を行って課税済みの留保利益を親会社に移した後、親会社が子会社株式の譲渡損を損金算入できないということになれば、子会社の前株主に課税された金額の取戻しができず、子会社が稼得した所得に対して二重に課税をしている状態を永久に是正することができないことになってしまいます。

この措置に関しては、親会社が配当を受けて子会社株式を譲渡するという場面だけを見て物事を判断するということにならないようにすることが必要であり、親会社において子会社株式の譲渡損を損金算入することが理論的に正しい取扱いとなるということを理解しておく必要があります。

子会社に損失が生じたケースを考えてみると、子会社においてその損失が欠損金を生じさせるとともに、前株主においては、その欠損金に相当する子会社株式の譲渡損が生ずることとなりますが、子会社がその欠損金を埋める利益を得ると、その子会社株式を譲渡した親会社においては、その欠損金に相当する金額の子会社株式の譲渡益が生ずることとなります。改めて言うまでもなく、この場合、子会社には通期で見ると所得は発生せず、前株主における子会社株式の譲渡損と親会社における子会社株式の譲渡益も全体を通して見ると相殺される状態となっています。

要するに、株式の譲渡益や譲渡損は、税法上も、益金や損金に算入するのが理論的に正しい取扱いとなる、ということであり、これに関しては、いずれの者からも納得が得られるはずです。

このように、この措置に関しては、親会社において子会社株式の譲渡損を損金不算入とすることが正しいということを理論的に説明することが難しいという事情があるわけですが、上記引用にあったとおり、その譲渡損が「経済実態を伴わない税務上の損失」であるということであれば、その譲渡損を損金不算入とすることは正しいと言い得る可能性があります。

しかし、親会社において子会社株式の譲渡益を計上することについて、「経済実態を伴わない税務上の利益」を計上することと言い得ないことは勿論のこと、親会社において子会社株式の譲渡損を計上することについても、「経済実態を伴わない税務上の損失」を計上することとは言い得ないのではないでしょうか。

それは何故かというと、子会社株式が時価で取引されて実際に時価に相当する金銭等の授受が行われる限り、その子会社株式の譲渡益や譲渡損は、「経済実態を伴わない税務上の利益」や「経済実態を伴わない税務上の損失」ということにはならない、と考えられるからです。

この措置に関しては、「租税回避」の防止であるという説明もなされています。

確かに、同族会社等の行為又は計算の否認規定である法人税法132条は、大正12年に、同族会社が個人株主との間で、配当落ちする前の株式を取得し、配当落ちした後の株式を譲渡する取引を行って、株式の譲渡損を計上することに問題があるとして、それを防止するために創設されました。しかし、それは、個人株主について株式の譲渡益に対する課税制度が存在しないという状況下で行われたことです。

このような租税回避防止規定の創設の経緯を踏まえてこの措置を改めて眺めてみると、子会社の前株主に対して子会社株式の譲渡益に対する課税が行われるという場合に、親会社において子会社株式の譲渡損を計上するということが「租税回避」と言い得るのか、仮に、そのように言い得るとすれば、その理由は何か、というような根本的な疑問が湧いてきます(注2)。

(注2)この措置の創設の契機となったソフトバンクの事例では、ソフトバンクが子会社株式をソフトバンクグループが運用するファンドに譲渡して子会社株式の譲渡損を計上していますので、その譲渡先に着目して「租税回避」であるという主張をすることはあり得たと考えます(実際に法人税法132条によって課税を行い得るということではありません。)。

しかし、前株主から子会社株式を譲り受け、子会社から課税済留保金額を原資とする配当を受け取り、子会社株式を譲渡して配当相当額の譲渡損を計上するということについては、一つの所得に対して二重に課税をしないために受取配当等を益金不算入とすることとし株式の譲渡益及び譲渡損を益金及び損金に算入することとしている税の理論からすると、当然のことであり、しかも、いわゆる“配当取り”においても数多く行われていることであって、何ら「租税回避」などとされるべきことではない、という主張があり得ると考えます。

私は、配当と株式の譲渡益又は譲渡損に関しては、配当について、例えば株式の保有期間に基づいて益金不算入割合を変える等の取扱いとするということはあり得ても、株式の譲渡益又は譲渡損について、それらを益金又は損金に算入しないという取扱いとすることは、連結納税制度における投資簿価修正のように理論的に正当であることが説明できるものを除き、法人税法61条の2(有価証券の譲渡益又は譲渡損の益金又は損金算入)第1項の趣旨からして、あり得ない、と考えています。

要するに、この措置には、その必要性の部分から、今一つ、納得感が得られないところがあるということです。「租税回避」として課税をするということは、単なる要件違反等で課税をするということとは根本的に性質が異なりますので、「租税回避」として課税をする制度を創るという場合には、何故、そのような制度を創るのかということについて、説得力のある説明をすることが必要となりますが、この措置に関しては、その点に疑問があるわけです。

その点は措くとしても、この措置に関しては、子会社株式の譲渡損の損金算入を認めないことで全体として見れば二重課税となっていると主張されてしまうケースが出てくれば、来年度以降も、手直しをせざるを得なくなることがある、ということも念頭に置いておく必要があります。子会社の前株主と親会社とが第三者の関係にあるということであれば、二重課税となったとしても、それをおかしいと主張する者が出てくることは殆どないでしょうが、例えば、子会社の前株主と親会社とが一つのグループ内の法人であるというような場合には、子会社株式の譲渡損の損金算入を認めないのはおかしいという主張が出てこざるを得ないと考えられます。

この連載の記事

-

2022.03.14

第5回(最終回) 電子取引の電磁的記録の保存の宥恕措置 / 証拠書類のない簿外経費の取扱い

-

2022.03.07

第4回 子会社株式の帳簿価額を修正する租税回避防止措置の改正

-

2022.02.28

第3回 資本の払戻しの取扱いの改正

-

2022.02.21

第2回 少額減価償却資産 / 源泉徴収 / グループ通算制度の改正

-

2022.02.14

第1回 今、求められる税制改正/賃上げ促進税制の改正

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。