更新日 2022.02.28

株式会社TKC 顧問

税理士 朝長 英樹

令和4年度税制改正は、例年に比べて改正項目が少なく、賃上げ促進税制の大幅拡充が主な改正となっています。

当コラムでは、現在、どのような税制改正が求められるのかということについて見解を述べた上で、賃上げ促進税制を大幅に拡充する改正とその他の改正の中で注目すべき改正について概要と注意点等を説明します。

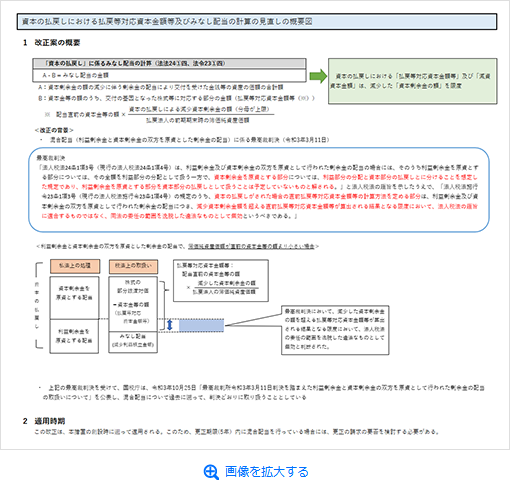

6.資本の払戻しにおける払戻等対応資本金額等及びみなし配当の計算の見直しについて

資本の払戻しにおける払戻等対応資本金額等及びみなし配当の計算の見直し案の概要は、次の図表のとおりです。

この改正は、法人税更正処分取消請求事件において、令和3年3月11日の最高裁第一小法廷判決(国の上告を棄却)によって法人税法施行令23条1項4号(平成18年度税制改正以後、平成29年度税制改正前までは、同項3号。以下、同じです。)(資本の払戻し等がされた場合の払戻等対応資本金額等)が一部違法であるとされたため、改正が行われるものであり、異例の改正となっています。この改正は、上記の図表にも記載しているとおり、遡及して適用されますので、混合配当(利益剰余金と資本剰余金の双方を原資とした剰余金の配当)を行って法人税法施行令23条1項4号の適用を受けたというケースが過去にあったということであれば、必ず、更正の請求をする必要がないかということを確認する必要があります。

この事件においては、次の二点が争点となっています。

- ① 利益剰余金と資本剰余金の双方を原資として行われた剰余金の配当はその全体が法人税法24条1項4号(平成18年度税制改正以後、平成29年度税制改正前までは、同項3号。以下、同じです。)(資本の払戻し等の場合のみなし配当)に規定する資本の払戻しに該当するか

- ② 法人税法施行令23条1項4号の規定のうち資本の払戻しがされた場合の当該払戻し直前の払戻等対応資本金額等(株式の譲渡対価とされる金額の計算に用いるものです。以下、同じです。)の計算方法を定める部分が法人税法24条1項4号の規定に適合するか

しかし、最高裁は、上記②に関しては、法人税法24条1項に規定する株式又は出資に対応する部分の金額の計算方法について定める法人税法施行令23条1項4号の規定のうち、資本の払戻しがされた場合の当該払戻し直前の払戻等対応資本金額等の計算方法を定める部分は、当該払戻しにより減少した資本剰余金の額を超える当該払戻し直前の払戻等対応資本金額等が算出される結果となる限度において、「法人税法の趣旨に適合するものではなく」、同法の委任の範囲を逸脱した違法なものとして無効である(つまり、減少した資本剰余金の額を超える金額を払戻等対応資本金額等とするのは、違法であって無効である)とし、上告人(国)の主張を退けました。

何故、このような異例の判決が下されることになったのかという疑問が湧いてくるはずですが、その疑問に答えるためには、法人税法24条1項4号と法人税法施行令23条1項4号に資本の払戻しに関する定めが設けられた平成18年度税制改正まで遡る必要があります。

平成18年の資本の払戻しの定めを法人税法と法人税法施行令に設ける改正は、会社法の施行に伴う改正の一部とされており、この改正においては、法人税法において長きにわたって用いられてきた「資本積立金額」という用語を削除し、「資本の金額」又は「出資金額」とされていたものと「資本積立金額」とされていたものとを合わせて「資本金等の額」とすることとされています。この「資本積立金額」という用語を削除する改正については、次のように、「『法人が株主等から出資を受けた金額』としてその概念の明確化」を図ったものと説明されています。

「法人税法上の払込資本は法人の資本の金額又は出資金額と資本積立金額の合計額とされ、また、この資本積立金額はその増減によって規定されていましたが、会社法の制定を機に、「法人が株主等から出資を受けた金額」としてその概念の明確化が図られました(法法2十六)。」(『平成18年度 税制改正の解説』241・242頁)

確かに、「資本積立金額」も「法人が株主等から出資を受けた金額」であることに変わりはありませんので、「資本の金額」や「出資金額」と一括りにすること自体には、理由があると言ってよいでしょう。

しかし、それを「概念の明確化」と捉えることには、疑問があります。

それは何故かというと、「資本の金額」や「出資金額」と「資本積立金額」とは、同じく「法人が株主等から出資を受けた金額」であるとはいえ、それらの内容は異なっており、それらを一つにするということは、異なるものを一つにするということですから、「概念の明確化」ということにならないことは、論理的にも、明らかであるからです。

この改正によって、法人税法における資本の部の金額の概念が明確化されるよりもむしろその反対に不明確化されてしまい、それが原因となって法人税法施行令23条1項4号の払戻等対応資本金額等の定めが違法であるなどということともなってしまったのではないかと考えられます。

この点について、もう少し詳しく説明しましょう。

法人税法22条1項(所得の金額)は、「所得の金額は…益金の額から…損金の額を控除した金額とする」とした上で、同条2項(益金の額)において、「益金の額に算入すべき金額は…とする」と定め、同条3項において「損金の額に算入すべき金額は…とする」と定めています。つまり、法人税法は、「所得の金額」について、それがどのような金額となるのかということを自らの言葉のみで語り尽くしているわけであって、企業会計や私法の当期(純)利益の額等などの概念を用いてそれに益金の額や損金の額を加減算して「所得の金額」を計算するなどと定めているわけではありません。法人税申告書別表4(所得の金額の計算の明細書)においては、損益計算書の「当期利益又は当期欠損の額」を用いて、それに加減算を行い、「所得金額又は欠損金額」を計算するという簡便な方法が採られていますが、それは、実務の便宜を考慮したことによるものです。

法人税法においては、法人の取引について、企業会計や私法の用語を持ち出すことなく、法人税の独自のフィルターを通して見て「資産の販売、有償又は無償による資産の譲渡又は役務の提供、無償による資産の譲受けその他の取引」と捉え、それらの「取引」の中から「資本等取引」を除き、それらの取引に係る「収益の額」を「益金の額」とするとし、同様の観点から、「原価の額」等を「損金の額」とするとした上で、「所得の金額」を計算することとしています。

昭和40年に現在の法人税法が制定された際には、このような企業会計や私法の定めと法人税法の定めとの関係は、損益に限らず、貸借においても、同様とされていました。昭和40年に、法人税法22条5項(昭和40年当時は、同条4項。以下、同じです。)において、「資本等取引」の定義が設けられましたが、同項においては、「資本等取引とは、法人の資本金等の額の増加又は減少を生ずる取引並びに法人が行う利益又は剰余金の分配…をいう」と定められました。この法人税法22条5項に関しては、「増資」、「減資」、「利益の配当」などという、商法や企業会計において資本金の増加や減少を生じさせたり利益を分配したりする行為を示すものとして用いられていた用語は、用いないこととされました。何故、そのようにしたのかということに関しては、『昭和40年 改正税法のすべて』(大蔵財務協会)において、次のように説明されています。

「この資本等取引の概念は、これを増資、減資あるいは額面を超える価額をもってする株式の発行というように具体的な取引によって規定する方法もあるかと思われますが、新法においては、資本等の金額と直接関連するものであることを明らかにして、法人税全体の仕組みを明らかにするという見地から、資本等の金額の増加または減少を生ずる取引というかたちで規定されています。」(104頁)

この説明は、結論のみを要約して述べたものとなっていますので、やや分かりにくいところもありますが、この説明から、資本等取引に関しても、それを法人税法の独自のフィルターを通して見ることとされているということが明確に確認できます。

法人税は、国内の取引も国外の取引も区別せずに課税を行う税であって、「所得には国境はない」と言ってもよいわけですから、そのような点から考えても、このように、「所得の金額」や「資本等取引」について、法人税法が独自のフィルターを通して見て、そのフィルターの上に、法人税におけるあるべき姿を描くのも、蓋し当然ということになりましょう。

法人税法において、「資本金の額」、「資本積立金額」や「利益積立金額」という用語を用いて現行の法人税における取扱いに近い取扱いが整備されたのは、昭和25年から26年にかけての時期となりますが、この時期にも、商法や企業会計には、「資本金」、「資本金額」、「資本準備金」、「利益準備金」、「資本剰余金」、「利益剰余金」、「剰余金」などという用語が存在していました。しかし、法人税法においては、商法や企業会計において用いられている用語を用いることはせず、独自の用語を用いて取扱いを示すこととされたわけです。そして、それは、昭和40年に制定された現行の法人税法にも、そのまま引き継がれており、上記の『昭和40年 改正税法のすべて』から引用した説明も、このような経緯を踏まえて理解する必要があります。

法人税法においては、平成18年度税制改正によって改正される前までは、「資本積立金額」についても、法人税法2条(定義)において独自にその増加金額と減少金額の全てを限定列挙することとされており(平成18年度税制改正以後も、「資本金等の額」の規定が限定列挙の規定となっている点は変わっていません。)、商法や企業会計における「資本準備金」や「資本剰余金」などに法人税法に固有の金額を加算したり減算したりするものとはされていませんでした。

本コラムの読者の方々の中には、損益と貸借のどちらについても、独自に増減額を書き下ろそうが、企業会計や私法における金額に法人税法に固有の金額を加減算しようが、どちらも結果は同じであるため、法人税法における規定の仕方に拘る意味はないのではないか、と思われる方もおられるのではないでしょうか。

しかし、本当にそうなのかということは、よく考えてみる必要があります。

平成18年度税制改正前においては、法人税法施行令23条1項4号は、資本の払戻し等によって減少させた資本金や資本剰余金の額などに基づいて払戻等対応資本金額等を計算するのではなく、実際に交付される金額である「当該払戻し等により交付した金銭の額及び金銭以外の資産の価額の合計額」(同号ロ)に基づいて払戻等対応資本金額等を計算するものとされていました。

しかし、平成18年度税制改正により、法人税法施行令23条1項4号の払戻等対応資本金額等は、残余財産の分配に関しては従来どおりに「交付した金銭の額及び金銭以外の資産の価額(…)合計額」(同号ロ)に基づいて計算するものの、資本の払戻しに関しては、実際に交付される金額ではなく、「資本の払戻しにより減少した資本剰余金の額」(同前)に基づいて計算するものとされました。

会社法においては、商法の「利益の配当」とは異なり、「剰余金の配当」という新たな用語が創られて株主の払込み金額と利益の額の両方を原資とする株主への金銭等の交付を行い得ることとされましたので、これに対応して、法人税法24条1項4号に「資本の払戻し(剰余金の配当(資本剰余金の額の減少に伴うものに限る。)のうち…)」というものを設けて、上記のように、法人税法施行令23条1項4号で「資本の払戻しにより減少した資本剰余金の額」(同号ロ)に応じた金額を払戻等対応資本金額等とする改正を行うこととした意図は、十分、理解できるところです。

ただ、会社法において、上記のような内容の「剰余金の配当」という新たな用語が創られたとしても、法人税法において、「剰余金の配当」や「資本剰余金」という用語を用いて「剰余金の配当」の取扱いを定めなければならないということになるわけではありません。

例えば、商法で会社分割において承継会社の株式を分割会社とその株主の双方に交付することができることとされていたことに対応して、平成13年度税制改正においては、法人税法62条の6(株式等を分割法人と分割法人の株主等とに交付する分割)が設けられて、「分割承継法人の株式その他の資産を分割法人及び分割法人の株主等のいずれにも交付する分割が行われたときは、分割型分割と分社型分割の双方が行われたものとみなして、この法律の規定(…)を適用する」(現在は、同条に2つの項が追加されたことに伴い、一部、文言が変更されています。)ということにされました。

この法人税法62条の6の例は、会社法に「剰余金の配当」というものが設けられたとしても、法人税法において、「剰余金の配当」や「資本剰余金」という用語を用いて「剰余金の配当」の取扱いを定めなければならないということになるわけではない、ということを示すものです。

また、従来から、法人税法においては、留保利益がないにもかかわらず配当を行っているものについても、その配当の額の全額を「配当等の額」として取り扱うこととされてきましたので、資本剰余金の額の減少に伴う「剰余金の配当」に関しても、その全額を「資本の払戻し」であると割り切るという取扱いも、あり得たように思われます。

いずれにしても、会社法における「剰余金の配当」の法人税法における取扱いは、例えて言えば、会社法の領域に片足を突っ込んで定めなければ定めることができないというようなものでは、決してなかった、ということです。会社法における「剰余金の配当」の取扱いとして平成18年度税制改正において行われた法人税法24条1項4号と法人税法施行令23条1項4号の改正は、法人税法においては資本の部の金額を独自のフィルターを通して見てそのフィルターの上に法人税における資本の部の金額のあるべき姿を描いているという認識が十分ではないままに行われたもののように思われます。

法人税法の立法をする場合はもとより、同法の解釈をする場合(注1)にも、同法は、私法や企業会計と適度な距離感を保って自らの言葉であるべき姿を描き出しているということを忘れてはなりません。

(注1)上記の最高裁判決においては、法人税法24条1項4号の趣旨について、次のように解釈しています。

「利益剰余金及び資本剰余金の双方を原資として行われた剰余金の配当の場合には,…資本剰余金を原資とする部分については,利益部分の分配と資本部分の払戻しとに分けることを想定した規定であり,利益剰余金を原資とする部分を資本部分の払戻しとして扱うことは予定していないものと解される。」

しかし、法人税法上の「資本の金額」、旧「資本積立金額」、「利益積立金額」や「配当等の額」は、会社法(会社計算規則等を含みます。)上の「資本金の額」、「資本準備金の額」、「資本剰余金の額」、「利益剰余金の額」や「剰余金の配当」などとは異なる独自の概念と金額となっているという認識を明確に持った上で、法人税法24条1項4号の「剰余金の配当(資本剰余金の額の減少に伴うものに限る。)」という文言の趣旨を解釈するとすれば、その文言は「剰余金の配当の額(資本剰余金の額の減少に係る部分の金額に限る。)」や「剰余金の配当の額(資本剰余金の額の減少額に相当する部分の金額に限る。)」などとはされていないわけですから、「利益剰余金及び資本剰余金の双方を原資として行われた剰余金の配当の場合」には、会社法上で利益剰余金を原資とする部分の金額に法人税法上で旧資本積立金額の払戻しとされる部分があるとされたり、会社法上で資本剰余金を原資とする部分の金額に法人税法上で利益積立金額の分配とされる部分があるとされたりすることがあるということは、当然、予定している、と解釈することになったものと考えます。

要するに、法人税関係法令の条文を解釈する場合にも、それらの条文は私法や企業会計と適度な距離感を保って自らの言葉であるべき姿を描き出しているということを正しく理解していないと、誤った解釈をすることがある、ということです。

このような法人税法と私法や企業会計との関係の理解を誤ると、法人税法施行令23条1項4号の問題に止まらず、さまざまな問題が生じてくることとなります。

平成22年度税制改正においては、法人税法22条5項の「資本等取引」の定義に「残余財産の分配又は引渡し」を追加する改正が行われていますが、「残余財産の分配」というものは、遥か昔から存在しており、昭和40年に同項を制定するまでの期間にも、「残余財産の確定」や「残余財産の分配」などの取扱いについてさまざまな検討が行われているものの、同項には、そのような文言は用いられていません。それは何故かというと、先に『昭和40年 改正税法のすべて』の説明を引用して確認したとおり、そのような文言を用いて法人税法の「資本等取引」を定義するのは適当ではないからです。つまり、平成22年に法人税法22条5項の「資本等取引」の定義に「残余財産の分配又は引渡し」を追加した改正は、法人税法と会社法との関係及び同項の定め方に関する理解が十分でないままになされたものであって、本来は不要であったということです。

しかし、法人税法22条5項に、「残余財産の分配又は引渡し」という文言が追加されたという事実は変わりませんので、平成22年度税制改正を境に、同項の解釈には、ゆらぎが生ずることとならざるを得ません。

それはどういうことかというと、法人税法22条5項について、「残余財産の分配又は引渡し」の前の部分の文言が「残余財産の分配又は引渡し」を含んでいると解釈するのか否かということによって、その文言の解釈が異なってきますので、「残余財産の分配又は引渡し」以外のものについて、その文言に含まれるのか否かということが問題となった場合に、判断が異なることがあり得る、ということです(平成30年度税制改正によって創設された法人税法22条の2(収益の額)第6項においても同様の問題が生じていることについては、「『収益認識に関する会計基準等への対応』として平成30年度に行われた税法・通達改正の検証(5)」(T&Amaster №754 2018.9.10、日本税制研究所HP)を参照して下さい。)。

平成18年度税制改正に関しては、役員報酬の原則を損金不算入としたり、特殊支配同族会社の役員給与の損金不算入制度を設けたりしたため、従来とは性質が異なる改正であった、という認識を持っておられる方が少なくないと思われますが、私は、そのような個別の制度の良し悪しの問題に止まらず、同改正を契機として、その後、法人税法はそもそも会社法や企業会計とどのような関係にあるのかというような根本のところからよく分からなくなってしまっているように感じられてならず、常々、その点が気になっています(平成30年度税制改正による法人税法22条の2を創設する改正も法人税法と企業会計との関係の理解に疑問がある改正となっているということについては、「『収益認識に関する会計基準等への対応』として平成30年度に行われた税法・通達改正の検証(1)~(3)」(同前)を参照して下さい。)。

私は、令和4年度税制改正による資本の払戻しにおける払戻等対応資本金額等及びみなし配当の計算の見直しの改正は、単なる条文の作り誤りの訂正という次元の問題と捉えて済むものではない、と考えています。

この連載の記事

-

2022.03.14

第5回(最終回) 電子取引の電磁的記録の保存の宥恕措置 / 証拠書類のない簿外経費の取扱い

-

2022.03.07

第4回 子会社株式の帳簿価額を修正する租税回避防止措置の改正

-

2022.02.28

第3回 資本の払戻しの取扱いの改正

-

2022.02.21

第2回 少額減価償却資産 / 源泉徴収 / グループ通算制度の改正

-

2022.02.14

第1回 今、求められる税制改正/賃上げ促進税制の改正

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。