更新日 2020.01.27

TKC全国会 中堅・大企業支援研究会会員

TKC企業グループ税務システム普及部会会員

税理士 吉田 公彦

令和元年度(平成31年度)税制改正では、消費税率の引上げに対する税制上の支援策等が講じられたほか、イノベーション促進のための研究開発税制の見直し、国際課税の見直しや納税環境整備等が行われました。当コラムでは令和2年3月期決算法人向けに令和元年度税制改正の内容と本年度申告に影響を与える平成30年以前の改正の項目についてポイントを解説します。

1.はじめに

昨年末に税制改正大綱が発表され、令和2年度の税制改正に注目が集まっています。しかし、これから決算申告を迎える3月決算法人の実務としては、令和元年度(平成31年度)税制改正及びそれ以前の税制改正の内容について、適用時期等からみて本年度申告に影響を与えるものを改めて確認することが大切です。

令和元年度(平成31年度)税制改正では、法人課税に関して改正項目の数は多くないものの、前年から引き続きデフレ脱却と経済再生を確実なものとするため研究開発税制の見直し等が行われました。

そして令和元年10月からの消費税率の改正と複数税率への移行、これに伴う経過措置は実務にも大きな影響を与えています。

この他にも通達レベルの改正とはなりますが、定期保険等の保険料の取扱いに関する改正等も実務に対する影響は小さくありません。

本稿では2回にわたって3月決算法人向けに「法人税申告(地方税含む)の直前対策」というテーマで、本年度申告に向けて注意すべき項目について、大企業向けの制度を中心に解説します。

2.適用税率

各税目について本年度申告において適用される税率の概要は以下の通りであり、基本的に前年度からの変更はありません。

(1) 法人税

本年度申告に適用される法人税率は23.2%であり前年度から変更はありません。(法法66、H28改正法附則26、措法42の3の2)

| 区分(普通法人の場合) | 適用税率 | |

|---|---|---|

| 中小法人等 | 年800万円以下の部分 | 23.2% |

| 年800万円超の部分 | 19%(15%※) | |

| 中小法人以外の普通法人 | 23.2% | |

ただし、中小法人等に対する租税特別措置法上の軽減税率(15%、上表※の部分)に関しては、次回のコラムで解説する「適用除外法人」に該当することとなった場合、適用がないものとされたため注意が必要です。

(2) 地方税

令和元年10月に消費税の税率の引き上げが実施されたのに合わせて、住民税(所得割)税率の引き下げと地方法人税率の引き上げ、さらに地方法人特別税の廃止等が行われています。ただし、これらは令和1年10月以後開始事業年度からの適用となっており、3月決算法人で12ヶ月を事業年度とする法人であれば本年度申告に関して税率の変更はありません。

一方で、令和1年10月1日以後に事業年度が開始している法人の場合には、税率の変更が行われますので注意が必要です。またその際には超過税率を採用している各地方自治体の条例改正の状況についても確認する必要があります。

(地法51、地法314の4、地法72の24の7、地方法人特別税等に関する暫定措置法2、9)

| 税目 | 平成31年3月期 | 令和2年3月期 | 令和3年3月期 | ||

|---|---|---|---|---|---|

| 法人税 | 23.2% | 23.2% | 23.2% | ||

| 地方法人税 | 4.4% | 4.4% | 10.3% | ||

| 住民税(法人税割) | 12.9% | 12.9% | 7.0% | ||

| 事業税(所得割) | 0.7% | 0.7% | 1.0% | ||

| 地方法人特別税 | 414.2% | 414.2% | -% | ||

| 特別法人事業税 | - | - | 260% | ||

| 地方法人特別税を含む事業税 | 3.6% | 3.6% | 3.6% | ||

| 法定実効税率 | 29.74% | 29.74% | 29.74% | ||

| 事業税(付加価値割) | 1.2% | 1.2% | 1.2% | ||

| 事業税(資本割) | 0.5% | 0.5% | 0.5% | ||

※3月決算法人を前提とする。

※外形標準課税適用法人・軽減税率不適用法人の場合。表中の税率は標準税率による。

3.試験研究費の税額控除制度に関する改正

令和元年度(平成31年度)の税制改正により研究開発税制が改正されました。高水準型が廃止され、総額型の増加インセンティブとして改組、また増加インセンティブ自体が強化されています。税額控除額の計算ロジックが変わりますが、基本的な計算要素は変わっていないためデータ集計業務等の実務に関しての変更はないものと考えられます。ただし、研究開発型のベンチャー企業に対する総額型の控除限度額が大幅に増加したり、オープンイノベーション型に新たに「研究開発型ベンチャー企業との共同研究等」が加えられたりと、「ベンチャー」をキーワードとして新たな対象、類型が加わっています。

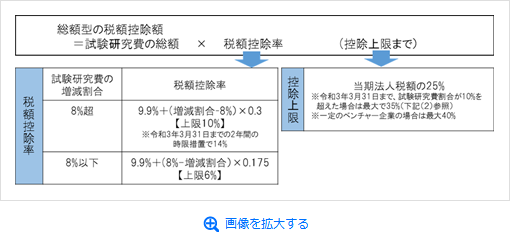

(1) 総額型の概要

試験研究費の総額に係る税額控除については、税額控除率算出の基準となる増減試験研究費割合が8%(改正前は5%)へ見直しとなっています。

なお、研究開発を行う一定のベンチャー企業については、総額型の控除限度が25%から40%に引き上げられます。(措法42の4②)

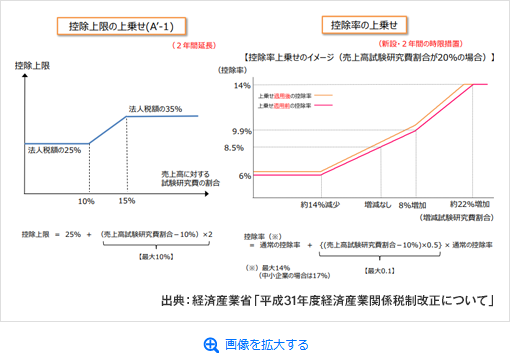

(2) 総額型の控除率・控除上限の上乗せ(大法人等)

高水準型が廃止され、試験研究費割合が10%を超える場合、総額型の仕組みの中で税額控除率及び税額控除上限額が上乗せされることとなりました。

(3) 特別試験研究費(オープンイノベーション型)の拡充

- ①控除上限額の見直し

- オープンイノベーション型の控除限度額が、法人税額の5%(改正前)から10%へ引き上げられています。

- ②対象の追加

- オープンイノベーション型に新たに「研究開発型ベンチャー企業との共同研究」等が追加され控除率25%とされました(措法42の4⑦二、措令27の4①、⑱三、九)。なお、こちらは共同研究の相手がベンチャー企業というものであり、自社がベンチャー企業であることを要件とする上記(1)の総額型のベンチャー企業とは定義も異なっていますのでご注意ください。

- ③特別研究費の追加等

- 民間企業、民間研究所、公設試験研究所等については、共同研究のみがオープンイノベーション型の対象となっていましたが、改正後は一定の委託研究も対象に加えられました。(措令27の4⑱九、十)

(続く)

この連載の記事

テーマ

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。