更新日 2023.05.01

TKC全国会 中堅・大企業支援研究会会員

税理士 金子 真一

消費税のインボイス制度について、基本的なルールを理解した後の次なる関心は、インボイス制度で何が変わり、何をしなければならないのかという課題の整理です。インボイス制度は最終的には経理部門が決算・申告をできる体制を構築することがゴールですが、経理部門だけでは解決できない課題も多数存在します。

このような視点から、インボイス制度が与える影響で何が変わるのかを考えることにします。

当コラムのポイント

- インボイス対応による事務フローの見直し

- 交付書面・請求書・帳簿等への影響

- 消費税申告書の様式改正とシステム対応

- 目次

-

4.申告書が変わる

(1) 申告書の改正

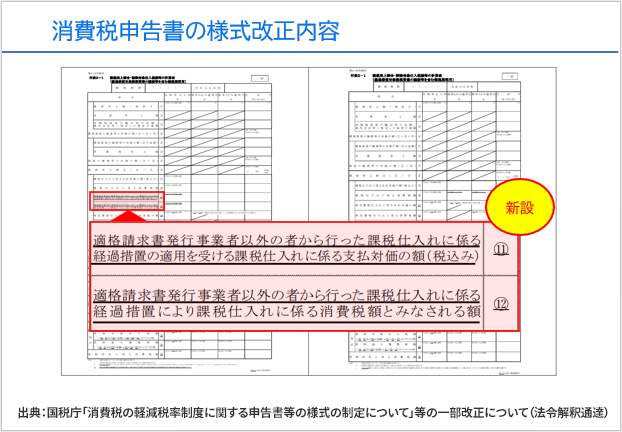

令和5年10月1日から導入される インボイス制度により、消費税申告書の様式が改正されました。改正の主なポイントは次の2点です。

- ✔ 経過措置の適用を受ける課税仕入れと経過措置の割合を乗じた消費税額を記入する欄が⑪と⑫新設されました。

- ✔ インボイスの保存省略に係る課税仕入れと消費税額を記入する欄が、⑨と⑩に含めることが明示されました。

経過措置の適用を受ける税込金額合計とこれに係る消費税額の80%相当額を把握できるようにするための仕組み作りが必要になります。

免税事業者が適格請求書発行事業者になる際に受けられる2割特例については、どのような表示になるのか未だ情報がありません。今後の情報に注意が必要です。

(2) 経過措置に係る記載箇所

⑪には適格請求書発行事業者以外の者から行った課税仕入れに係る税込金額を記入します。

⑫には⑪の消費税額のうち、経過措置の適用を受けて仕入税額控除の対象とする消費税額(消費税額に80%(又は50%)を乗じた後の支払消費税と見なされる金額)を記入します。

⑪と⑫は申告書作成時に、該当事業年度の仕訳をすべて確認して集計することは現実的ではありません。事業年度開始前にどのような方法で⑪と⑫を集計するのか対応方針を決めておく必要があります。現在利用している会計システムでこれらの金額を算出する基礎データが入力可能なのかを整理した上で、誰がどのタイミングでそのデータを入力するのかを整理しておくことが必要です。

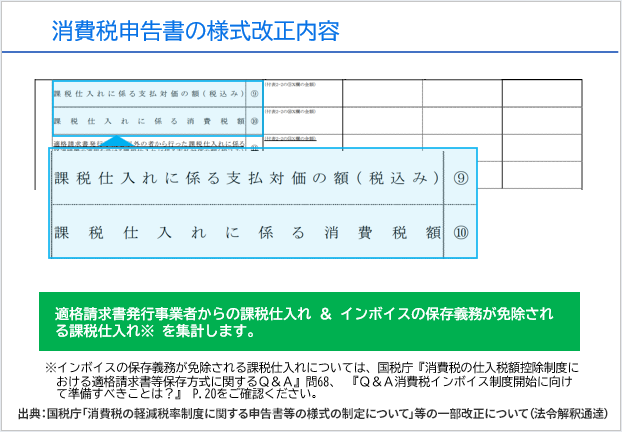

(3) インボイスの保存義務省略の記載箇所

インボイスの保存義務が省略されている課税仕入れについては、⑨に税込金額を記入し、⑩に⑨の消費税額を記入します。経過措置と異なり、別管理をする必要はありません。

5.システムが変わる

(1) 適格請求書発行事業者の照合

請求書等の交付を受けた場合、インボイスに該当するか否かの判断基準としては、事業者が適格請求書発行事業者に該当するか、請求書等に登録番号の記載があるか等が考えられます。それを国税庁の「インボイス制度 適格請求書発行事業者公表サイト」にて登録番号を入力して確認しようとすると事務負荷が増大しますので、そこをシステムで打ち取る方法も考えられます。国税庁の公表サイトからデータを取得し、自動に照合する仕組みを作る会社や、システムベンダーの中には自動照合する機能を会計システムに装備するところもあります。

(2) 帳簿記載要件の充足

インボイス制度は帳簿及び請求書等に係るルール変更ですが、請求書等が注目されていて、帳簿の記帳要件については余り注目されていないように見受けられます。これまでも帳簿の記帳要件に係るルールはありましたが、今回定められた帳簿の記帳要件は納税者有利の経過措置とインボイスの保存省略の適用を受けるためのルールが追加されました。

実際に帳簿でこれらの情報を管理しようとすると、ネックになるのは会計システムです。会計システムでこれら全ての記帳要件を満たすことが望ましいのですが、会計システムでまとめてデータを管理できなくても、その周辺にある経費管理システムや購買システム等でデータを管理することで記帳要件を満たすという方法でも許容されると考えます。

①経過措置

経過措置の適用を受けるためには、帳簿に経過措置の適用を受ける課税仕入れである旨を記載する必要があります。具体的には「80%控除対象」、「免税事業者からの課税仕入れ」といった表現のほか、会社で定義した数字やアルファベット、記号等でも良いとされています。

(帳簿への記載要件)(国税庁Q&A 問89)

- 課税仕入れの相手方の氏名又は名称

- 課税仕入れを行った年月日

- 課税仕入れに係る資産又は役務の内容及び経過措置の適用を受ける課税仕入れである旨

- 課税仕入れに係る支払対価の額

②インボイス保存省略

3万円未満の公共交通機関(船舶、バス又は鉄道)(航空機は除く)等の場合、帳簿への記載のみでインボイスの保存義務省略が認められています。帳簿への記載項目のうち、ポイントになるのは(イ)課税仕入れの相手方の氏名又は名称及び住所又は所在地と(ロ)帳簿のみの保存で仕入れ税額控除が認められるいずれかの仕入れに該当する旨の2つです。

(イ)については、インボイス通達4-7にて課税仕入れの相手方の住所又は所在地の記載が免除される場合が明記されていますので、実質住所又は所在地の記載が必要になる取引は次の2つです。

- ✔ 適格簡易請求書の記載事項を充足する入場券等で使用の際に回収される取引

- ✔ 3万円未満の自動販売機及び自動サービス機(コインロッカー、ATM等機械装置のみにより代金の受領と資産の譲渡等が完結するもの)からの商品の購入等

(ロ)については、「3万円未満の鉄道料金」、「入場券等」といったその旨が分かる記載で良いこととされています。実務的には文言を定型化し、プルダウンで選択する方法がユーザーの負荷が最も少なくて済み、漏れがないと考えます。

(帳簿への記載要件)(新令第49条第1項)

- 課税仕入れの相手方の氏名又は名称及び住所又は所在地

- 課税仕入れを行った年月日

- 課税仕入れに係る資産又は役務の内容

- 課税仕入れに係る支払対価の額

- 帳簿のみの保存で仕入れ税額控除が認められるいずれかの仕入れに該当する旨

(3) 法人税と帳簿代用書類と消費税

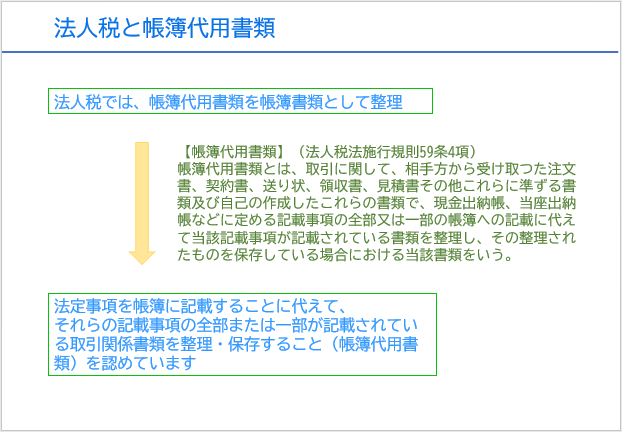

法人税法上は、帳簿への記載に代えて当該記載事項が記載されている書類を整理し、その整理されたものを保存している場合、当該書類をもって帳簿に代用するという帳簿代用書類というルールがあります。

すなわち、請求書等の情報を帳簿に全て転記しなくとも、請求書等の記載事項で帳簿記載要件を満たすというルールです。

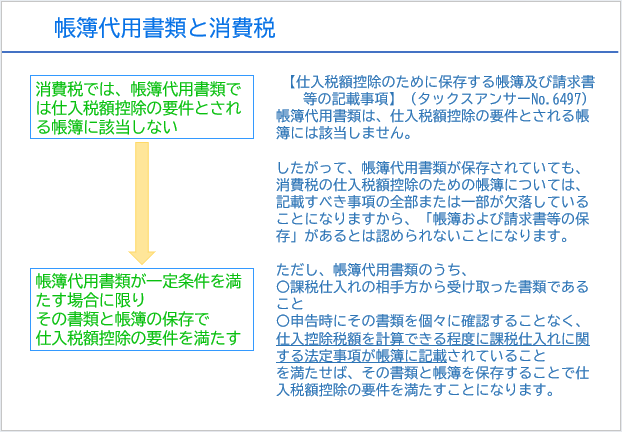

しかしながら、消費税上はこの帳簿代用書類では帳簿記載要件を満たす帳簿には該当しないとしています(タックスアンサーNo.6497)。帳簿代用書類が保存されていても、消費税の仕入税額控除のための帳簿については、記載すべき事項の全部または一部が欠落していることになりますから、「帳簿および請求書等の保存」があるとは認められないことになります。

ただし、帳簿代用書類のうち、

- 〇 課税仕入れの相手方から受け取った書類であること

- 〇 申告時にその書類を個々に確認することなく、仕入控除税額を計算できる程度に課税仕入れに関する法定事項が帳簿に記載されていること

- を満たせば、その書類と帳簿を保存することで仕入税額控除の要件を満たすともされています。

システム等のキャパシティの問題で全て帳簿に情報を記載できない場合は、この規定の活用を検討ください。

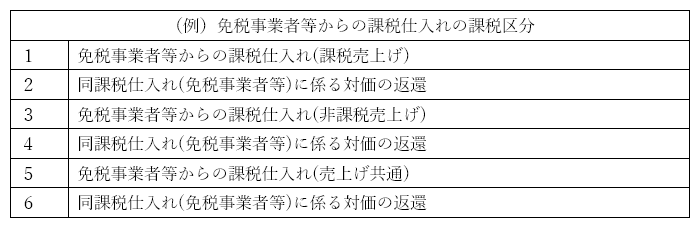

(4) 免税事業者等との取引の集計

経過措置の適用を受けるためには、免税事業者等からの課税仕入れを判別して管理できるようにしておく必要があります。現状の個別対応方式が最も細かい管理が必要なため、この個別対応方式における管理に準じて免税事業者等からの課税仕入れを管理するフラグを考えると次の課税区分の追加が必要になると考えられます。なお、これはそれぞれが選択している消費税の計算方法によって異なりますので、各社必要なフラグを決めてください。

おわりに

インボイス制度は納税者のみならず税理士も意識を変えるべきルール変更です。納税者との間で責任範囲を明確にするなど、これまで以上にリスク管理を慎重に行う必要があります。

消費税は選択する要素の多い、判断の難しい税法です。今回のインボイス制度では適格請求書発行事業者になることですら納税者の判断に委ねられています。納税者は自分で判断することが難しいと感じた場合、少しでも早い段階で信頼できる税理士を確保し、相談してください。シミュレーション結果に基づく最適な方法を選択し、期限までに必要な届出をした上で、日々の取引データを準備していくことが必要です。

免税事業者との取引が殆どないという会社でも、OBなどに業務を外注するケースもありますので、幅広く免税事業者との取引を洗い出す必要があります。免税事業者の多くは税理士との接点がない人が大半と思われます。どのような形で取引をするのがお互いにとってベターなのかをご検討ください。

インボイス制度の導入により管理すべきデータは増えるため、会計システムやその周辺システムを変更する必要があります。特に業務フローの再構築が今後の重要課題ではないでしょうか。

今回ご説明した内容は令和5年3月31日時点で想定されるもののうち、重要事項を提示しました。今後皆さんが実務を考える上でのヒントにして頂ければ幸いです。

制度のスタートまで半年を切りました。施行時点で100点を狙うのではなく、ゴールを明確にした上で効率的に、できることを一つひとつクリアしていきましょう。

了

この連載の記事

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。