更新日 2023.04.24

TKC全国会 中堅・大企業支援研究会会員

税理士 金子 真一

消費税のインボイス制度について、基本的なルールを理解した後の次なる関心は、インボイス制度で何が変わり、何をしなければならないのかという課題の整理です。インボイス制度は最終的には経理部門が決算・申告をできる体制を構築することがゴールですが、経理部門だけでは解決できない課題も多数存在します。

このような視点から、インボイス制度が与える影響で何が変わるのかを考えることにします。

当コラムのポイント

- インボイス対応による事務フローの見直し

- 交付書面・請求書・帳簿等への影響

- 消費税申告書の様式改正とシステム対応

- 目次

-

前回の記事 : 第1回 事務フローが変わる、交付書面が変わる

3.請求書、帳簿等が変わる

(1) 帳簿及び請求書に関するルール変更

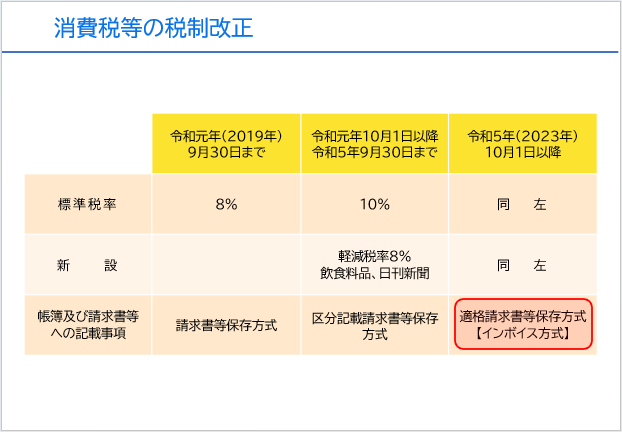

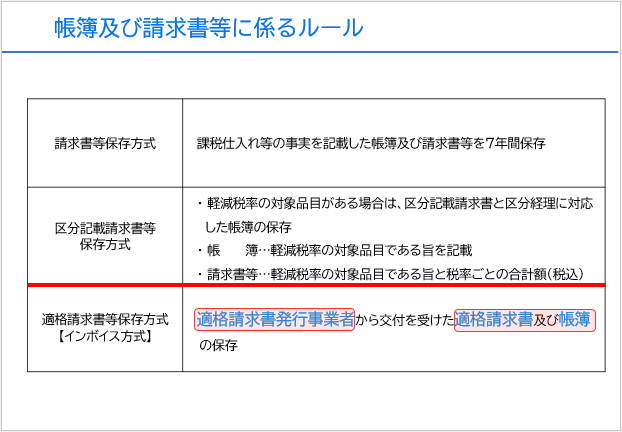

消費税インボイス制度は帳簿及び請求書に関するルール変更です。平成元年(1989年)消費税導入以来、請求書等保存方式が適用されてきました。これは課税仕入れ等の事実を記載した帳簿及び請求書等を保存することを求めていました。

令和元年(2019年)初めて複数税率(原則10%、軽減税率8%)となったことを受け、区分記載請求書等保存方式となりましたが、これは税率の異なるものを区別して記載した帳簿及び請求書等を保存することを求めるものであり、請求書等保存方式の延長でした。

今回の適格請求書等保存方式はインボイス方式と呼ばれ、適格請求書発行事業者から交付される適格請求書及び帳簿の保存が必要となりました。これまでは「誰から交付を受けた」「どんな請求書か」という制約はなかったため、これに該当しないもの、すなわちインボイス以外の取扱いが制度の複雑さに拍車をかけています。

(2) 証憑等の保存義務の省略規定の廃止

消費税法施行令第49条で課税仕入れに係る支払対価の額の合計額が少額である場合

- 課税仕入れに係る支払対価の額の合計額が3万円未満である場合

- 課税仕入れに係る支払対価の額の合計額が3万円以上である場合で、請求書等の交付を受けなかったことにつきやむを得ない理由があるとき(同項に規定する帳簿に当該やむを得ない理由及び当該課税仕入れの相手方の住所又は所在地を記載している場合に限る)

インボイス制度の導入後は、適格請求書発行事業者から交付を受ける適格請求書及び帳簿の保存が仕入税額控除の要件となります。

(3) 証憑等の保存義務の省略(令和5年税制改正)

令和5年度税制改正大綱で中小事業者等に対する事務負担の軽減措置が打ち出されました。インボイス制度では軽減税率制度の実施により、少額な取引であっても正確な適用税率の判定のためにインボイスの保存が必要とされていますが、インボイス制度への円滑な移行とその定着を図る観点から中小事業者等の実務に配慮し、柔軟に対応できるよう事務負担の軽減措置を設けるというものです。

(対象となる中小事業者等)

基準期間における課税売上高が1億円以下である事業者

特定期間における課税売上高が5,000万円以下である事業者

(経過措置)

令和5年10月1日から令和11年9月30日まで

(内容)

課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除を認める。

この規定は上記(2)のルールについて範囲を狭め、かつ期間を限定して適用するものです。

(4) インボイスの保存省略

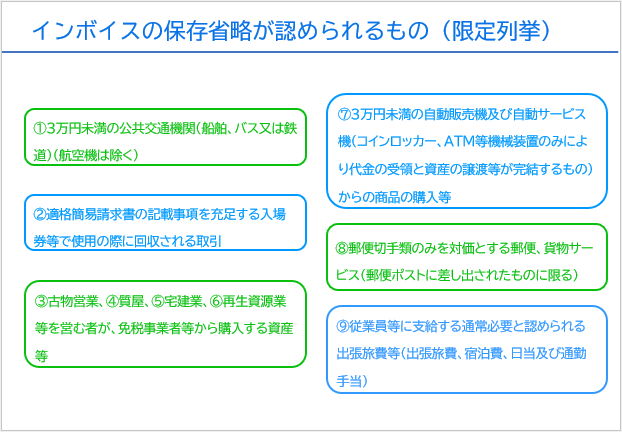

消費税インボイス制度ではインボイスの保存が必要ですが、鉄道やバスの料金等領収書等が存在しないケースも存在します。そこで9項目に限定し、帳簿への一定事項の記載を前提にインボイスの保存省略を認めることになりました。

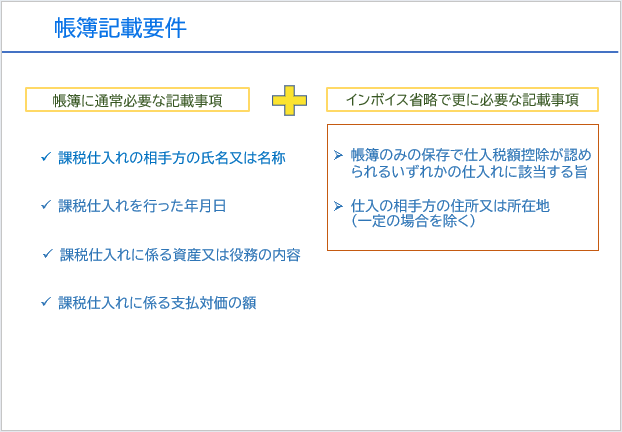

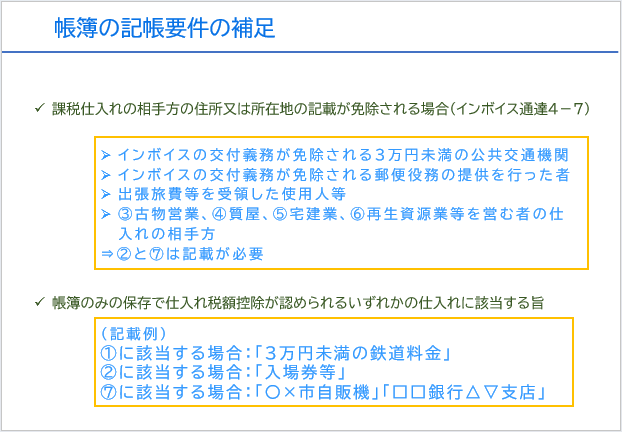

そして通常の帳簿記載要件に次の項目が追加されました。

- イ.帳簿のみの保存で仕入税額控除が認められるいずれかの仕入れに該当する旨

- ロ.仕入の相手方の住所又は所在地(一定の場合を除く)

なお、一定の場合にはインボイス通達4-7において

- ①インボイスの交付義務が免除される3万円未満の公共交通機関

- ⑧インボイスの交付義務が免除される郵便役務の提供を行った者

- ⑨出張旅費等を受領した使用人等

- ③古物営業、④質屋、⑤宅建業、⑥再生資源業等を営む者の仕入れの相手方

裏を返すと、

- ②適格簡易請求書の記載事項を充足する入場券等で使用の際に回収される取引

- ⑦3万円未満の自動販売機及び自動サービス機(コインロッカー、ATM等機械装置のみにより代金の受領と資産の譲渡等が完結するもの)からの商品の購入等

そのレベル感は「〇×市自販機」「□□銀行△▽支店」など所在が特定できる情報であれば良いとされています。

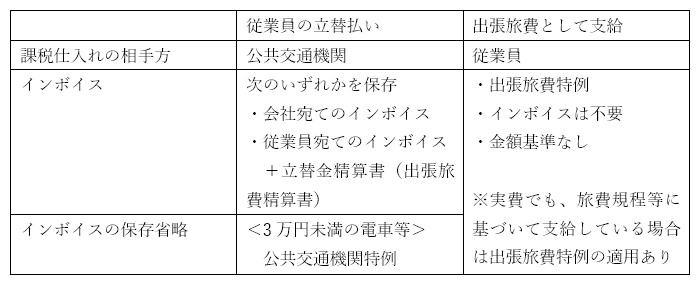

(5) 交通費と出張費

この論点で分かりにくいのが交通費と出張費の区別で証憑保存義務が変わる点です。

例えば、新幹線のチケットを従業員の立替払いと整理すると1回3万円以上の場合インボイスが必要となりますが、出張旅費として整理するとインボイスは不要となります。

タクシー代は従業員の立替払いと整理すると金額に関係なくインボイスが必要となりますが、出張旅費として整理するとインボイスは不要となります。

出張旅費かどうかは事業者の判断に委ねられているため、予め整理しておくと良いでしょう。

なお、出張旅費かどうかの判断には出張旅費規程の有無は関係ないとされています。

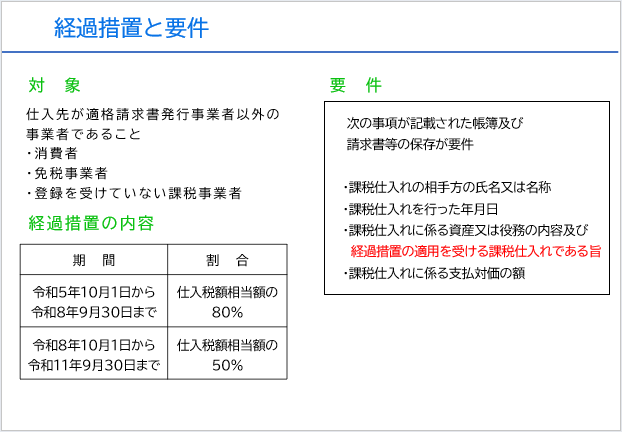

(6) 経過措置とシステム対応

インボイスを入手できない場合の緩和措置として、経過措置が一定期間設けられています。

仕入先が免税事業者等のためインボイスの交付が受けられない場合であっても、インボイス制度導入後は全て仕入税額控除を否定するのではなく、当初3年間は支払消費税の80%、その後の3年間は50%相当額を支払消費税と見なして預り消費税と相殺できます。

その際の適用要件の一つに、帳簿に「経過措置の適用を受ける課税仕入れである旨」を記載することが求められています。言葉でも構いませんし、※等の記号や数字、アルファベットでも判別が出来るような対応で良いとされています。

相手先コードで免税事業者用のカテゴリを設けるというのも一つの方法です。何等かの区分ができればそれで構いません。

また、免税事業者との取引があまり無い事業者は、経過措置の適用を受けるメリットが会計システムの改修等に対する投資よりも少ない場合も考えられ、経過措置の適用を受けないという判断もあると思います。

たとえば、記帳要件を満たすための会計システムの改修に1,000万円かかるとします。免税事業者との取引に係る消費税が年間100万円(本体価格1,000万円)だったとすると、経過措置の適用により救われる消費税は年間80万円です。80万円×3年間と50万円×3年間の合計390万円のメリットと1,000万円の投資のどちらを選択するかという経営判断です。

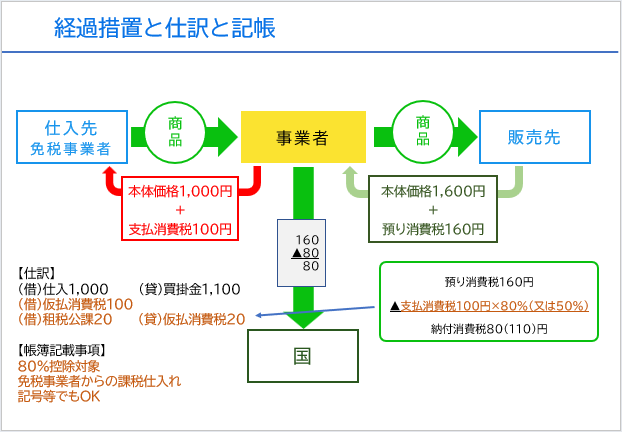

(7) 経過措置と仕訳

インボイス制度の経過措置の適用を受ける場合、インボイス以外に係る消費税について、制度導入後3年間は支払消費税額の80%が預り消費税との相殺が認められています。すなわち支払った消費税額の20%について仕入税額控除が認められないため、仕訳段階で消費税額の20%相当額を租税公課等の費用科目に振り替えます。

たとえば仕入先に本体価格1,000円、消費税100円支払って商品を仕入れたケースで、仕入先からインボイス以外を受領したとします。消費税100円のうち80%の80円は経過措置により預り消費税と相殺が可能となる一方、残りの20円は事業者のコストとなるため、起票段階で租税公課若しくは原科目等に振り替えます。費用科目への振替えはその都度でも構いませんし、一定期間集計して合計で起票することもできます。

(8) 継続的短期前払費用

法人税では、継続的に取引を繰り返す継続的短期前払費用については、支出時の費用として認識できるとされています。消費税においても基本通達11-3-8短期前払費用で、その支出した日の属する課税期間において課税仕入れを行ったものとして取り扱うこととされています。

インボイスが導入された後も、このルールは継続されます。

(9) 令和5年10月1日を跨ぐ取引

令和5年9月30日以前に契約をして請求書等を交付している場合、令和5年10月1日以降の期間に対応する役務の提供に係る対価についてインボイスを改めて交付する必要性について、消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(令和5年4月改訂)問75に記載されています。

この解釈で問題になるのが、「登録日をまたぐ請求書を適格請求書とするとき」です。

すなわち、売手が令和5年10月1日に登録を受けた事業者であれば、同日をまたぐ取引について、令和5年10月1日以降の期間に対応する部分についてインボイスが必要かどうかという論点です。

例えば、1年間の保守サービス料(令和5年4月~令和6年3月分)を受領している場合、インボイス導入前の請求書には登録番号等の記載がなく、インボイスの要件を具備していないケースが多いです。これをインボイスにするために、改めてインボイスを交付し直す必要があるかどうかが悩ましい点となります。

令和5年9月30日までに交付されたインボイスの要件を満たさない請求書等について、10月1日以降改めてインボイスの交付を要請する必要はないのではと個人的に考えますが、インボイスが必要と考える事業者もいらっしゃいます。インボイス導入前の請求書等であっても登録番号の通知書等との合わせ技でインボイスの要件を満たすことも考えられますので、交付側、受領側の双方にとって労力が少なくなるように工夫しましょう。

この連載の記事

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。