更新日 2019.03.11

株式会社TKC 顧問

税理士 朝長 英樹

近年、税制度が複雑化し、条文は細かく難解となっています。

このような状況下、「節税」「間違いのない税務処理」「税務調査で課税を受けないようにすること」は、企業経理担当者等にとって大きな関心事項となっています。

本コラムでは、最近の税務に関するトピックスとして、「マンション取引に係る仕入税額控除否認事件の検証」と「益金・損金の計上時期の取扱いの有効活用と留意点」について解説します。

近年、マンションを取得して譲渡する事業者に対し、税務調査で、マンション(建物部分。以下、同じです。)の取得に伴って支払った消費税の仕入税額控除の一部を否認するというケースが相次いでおり、現在、ムゲンエステート社とエー・ディー・ワークス社が東京地方裁判所で係争中となっています。

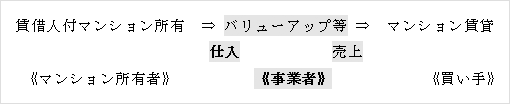

この課税は、次の図の《事業者》が建物の取得に伴って支払った消費税について課税売上割合に基づく仕入税額控除しか認められずに課税を受けるというものです。

マンションの売買取引を専業として行っていない事業者であっても、マンションの1棟又は1室の売買取引を行っていれば、この課税の対象となりますので、対象者が非常に多くなります。

国税当局の主張は、「建物に係る住宅の貸付けによる収入が生じていることから、販売のみを目的として取得したとはいえず、当該建物の取得に係る消費税額は、消費税法30条2項1号の課税資産の譲渡等と課税資産の譲渡等以外の資産の譲渡等に共通して要するものに該当する」というものです。

過去には、東京地方裁判所、さいたま地方裁判所、名古屋地方裁判所で、国側が上記のような主張で勝訴して確定しています。

このため、上記の2社の裁判は、4回目と5回目の裁判ということになり、常識的に考えると、国側が上記のような主張をして既に3回も勝っているのだから、納税者側が勝つわけがない、ということになるはずです。

しかし、筆者は、4回目と5回目の裁判では、納税者側が勝訴する、と考えています。

それは何故かというと、過去の3回の裁判では、国税当局が同様の事案において「賃貸収入は、あくまで副次的に得た対価にすぎないものであって、仕入税額控除における用途区分の判定に用いるものではない」という主旨の解釈によって仕入税額の全額の控除を認めるという判断をした取扱いが存在することが明かされないまま、判決が下されていますが、4回目と5回目の裁判では、原告側からそのような取扱いが存在することを示す資料を証拠資料として提出しているからです。それは、平成7年と平成9年の取扱いで、消費税法30条2項1号の「課税資産の譲渡等にのみ要するもの」を正しく解釈したものと評価できるものです。

エー・ディー・ワークス社の裁判には、筆者が意見書と陳述書を提出させて頂いており、平成7年と平成9年の取扱いを示す資料は、この意見書の添付資料として提出しています。この意見書の本体と陳述書は、日本税制研究所のホームページに掲載させて頂いておりますので、興味のある方は、ご覧になって下さい。

また、この課税は、我が国の消費税が事業者の仕入税額控除を制限することで“超消費税”を課するものとなっているという、我が国の消費税の構造的な問題の一端を示すものであるということについても、三木義一青山学院大学学長との対談の中で触れさせて頂いており、この対談についても、日本税制研究所のホームページに掲載させて頂いており、それがムゲンエステート社の裁判において証拠資料として提出されています。この対談の中でも触れていますが、この課税は、法解釈や取扱いという観点からだけでなく、理論的な観点からも、深く検討する必要がある、と考えられるものです。

ところで、今年の2月5日の日本経済新聞社の記事によると、「国税庁は「税法解釈や取り扱いを変更した事実はない」としている」(「真相深層」より抜粋)とのことです。

筆者は、この課税に関しては、国税当局が従来の税法解釈と取扱いを変更して課税をするようになったものであり、それであるが故に、消費税が導入されてから30年近くも経って、降って湧いたように問題が発生する事態となっている、と考えています。

当然のことながら、「国税庁が過去の税法解釈や取り扱いを変更したのか否か」ということは、非常に重要となりますので、今後、裁判では、そこも大きな焦点となるものと思われます。

この課税を巡る裁判に関しては、実務家に与える影響が他の裁判とはかなり異なり、実務家に難しい判断が求められることとならざるを得ないという点がやや気になっているところです。

この課税を受けた事業者が4回目と5回目の裁判の動向を正確に判断して適時適切に対応しなければならないことは、改めて言うまでもありません。

しかし、4回目と5回目の裁判の影響は、この課税を受けた事業者に止まるわけではありません。

税理士や企業の税務担当者の中には、過去の裁決例・裁判例や税の専門誌の記事などを根拠として、仕入税額を共通対応に変更するように顧問先を指導していたり自ら仕入税額を共通対応に変更していたりする方々も少なくないようですが、対応を誤ると更正期限の関係で数年分の消費税の還付が受けられなくなってしまって難しい問題が生ずるというケースが出てこないとも限りませんので、このような方々も、4回目と5回目の裁判の動向を正確に判断して適時適切に対応しなければならないという点に、十分に留意する必要があります。

この連載の記事

テーマ

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。