更新日 2018.12.03

TKC全国会 中堅・大企業支援研究会会員

公認会計士・税理士 石橋 知憲

最近の税制改正では、組織再編税制が大幅に見直され、企業戦略において組織再編成の活用が重視されています。当コラムでは、「わかる組織再編税制」シリーズの中級編として、グループ内合併の会計・税務調整と適格分割について届出が必要な資産や償却費の取扱いを解説します。

1.はじめに

グループ内で合併が行われる場合、会計上は共通支配下の取引に該当し、税務上は適格合併に該当することが多いのではないかと考えます。この場合、会計上も税務上も合併法人は被合併法人の資産および負債を帳簿価額により引き継ぐことになりますが、会計上の帳簿価額と税務上の帳簿価額の違いや増加する株主資本の処理の相違により、申告調整が必要になるケースは珍しくありません。本コラムでは、100%グループ内の合併が、会計上、共通支配下の取引に該当するとともに、税務上、適格合併に該当する場合の申告調整について、具体的な設例を用いて解説いたします。

2.設例1:100%子会社同士の合併

A) 前提条件

- ① P社は、A社とB社の発行済株式を100%保有しています。

- ② x1年4月1日、A社を合併法人、B社を被合併法人とする吸収合併が行われました。

- ③ 合併の対価として、A社株式が交付されました。

- ④ 会計上、A社とB社の合併は共通支配下の取引に該当します。

- ⑤ 株主資本の取扱いは、原則的な処理方法に従い払込資本の増加として処理します※1。増加すべき払込資本の内訳項目は、合併契約に基づき資本金300、その他資本剰余金6,100(残額)とします。

- ⑥ 税務上、A社とB社の合併は適格合併に該当します。

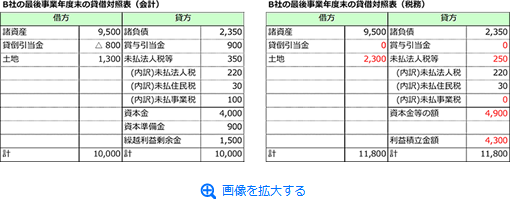

- ⑦ B社の最後事業年度末の貸借対照表は以下の通りです。

※1 合併対価が自社の株式のみの場合には、吸収合併消滅会社の合併期日の前日の株主資本の内訳科目をそのまま引き継ぐ処理も認められています。

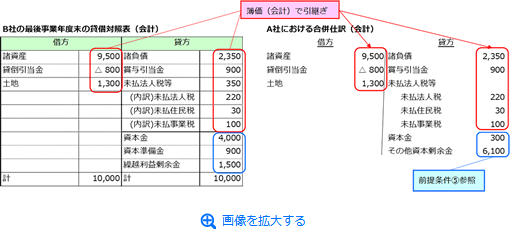

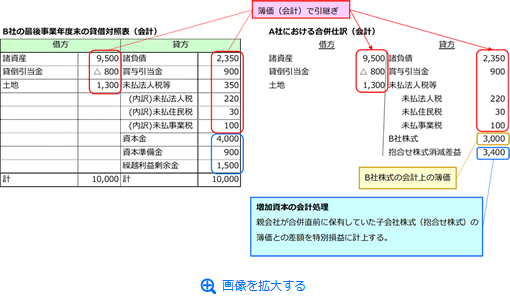

B) 会計処理

会計上、共通支配下の取引に該当するため、A社はB社の資産および負債を合併直前に付されていた適正な帳簿価額により引き継ぐことになります。また、前提条件⑤に従い、合併法人は、被合併法人の合併期日の前日の適正な帳簿価額による株主資本の額を払込資本として処理しますが、その内訳項目は資本金300、その他資本剰余金6,100となります。したがって、A社における会計上の合併受入れ仕訳は以下の通りです。

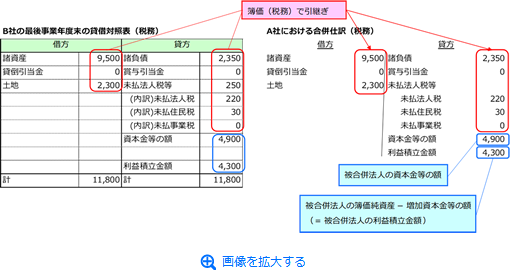

C) 税務処理

税務上も、適格合併に該当するため、A社はB社の資産および負債を簿価で引き継ぎますが、引き継ぐべき簿価は税務上の簿価です。また、A社はB社の合併直前の資本金等の額および利益積立金額を引き継ぐことになります。

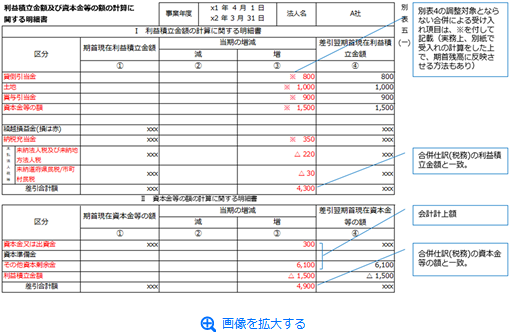

D) 申告調整

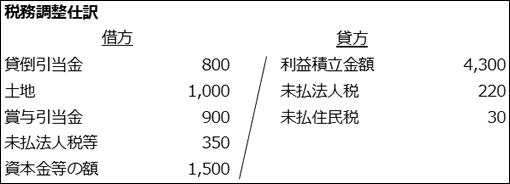

上記の会計上の合併仕訳と税務上の合併仕訳の差異から以下の通り税務調整仕訳が把握されます。

上記の税務調整仕訳を法人税申告書に反映させますが、損益項目がないため、すべて別表五(一)へ直接入力することになります。

3.設例2:100%親子間の合併

A) 前提条件

- ① A社は、B社の発行済株式を100%保有しています。

- ② A社が保有するB社株式の会計上の簿価は3,000、税務上の簿価は3,700です。

- ③ x1年4月1日、A社を合併法人、B社を被合併法人とする吸収合併が行われました。

- ④ 親子間の合併であるため、合併対価は交付されません(無対価合併)。

- ⑤ 会計上、A社とB社の合併は共通支配下の取引に該当します。

- ⑥ 税務上、A社とB社の合併は適格合併に該当します。

- ⑦ B社の最後事業年度末の貸借対照表は設例1と同じとします。

B) 会計処理

会計上、共通支配下の取引に該当するため、資産および負債を適正な帳簿価額により引き継ぐ点は設例1と同様です。子会社同士の合併との違いは、増加する株主資本の処理にあり、A社が合併直前に保有していたB社株式(抱合せ株式)の適正な帳簿価額との差額を特別損益に計上することになります。本設例における、A社の会計上の合併受入れ仕訳は以下の通りです。

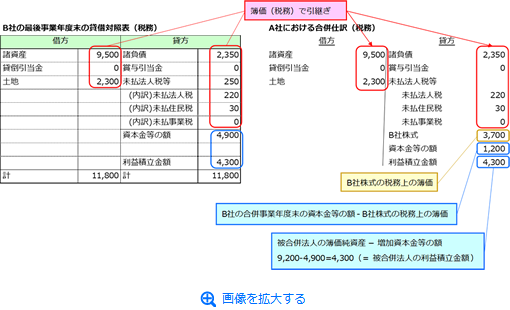

C) 税務処理

税務上も、設例1と同様に、税務上の適正な簿価で資産および負債を引き継ぎます。一方、増加する資本金等の額は、B社の合併直前の資本金等の額からB社株式の税務上の帳簿価額を減算した金額になります。会計のように抱合せ株式が消滅することによる損益は認識しません。利益積立金額は、設例1と同様、B社の合併直前の利益積立金額が引き継がれることになります

D) 申告調整

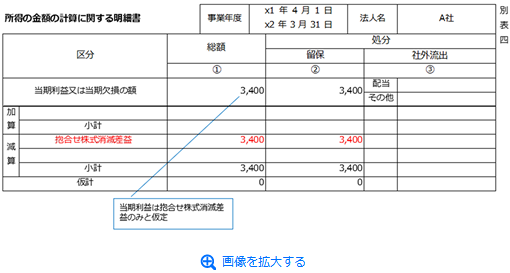

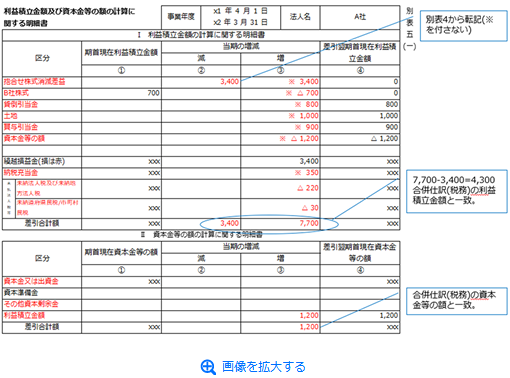

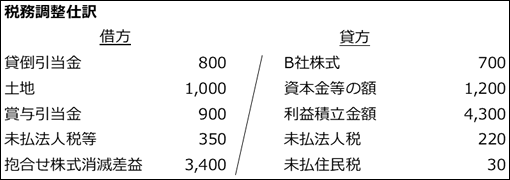

上記の会計上の合併仕訳と税務上の合併仕訳の差異から以下の通り税務調整仕訳が把握されます。

上記の税務調整仕訳を法人税申告書に反映させます。子会社同士の合併と異なり、抱合せ株式消滅差損益を調整する必要があるため、別表五(一)だけでなく別表四での調整が必要になります。

プロフィール

税理士法人 髙野総合会計事務所

TKC全国会 中堅・大企業支援研究会会員

・公認会計士・税理士 髙野 角司(たかの かくじ)

・税理士 伊藤 明弘(いとう あきひろ)

・公認会計士・税理士 石橋 知憲(いしばし とものり)

- ホームページURL

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。