更新日 2016.10.17

公認会計士・税理士 鈴木 基史

法人税申告書作成において、別表4、5に関する問題の論点の一つに新会計基準による申告調整があります。当コラムでは、新会計基準のうち「退職給付会計」「減損会計」「資産除去債務会計」「過年度遡及会計」について制度の概要をわかりやすく説明するとともに別表4、5の記載のポイントや実務上の留意点を解説します。

1.財務諸表の遡及処理

財務諸表は事業年度ごとに確定しますが、「過年度遡及会計基準」(平成21年12月)によれば、次の場合には、会計処理も含め過去の財務諸表を修正(遡及処理)することとされています。

- ①会計方針の変更があったとき

- ②表示方法の変更があったとき

- ③過去の誤謬を訂正するとき

財務諸表を利用する際、過去の財務諸表との比較で分析を行うことがよくあります。その分析を適切に行うには、期間比較可能性の確保が重要で、当期と前期の財務諸表が同じ条件(会計方針)で作成されていることが前提となります。会計方針が変更されるとその前提が崩れ、単純に財務諸表を比較しても、業績を正確に分析することができません。

そこで、会計方針を変更したときは、前期の財務諸表も変更後の会計方針に基づいて作成し直すことが必要とされ、修正処理が行われます。この修正処理は、実務上可能なかぎり遡って会計方針を変更したものとして行います。

なお、財務諸表の作成にあたっては、ある会計事実が将来発生する事象に左右され、あるいは発生時期や金額が未確定の場合に、現時点で入手可能な情報に基づき、将来を予測して会計処理を行うことがあります。この“会計上の見積り”についても、事後に入手した情報により当初の予測を修正する必要がありますが、この場合は遡及処理を要求されません。

2.税務上の取扱い

以上の会計基準に対し、税務上の取扱いは異なります。法人税の確定申告は“確定した決算”に基づき行うこととされています(法法74①)。会計上の遡及処理は、あくまでも財務諸表の期間比較可能性を確保するための処理であり、過去に確定した決算を修正するものではありません。

したがって、会計上その処理が行われても、税務上は過年度における所得計算が誤っていた場合を除き、過去の課税所得の金額や税額には影響を及ぼしません。

3.会計方針の変更に対する処理

会計方針を変更したときは遡及処理が必要とされ、企業の設立時に遡って変更後の会計方針を適用したものと仮定して、財務諸表を再作成しなければなりません。この処理によって、前期以前に確定済みの財務諸表が、遡って修正されることとなります。

金融商品取引法による開示が必要とされる上場企業等では、有価証券報告書において当期を含めた2期分の財務諸表を開示することが要求されています。そこで、遡及適用を行った場合、当期の有価証券報告書に掲載する前期分の財務諸表が、前期に公表したものと異なることとなります。

また、会社法に基づく計算書類は、当期分の財務諸表のみ開示が求められますが、この場合も、遡及適用を行うと、前期以前から変更後の会計方針を適用していたと仮定するので、前期以前の財務諸表の金額が変化します。そこで、当期の期首時点の貸借対照表の数字が前期末のものと異なり、結果的に当期の損益計算書の金額に影響を及ぼす場合があります。

設例

A社は、当期において商品の評価方法を、先入先出法から総平均法に変更しました。

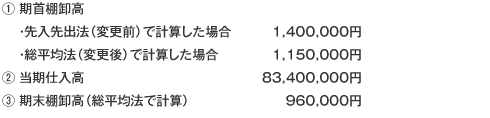

当期における期首棚卸高等の金額は次のとおりです。

計算

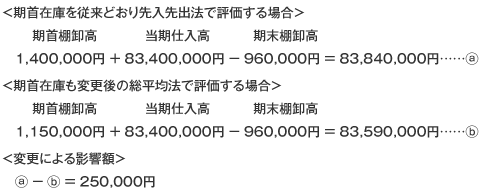

この変更により、当期の売上原価の金額は次のように変わります。

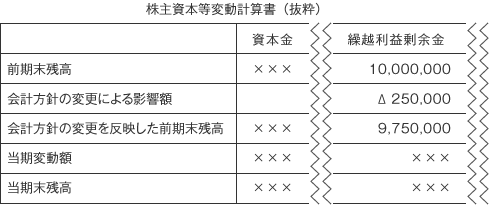

決算書の表示

(注)遡及修正前の前期末繰越利益剰余金が1,000万円であったと仮定します。

申告調整

[前期分]

<別表4>

前期の所得計算に誤りはないので、申告調整は不要

| Ⅰ 利益積立金額の計算に関する明細書 | ||||

|---|---|---|---|---|

| 区分 | 期首現在高 | 当期の増減 | 期末現在高 | |

| 減 | 増 | |||

| 繰越損益金 | 10,000,000 | |||

[当期分]

| 区分 | 総額 | 処分 | |

|---|---|---|---|

| 留保 | 社外流出 | ||

| (加算) | |||

| (減算) 売上原価認容 |

250,000 | 250,000 | |

| Ⅰ 利益積立金額の計算に関する明細書 | ||||

|---|---|---|---|---|

| 区分 | 期首現在高 | 当期の増減 | 期末現在高 | |

| 減 | 増 | |||

| 商品(過年度遡及) | 250,000 | 250,000 | 0 | |

| 繰越損益金 | 9,750,000 | ××× | ××× | |

遡及処理を行った結果、期首棚卸高と売上原価の金額が、税務と会計で差引き250,000円だけ食い違います。

| 会計上 | 税務上 | 差引 | |

|---|---|---|---|

| 期首棚卸高 | 1,150,000 | 1,400,000 | 250,000 |

| 売上原価 | 83,590,000 | 83,840,000 | 250,000 |

当期における費用が83,590,000円、損金は83,840,000円ですから、別表4の申告調整で250,000円の減算(留保)を行います。

また、別表5(1)の期首現在の「繰越損益金」は、会計上の金額と250,000円だけ食い違っています。遡及処理前の「繰越利益剰余金」の前期末残高が、会計上は期首棚卸高の修正により9,750,000円に修正されていますが、税務上は10,000,000円のままです。

そこで、繰越損益金の額を会計上の数字と一致させるため、別表5(1)において次のように特殊な書き方をします。

- ①期首繰越高を繰越利益剰余金と同額の9,750,000円に直します。ただし、利益積立金の期首繰越高の合計額は前期末残高と同額でなければならず、その連続性を保つために差額の250,000円を別行で計上します(「商品(過年度遡及)」等の表示)。

- ②別掲した金額は、当期の別表4の減算額からの転記によって減少欄に計上され、当期末残高はゼロとなります。

4.実務上の留意点

税務調査により、売上計上洩れ等の“過去の誤謬”が判明したとき、修正申告等を行います。その際、会計上これをどのように受入れ処理するかが問題となります。誤謬が判明した事業年度(当期)で「前期損益修正」として処理することがまず考えられますが、このやり方では、当期の業績に関係のない数値が当期の損益計算に含まれることとなり、当期純利益が当期の業績成果を表さないものとなってしまいます。

そのため過年度遡及会計基準では、その金額に重要性があれば、過去の財務諸表に遡って修正する処理(修正再表示)を行うこととしています。

その際の受入れ処理の仕方が、修正再表示の有無により異なります。修正再表示をせず進行年度に「前期損益修正」等で処理するケースが多いでしょうが、その場合はとくに難しい話はありません。

少々ややこしいのは、会計基準を適用し修正再表示を行った場合の申告調整の仕方です。たとえば、前期に計上すべき売上げ500万円(売価)が計上洩れとなっていることが税務調査で判明し、前期の財務諸表を修正して、当期首の繰越利益剰余金を500万円増額する修正再表示を行ったとします。その場合の税務申告は、次のように行います。

申告調整

[前期分]

以下の「修正申告」により所得計算を是正します。

| 区分 | 総額 | 処分 | |

|---|---|---|---|

| 留保 | 社外流出 | ||

| (加算) 売上計上洩れ |

5,000,000 | 5,000,000 | |

| Ⅰ 利益積立金額の計算に関する明細書 | ||||

|---|---|---|---|---|

| 区分 | 期首現在高 | 当期の増減 | 期末現在高 | |

| 減 | 増 | |||

| 売掛金 | 5,000,000 | 5,000,000 | ||

| 繰越損益金 | ××× | ××× | 30,000,000 | |

(注)遡及修正前の繰越利益剰余金が3,000万円であったと仮定します。

[当期分]

以下の内容の「確定申告」を行います。

<別表4>

会計上、前期の誤謬を修正再表示することで、税務と会計の食い違いは解消します。

→ 別表4における加減算は不要

| Ⅰ 利益積立金額の計算に関する明細書 | ||||

|---|---|---|---|---|

| 区分 | 期首現在高 | 当期の増減 | 期末現在高 | |

| 減 | 増 | |||

| 繰越損益金 | 35,000,000 | ××× | ××× | |

前期の決算および申告に関し、税務上は修正申告、会計上は修正再表示(=受入れ処理)を行うことで、両者の差異は解消します。当期の確定申告では、別表4の所得計算における調整は不要ですが、この場合、別表5(1)の期首現在高欄の「繰越損益金」を会計上の「繰越利益剰余金」の金額に一致させるため、修正再表示による売掛金を含んだ金額に直す処理が必要となります。

プロフィール

公認会計士・税理士 鈴木 基史(すずき もとふみ)

神戸大学経営学部卒業

平成15~17年 税理士試験委員

平成21~24年 公認会計士試験委員(租税法)

- 著書等

- 「対話式 法人税申告書作成ゼミナール」「法人税申告書別表4・5ゼミナール」「法人税申告の実務」「対話式 消費税申告書作成ゼミナール」「根拠法令から見た法人税申告書」「法人の修正申告実務」「鈴木基史のキーワード法人税法」(以上 清文社)、「最新法人税法」(中央経済社)「やさしい法人税」(税務経理協会)他

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。