更新日 2021.02.01

TKC全国会 中堅・大企業支援研究会会員

公認会計士・税理士 田中 祥孝

いよいよ、2021年4月1日以後開始する連結会計年度及び事業年度の期首より、企業会計基準第29号「収益認識に関する会計基準」及び企業会計基準適用指針第30号「収益認識に関する会計基準の適用指針」及びその設例(以下、収益認識基準)が適用されます。収益認識基準はすべての会社で適用可能ですが、有価証券報告書の提出が必要な上場会社等、会社法監査対象法人(会社法上の大会社等)、及びその連結子会社・関連会社、上場準備会社等については強制適用となります。

当コラムでは、収益認識基準の適用に伴う主要な論点について、連結決算をはじめ会計・税務への影響も含めて解説します。

- 目次

-

今回は、『「役務収益取引」の会計・税務への影響を考察する』として、収益認識基準適用における「役務収益取引」が会計・税務に与える影響を解説します。

1.基準のおさらい

(1) 履行義務の充足による収益の認識(ステップ5)

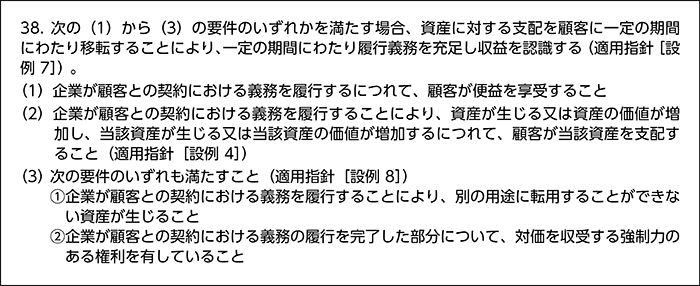

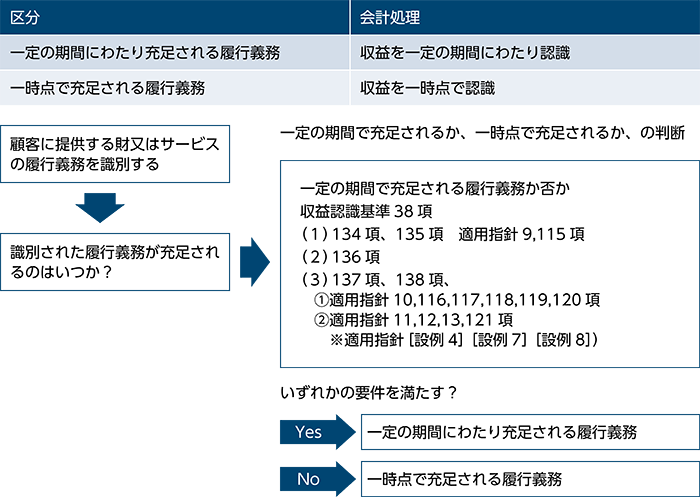

履行義務とは、企業が顧客との契約において財又はサービスを顧客に提供する約束をいいます。収益認識に関する会計基準35項、36項では、企業は約束した財又はサービスを顧客に移転することにより履行義務を充足した時に又は充足するにつれて、収益を認識するものとし、履行義務のそれぞれが、一定の期間にわたり充足されるものか又は一時点で充足されるものかを判定することとしています。また、同基準38項において、一定の期間にわたり充足される履行義務に該当する要件を定め、この要件に一つも該当しない取引については、収益を一時点で認識するものとして判定します。

つまり、上記38項の要件に照らし、各履行義務が「一定の期間にわたり充足される」ものか、「一時点で充足される」ものかを判定し、前者については一定の期間にわたって収益を認識し、後者は収益を一時点で認識することになります。

従来の会計基準では、実現主義の原則に従い役務の提供が完了したときに収益を認識することを原則としつつ、時の経過により役務が提供されるような契約については、契約期間に按分して収益を認識する実務が行われていました。今後は履行義務毎にこのような判定を行い、収益の認識方法を決定していくことになります。

具体的に、上記の要件を検討します。

一般的なサービス提供契約では、サービスから生じる資産を顧客が受け取るのと同時に消費するため、企業が義務を履行するにつれて、顧客が便益を享受することになります(会計基準134項)。

例として、日常的又は反復的なサービス(例えば清掃サービス、警備サービス、経理事務代行サービス等)が挙げられます(適用指針115項)。

また、この判定を行うにあたっては、仮に他の企業が契約の途中から顧客に対する残存履行義務を充足する場合に、企業が現在までに完了した作業を他の企業がやり直す必要があるかどうかを検討し、大幅にやり直す必要がない場合にはこの要件を満たすものと判断します(適用指針9項)。

資産に対する支配とは、当該資産の使用を指図し、当該資産からの残りの便益のほとんどすべてを享受する能力をいいます(会計基準37項)。

企業が義務を履行することによって生じる(あるいは価値が増加する)資産は、有形、無形いずれの場合もあります。例えば、顧客の土地の上に建物の建設を行う工事契約の場合には、当該建物を顧客が占有している事実から、通常、顧客が企業の義務履行から生じる資産を支配するものと考えられます(会計基準136項)。また、顧客の要求に沿って顧客が所有するソフトウェアをカスタマイズするようなケースについても同様です。

一部の財又はサービスについては、(1)、(2)の要件を満たすことが困難な場合があるため、(3)の要件を定めています(会計基準136項)。

例えば、コンサルティング・サービスは、企業が顧客に対し固有の事実及び状況に関する専門的意見を提供するものであり、他の用途に転用することが困難なため、①の要件を満たす場合が多いものと思われます。この場合、企業が義務を履行しないこと以外の理由で契約が解除になった場合においても、途中まで提供が完了したサービスについて、合理的な利益相当額を加えた対価の支払いを受ける契約になっている場合には、(3)②の要件を満たすことから、一定の期間にわたり収益を認識することになります(適用指針[設例7])。一方で、すべての役務提供完了後に対価の支払を受ける権利が確定する契約の場合には、②の要件を満たさないため一時点で収益を認識することになります。

(2) 履行義務の充足に係る進捗度

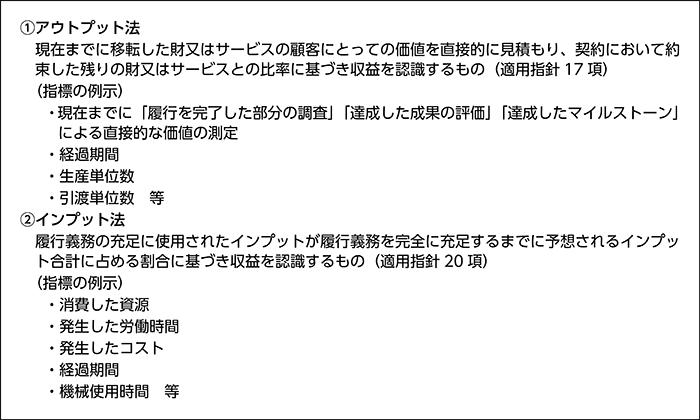

(1)において、一定の期間にわたり充足されるものと判定された履行義務については、その充足の度合いに応じて進捗度を見積り、これに応じて収益を認識します。進捗度の見積方法には、アウトプット法とインプット法があり、履行義務の対象となる財又はサービスの性質を考慮して適切な方法を決定します(適用指針15項)。

なお、進捗度を合理的に見積もることができない(例えば総原価の見積が合理的にできない場合等)が、履行義務を充足する際に発生する費用を回収することが見込まれる場合は、進捗度を合理的に見積もることができる時まで「原価回収基準」により処理します(会計基準45項)。

また、契約の初期段階において進捗度を合理的に見積もることができない場合には、進捗度を合理的に見積もることができる時まで収益を認識しないことも可能です(適用指針99項)。

(3) 一時点で充足される履行義務

会計基準38項(1)~(3)の要件を一つも満たさない場合、当該履行義務は一時点で充足されるものと判定されます。この場合は、資産に対する支配が顧客に移転したときに収益を認識しますが、それがいつの時点かを検討する際には、例えば以下の指標を考慮します(会計基準40項、適用指針14項)

- 企業が対価を収受する権利を有していること

- 顧客が資産に対する法的所有権を有していること

- 企業が資産の物理的占有を顧客に移転したこと

- 顧客が資産の所有に伴う重大なリスクを負い、経済価値を享受していること

- 顧客が資産を検収したこと

(4) 履行義務の識別と履行義務毎の収益認識方法の判定

収益認識基準では、契約における履行義務を識別します(ステップ2)。履行義務は、収益認識に関する会計基準を適用する上での会計処理の単位となるものであり、この単位ごとに、履行義務の充足が一定の期間にわたるものか一時点かを判定することになります。

従って、一つの契約の中に複数の履行義務が識別される場合、履行義務毎に収益の認識方法を決定する必要があります。

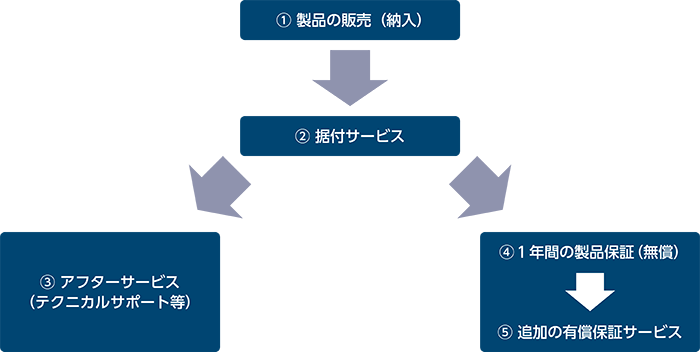

例)

従来の実務では、①~④を一体の取引として処理することが多かったものと思われますが、収益認識基準適用後は、一体として取り扱うか別個の履行義務とするかを検討することになります。

②については、顧客の独自仕様にするため①の製品に大きな変更を加えるような場合は、①と一体の履行義務として識別することになりますが、製品の品質等を変更しない一般的な据付サービスで、かつ同業他社も当該サービスを提供できる場合は、別個の履行義務として識別することになると思われます(適用指針[設例6-3])。

③については、アフターサービスが独立して提供され、当該サービスがなくても製品が機能し続けるものである場合は、別個の履行義務として識別することになると思われます(適用指針[設例6-1])。

④については、①の製品が1年間にわたり合意された仕様に従って機能するという保証のみである場合は、この保証を履行義務として履行するのではなく製品保証引当金等の引当金として処理することになります(適用指針34、[設例16])。

⑤については、当該保証サービスが個別に価格設定され、顧客が単独で購入可能であることから、別個の履行義務として識別することになります(適用指針38)。

2.法人税実務への影響は?

役務提供取引について、収益認識基準を適用し識別された履行義務単位で収益を計上すること、及び履行義務の充足が一定期間にわたるものにつき履行義務の充足に応じて収益認識を行うことは法人税法及び法人税基本通達においても認められています。また、履行義務の充足に係る進捗度についても、「合理的と認められるものに基づいて計算した割合」(法人税基本通達2-1-21の5)であればインプット法、アウトプット法に拘わらず認められると考えられますので、原則として収益に関する申告調整は不要です。

ただし、適用初年度においては、会計上は過年度の収益として処理することになるもの、逆に過年度に計上済みの収益が当年度に再計上されるものについて、適用初年度での申告調整が必要になります。

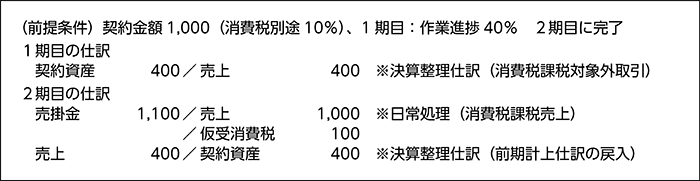

3.消費税実務への影響は?

法人税と異なり、収益認識基準に対応した消費税法の改正は行われておらず、消費税法上の資産の譲渡等の時期に関し、一定の期間にわたり充足される履行義務という考え方はありません。従って、会計上は収益が計上された取引であっても消費税は課税取引とならないもの、またはその逆の取引が生じることになり調整計算が必要になります。

実務的には、課税売上高を適正に集計するため、日々の会計処理においては従来通りの時期に課税売上の計上を行い、決算処理で収益の調整処理を課税対象外取引として行うことが考えられます。

例えば、1.基準のおさらい(1)で例示したコンサルティング・サービスについて、38項(3)の要件を満たし一定期間にわたり収益を認識するものと判定された場合の仕訳例は以下のようになります。

4.税効果実務への影響は?

当年度及び翌年度以降において課税所得への影響がないため、税効果会計への影響はありません。

ただし、適用初年度においては、過年度遡及修正により期首剰余金および貸借対照表項目で税務と会計でズレが生じるため、別表5(1)の調整が必要になります。これは税効果会計の一時差異に該当しますので、ズレが解消する年度の課税所得に影響を与えることになります。

5.単体決算実務への影響は?

従来、一つの契約として一体で会計処理を行っていた取引について、契約に含まれる履行義務を識別し各履行義務につきどの時点で収益を認識するかを見直す必要があります。

また、実務上は以下のような検討が必要です。

- 一定期間にわたる履行義務をどのように把握・集計するのか(取引先・部門等も含む)

- どのタイミングで収益認識するのか(随時、月次、決算)

- 消費税はどうするか

- 社内業績管理をどうするか

6.連結決算実務への影響は?

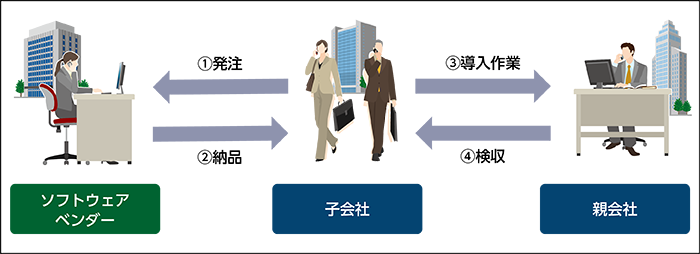

収益認識基準の適用により役務提供に係る収益認識時期が変更となった場合、連結会社間取引において、売上側と仕入側の計上時期が不一致となる可能性があります。

例えば、従来、売上側も仕入側も契約内容の全てを履行した一時点で計上を行っていた取引について、売上側の収益を一定期間にわたり計上することになった場合、義務履行が完了するまでは仕入側で費用・資産の計上がないため連結消去が行えません。この取引について、連結グループ会社からどのような情報を収集するか、事前に検討する必要があります。

例えば、次のような検討が必要になります。

- グループ会社向け取引で、未検収取引について収益計上している金額と、収益計上に合わせて計上した原価金額の収集

- 連結上の調整において損益が増減する仕訳を計上した場合、税効果仕訳の計上

7.適用初年度処理の留意点

従来一時点で認識していた収益を、一定期間にわたり収益計上するような会計処理に変更した場合、収益と原価について、適用初年度では剰余金への累積的影響があります。その場合、税務と会計のズレにつき法人税申告書の別表調整が必要になり、税効果の認識も必要になります。

また、適用初年度のキャッシュフロー計算書の作成にあたり、期首時点の仕掛品や、契約負債等の資産・負債科目残高への影響額を把握し、棚卸資産の増減額(C/F)及び契約資産の増減額(C/F)等の計上額について、収益認識基準を反映した金額とするか、検討する必要があります。

8.取引例

【設例】ソフトウェアのカスタマイズ及び導入に係る契約高を1,000(原価率70%)とする。

第1期目:進捗率40%で決算日を迎える。

第2期目:完成・納品し、検収完了。

子会社は、ソフトウェアの導入に当たり親会社仕様にカスタマイズしているため、

ソフトウェア・ライセンスの販売と導入作業は一体の履行義務として識別する。

当該履行義務は一定の期間にわたり充足されるものと判断し、履行義務の充足に係る進捗度を見積り一定の期間にわたり収益を認識する。

税効果については考慮しない。

※設例内のG売上、G売掛金、G契約資産、G買掛金は、グループ内取引残高を表している。

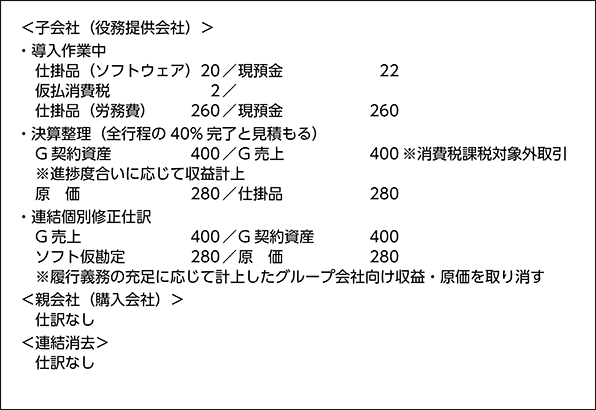

(1期目)導入中に決算日を迎えた期の処理

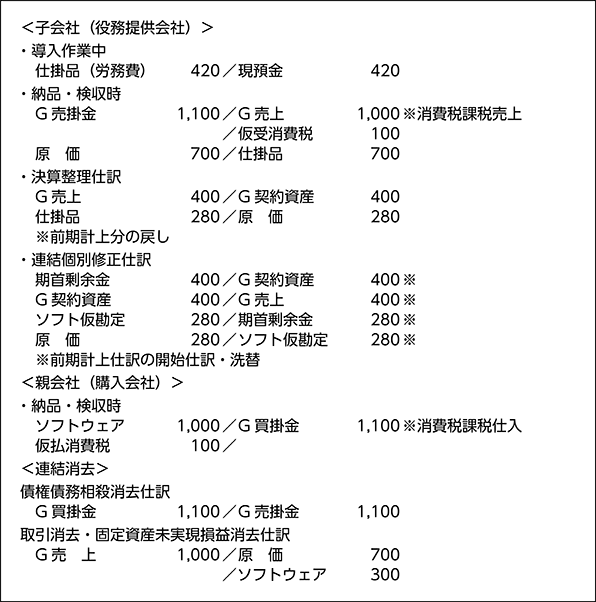

(2期目)作業完了・納品期の処理

この連載の記事

-

2021.03.15

第8回(最終回) 「ポイント・商品券等」の会計・税務への影響を考察する

-

2021.03.01

第7回 「変動対価」の会計・税務への影響を考察する

-

2021.02.15

第6回 「工事契約」の会計・税務への影響を考察する

-

2021.02.01

第5回 「役務収益取引」の会計・税務への影響を考察する

-

2020.12.23

第4回 「有償支給取引」の連結への影響を考察する~設例編~

-

2020.12.14

第3回 「有償支給取引」の連結への影響を考察する~解説編~

-

2020.11.24

第2回 「代理人取引」の連結への影響を考察する

-

2020.11.16

第1回 収益認識基準適用の影響と仕訳対応

プロフィール

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。