更新日 2017.08.21

TKC全国会 中央研修所租税法研修小委員長

中堅・大企業支援研究会会員

税理士 坪多 晶子

平成29年度税制改正においては、取引相場のない株式の評価の見直し、相続税・贈与税の納税猶予制度の見直しなど、事業承継に係る制度改正が行われています。

当コラムでは、株式評価の原則的な計算方法等を解説するとともに、今回の税制改正において行われた事業承継税制に係る改正の内容とその影響について解説します。

今回は、納税猶予制度が取消される事由となる納税猶予制度を適用した後の継続要件について説明します。かつては、非常に厳しい要件でしたが、リスクを軽減するため、平成27年に引続き平成29年度税制改正において要件が緩和されていますのでご確認ください。

1.非上場株式等の納税猶予における雇用確保要件の緩和

- Point

- ①納税猶予適用後も5年間の厳しい事業継続等要件がある

- ②常時使用従業員数の5年平均が基準時の80%未満になった場合は猶予は取消される

- ③平成29年度税制改正により1人に満たない端数は切り捨てとされ小規模事業者のリスクが減少

(1) 5年間は事業継続等要件が満たされていないと納税猶予期限が確定

非上場株式等の納税猶予の特例を適用した場合、申告期限から5年間又は後継者の死亡の日のいずれか早い日までを「経営承継期間」とし、一定の「事業継続」と「全株保有」が継続適用の要件となっています。

この5年間に、以下に説明する要件に該当した場合には、事業継続等要件が満たされていないとして、その該当した日から2か月を経過する日をもって贈与税又は相続税の猶予期限が確定し、猶予税額と猶予税額に対応する利子税の納付が必要となります。

- 1) 原則として後継者が代表者でなくなった場合

- 2) 基準日の常時使用従業員数の5年平均が80%未満になった場合(雇用確保要件)

- 3) 後継者とその同族関係者で議決権数の50%以下となった場合

- 4) 後継者が同族関係者間で筆頭株主でなくなった場合

- 5) 株式等の一部の譲渡又は贈与をした場合(全株保有要件)

- 6) 会社分割・組織変更等があった場合で、金銭等の交付を受けた場合

- 7) 会社が解散又は解散したとみなされた場合

- 8) 会社が上場会社・資産管理会社・性風俗営業会社等に該当した場合

- 9) その他の要件

(2) 平成29年度税制改正とその影響

①雇用確保要件の見直し

上記の事業継続要件のうち、最も厳しいものの一つが上記2)の5年平均で常時使用従業員数の80%以上を確保しなければならない雇用確保要件です。

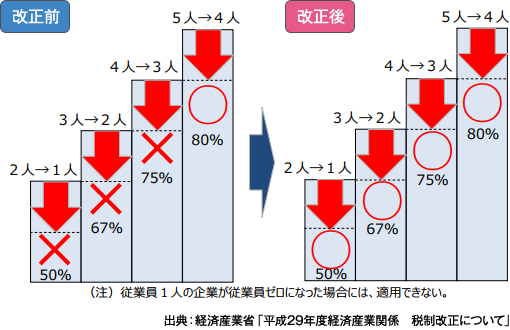

改正前は、その割合を計算する際に、1人に満たない端数があるときはこれを切り上げることとされていたため、2人が1人、3人が2人、4人が3人に減少した場合には、たった1人欠けただけにもかかわらず、雇用確保要件を満たさないこととなり、認定が取り消され、猶予税額を払う必要がありました。

改正後は、1人に満たない端数があるときは切り捨てることとされ、小規模事業者においても、認定が取消しになるリスクが減少しました。

②適用関係

この改正は、平成29年1月1日以後の相続又は遺贈若しくは贈与から適用されます。

2.会社が上場等しても相続税の納税猶予への切り替えが可能に

- Point

- ①納税猶予の適用は、中小企業者である非上場会社等が対象

- ②贈与税の納税猶予から相続税の納税猶予への切り替えは都道府県知事の切替確認が必要

- ③平成29年度税制改正により上場していても中小企業者でなくとも相続税の納税猶予の適用可

(1) 非上場株式等の贈与において、贈与税の納税猶予を受けていた場合

①相続により取得したとみなして相続税が課税される

贈与税の納税猶予の対象であった非上場株式等については、相続発生時において、先代経営者から後継者が相続又は遺贈により取得したものとみなされます。この場合、相続税の課税価額に算入すべき猶予対象株式の評価額は贈与により取得した時の価額とされており、他の相続財産と合算して相続税を計算します。

代表者である後継者は、納税猶予の対象であった非上場株式等について相続税が課税された場合、会社が特例の適用要件を満たしていることについての相続税の納税猶予に関する「都道府県知事の切替確認」を受けることができた場合には、相続税の納税猶予を選択することができ、後継者が納付すべき相続税額のうち、その株式等の一定の部分に限り、課税価格の80%に対応する部分の相続税の納税が猶予されます。

②切替時の都道府県知事の確認

贈与時に認定された会社は、先代経営者である贈与者の相続が開始した場合には、相続開始時に次のいずれにも該当することについて、都道府県知事の確認を受けることができます。この確認が、非上場株式等の贈与税の納税猶予から相続税の納税猶予への切り替えには必要です。

<切替時における都道府県知事の改正後の認定会社要件>

- ①上場会社又は性風俗関連特殊営業会社に該当しないこと

- ②「資産保有型会社」に該当しないこと

- ③直前事業年度において「資産運用型会社」に該当しないこと

- ④直前事業年度における総収入金額が0でないこと

- ⑤常時雇用する従業員の数が1人以上であること

- ⑥その中小企業者の特定特別子会社(会社及びその代表者と代表者と生計を一にする親族が50%超の議決権を有する場合のその会社)が上場会社又は性風俗営業会社に該当しないこと

- ⑦後継者が次のいずれにも該当する者であること

- 会社の代表者(代表権を制限されている者を除く)であること

- 相続開始の時において、後継者及びその同族関係者と合わせて、その認定会社の総株主等議決権数の100分の50を超える数を所有していること

- 後継者が有する認定承継会社の議決権数において、同族関係者間のうちの筆頭株主であること

- ⑧会社が拒否権付種類株式(黄金株)を発行している場合には、その種類株式を後継者以外の者が有していないこと

(2) 改正された認定会社の要件

上記のように、改正前と比較すると改正後は先代経営者(贈与者)からの株式等の贈与に係る贈与税の申告書の提出期限の同日以後5年を経過する日の翌日以後に先代経営者(贈与者)が死亡した場合には、その相続開始の時に会社及び特定特別子会社が非上場会社であることとする要件は不要とされ、経営承継期間5年経過後は上場会社及び大会社に該当してもよいこととされました。

よって、納税猶予の適用を受けている認定会社が、贈与後に後継者の頑張りにより順調に成長を続けた結果、中小企業者ではなくなったり、さらに上場会社になったりしても、贈与者に相続が発生した場合において、贈与税の納税猶予から相続税の納税猶予に切り替えることができるようになり、難問が一つ解消されたといえるでしょう。

(3) 適用関係

この改正は、平成29年1月1日以後の相続又は贈与から適用されます。

プロフィール

税理士 坪多 晶子(つぼた あきこ)

TKC全国会中央研修所租税法研修小委員長

中堅・大企業支援研究会会員

- 略歴

- 京都市出身。大阪府立茨木高校卒業。神戸商科大学卒業。1990 年坪多税理士事務所設立。

1990年 有限会社トータルマネジメントブレーン設立、代表取締役に就任。

2012年 税理士法人トータルマネジメントブレーン設立。代表社員に就任。

上場会社の非常勤監査役やNPO 法人の理事及び監事等を歴任、現在TKC 全国会中央研修所租税法研修小委員長、TKC 全国会資産対策研究会研修企画委員長。上場会社や中小企業の資本政策、資産家や企業オーナーの資産承継や事業承継、さらに税務や相続対策などのコンサルティングには、顧客の満足度が高いと定評がある。また、全国で講演活動を行っており、各種税務に関する書籍も多数執筆。

- 著書等

-

- 『すぐわかるよくわかる税制改正のポイント』(TKC出版)共著

- 『相続税の申告と書面添付‐安心の相続を実現するために‐』(TKC出版)共著

- 『Q&A105 新時代の生前贈与と税務』(ぎょうせい)

- 『成功する事業承継Q&A~自社株対策から贈与・相続・納税猶予の賢い活用法~』(清文社)

- 『もめない相続 困らない相続税-事例で学ぶ幸せへのパスポート-』(清文社)共著

- 『相続・相続税 幸せを遺す知恵~今昔を理解し、大増税時代に備える~』(大蔵財務協会)

- 『資産家タイプ別 相続税節税マニュアル』(ぎょうせい)共著

- 『改訂版 必ず見つかる 相続・相続税対策 不動産オーナーのための羅針盤』(大蔵財務協会)共著

- 『Q&A 病院・診療所の相続・承継をめぐる法務と税務』(新日本法規出版)

他多数

- 主宰会社

- 税理士法人 トータルマネジメントブレーン

有限会社 トータルマネジメントブレーン- ■大阪本部

- 〒530-0045 大阪市北区天神西町5-17 アクティ南森町6階

TEL:06-6361-8301 FAX:06-6361-8302 - ■東京支店

- 〒103-0025 東京都中央区日本橋茅場町1-2-14 日本ビルディング3号館3階

TEL:03-6231-1576 FAX:03-6231-1577

- ホームページURL

免責事項

- 当コラムは、コラム執筆時点で公となっている情報に基づいて作成しています。

- 当コラムには執筆者の私見も含まれており、完全性・正確性・相当性等について、執筆者、株式会社TKC、TKC全国会は一切の責任を負いません。また、利用者が被ったいかなる損害についても一切の責任を負いません。

- 当コラムに掲載されている内容や画像などの無断転載を禁止します。