寄稿

記帳条件と帳簿の証拠力(2)「帳簿の証拠力」とその証明力

税理士業務の大部分は帳簿に基づいている

TKC全国会会長 坂本孝司

令和3年度税制改正でなされた電子帳簿保存法の見直し(訂正等履歴(トレーサビリティ)の要件を必要としない電子帳簿の新設等)に対して、前回の巻頭言ではわが国の会計制度に類似するドイツの記帳条件成文化による「帳簿の証拠力」確保に向けた歴史をたどり、次の2点を検討しました。

- ドイツにおける帳簿の証拠力はいつ、どこで生まれ、どのように発展、生成し、現行ドイツ商法・ドイツ国税通則法に至ったか。

- どのような記帳条件が定められ、帳簿の証拠力に関わってきたか。

今回は、「帳簿(とりわけ租税法上の帳簿)の証拠力は、どのくらい強い証明度であるのか」について論証を試みます。

まず確認しておきたいのは、法人税、所得税の領域で、「帳簿」は、制度的にも実務的にも、格別に大きな位置づけにあるという事実です。

というのは、帳簿は制度的には法人税、所得税、消費税の税務に深く関わっており、事業者に対する課税は帳簿を抜きにしては考えられないからです。帳簿制度は、国家の健全な財政制度を支えていると言っても過言ではありません。

このことは、先進諸外国における帳簿制度の実態と、発展途上国における帳簿制度の実態とを比較すれば、誰もが理解するところです。国家の健全な発展と帳簿制度の確立と運用はリンクしています。さらに、帳簿の信頼性を確保することは、適正な納税を確保する意味においても、納税者の権利を確保する意味においても死活的に重要です。

コロナ禍においてドイツでは、事業者のコロナ関連給付金の申請に際して税理士と税務関係書類が活用され、正確かつ迅速な対応がなされました(『TKC会報』2020年11月号「ドイツでは『持続化給付金』の申請手続きは、すべて税理士・会計士等に依頼して行うことになった」飯塚真玄TKC名誉会長。このことも帳簿制度の確立と運用の重要性を示す事例です。

実務的にも税理士業務の大部分は帳簿に基づいています。法人税や所得税に関する税務調査においてもその大半は帳簿を巡るものです。

『TKC会計人の行動基準書』では「巡回監査」の誠実な実施を求めるとともに、「巡回監査とは、関与先を毎月及び期末決算時に巡回し、会計資料並びに会計記録の適法性、正確性及び適時性を確保するため、会計事実の真実性、実在性、網羅性を確かめ、かつ指導することである」と規定しています。我々税理士の日常業務の中心にあるのが帳簿といえるでしょう。

ドイツ国税通則法は日本の青色申告制度と同趣旨の規定と指摘

それほど重要な帳簿の証拠力を真正面から研究されたのがTKC全国会を創設された飯塚毅博士でした。その著書『正規の簿記の諸原則』(改訂版、森山書店、1988年)において、帳簿(簿記)の証拠力を規定するドイツの1919年ライヒ国税通則法(RAO)第208条、1977年現行国税通則法(AO)第158条は、わが国の青色申告制度と同じ趣旨の規定であると指摘されたのです。

日本では、法人税法第130条、所得税法第155条が、旧RAOの第208条、新AOの第158条と同一趣旨の条文となっており、青色申告書を適法に出している法人・個人の申告所得額について、更正処分をする場合には「帳簿書類を調査し……金額の計算に誤りがあると認められる場合に限り、これをすることができる」との明文規定がある。これを日本の行政、学界、及び実務家の多くの方々は、更正処分の制限に関する技術的な条項又は特典だとしか理解しておられないのである。だがそれは誤りであると思われる。条文は厳として眼前に実在するのであるが、これを会計帳簿の「証拠性」または「証拠能力」ないしは「証拠価値」を意味するものだ、とまでは理解しておられない。少なくとも公表された文献上の表現からは、そう理解している、と認められる表示はない。 飯塚毅著『正規の簿記の諸原則』

(改訂版、森山書店、1988年)

RAO第208条は次の通りです。

1919年ライヒ国税通則法(RAO)第208条

162条および163条の規定に合致する帳簿および記録は、それ自体正規の記帳(ordnungsmäßiger Führung)の推定(Vermutung)があり、事情に基づいてその実質的な真実性に異議を唱える原因がない場合には、課税の基礎とされる。

帳簿の証拠力にとってとりわけ重要な「正規に記帳された帳簿だけに証拠力がある」という命題をドイツ税法史上初めて成文化したのがこの条文です。条文中の162条および163条は、すべての取引の記帳、完全網羅的な記帳、正確な記帳、適時の記帳、日付順かつ時系列的な記帳、現金残高の日々の掌握、不変の記帳など記帳条件の具体的な規定のことですが、それに合致する帳簿と記録はそれ自体正規の記帳であるとの推定があり、その実質的な真実性に異議を唱える原因がない場合にはその帳簿はそのまま課税の基礎にすると規定していました。RAOは、いまでいう財務省の官僚で、のちにライヒ財政裁判所の裁判長となるエンノー・ベッカーによって策定されました。不眠不休で約半年間で書き上げたといわれています。

帳簿の証拠力を規定したRAO208条は、1977年国税通則法(AO)第158条に引き継がれています。「推定(Vermutung)」という語は採用されていませんが、同一趣旨の条文だとされています。

1977年国税通則法(AO)第158条

140条から148条までの規定に合致する租税義務者の記帳および記録は、個々の場合の事情により、その実質的な真実性に異議を唱える原因がない限り、課税の基礎とされる。

飯塚毅博士は、RAO第208条とAO第158条は、1949年シャウプ勧告により日本に取り入れられた法人税法第130条、所得税法第155条と同じ趣旨であり、「形式的な正規性を具備した帳簿および記録から簿記の実質的なRichtigkeit(真実性)を推定する規定である」と問題提起されたわけです。

この問題提起は画期的なものでした。

しかしながら、帳簿(簿記)の証拠力に関する研究はそれ以後、進展しているとはいえません。これは税理士業務を支える学理の欠落を意味しています。

厳しい言い方をするならば、税理士は学理の裏付けの相当部分を欠落させたまま、その業務を遂行しているに等しいのではないでしょうか。

TKC全国会が本年創設50周年を迎えるなか、電子帳簿保存法が改悪され、帳簿の証拠力が弱められました。我々TKC会計人は飯塚毅博士の重大なこのご主張を真正面から受け止め、あらためて税理士業務の根幹をなす帳簿の証拠力の理解を深め、新たなスタートを切らねばなりません。

簿記の証明力の範囲に帳簿だけでなく「年度決算書」を含める

飯塚毅博士の問題提起を受け、博士が言及されなかったドイツ租税法における簿記の証明力の強さについて、その法的構造、訴訟法上の位置づけの関係等を考察したいと思います(拙著『会計制度の解明──ドイツとの比較による日本のグランドデザイン』(2011年、中央経済社)。

はじめに、ドイツでいう「帳簿の証拠力(Beweiskraft der Bücher)」は、現在では「簿記の証拠力(Beweiskraft der Buchführung)」と表記されています。Buch(帳簿)ではなくBuchführung(簿記)と表記するのは、1977年国税通則法(AO)が「電子帳簿」を含む「簿記(Buchführung)」を前提としているからです。したがって「帳簿の証拠力」は、「電子帳簿を含めた帳簿の証拠力」のことを意味しています。

また従来、ドイツでは証拠力は主に「帳簿」自体でしたが、1985年商法(HGB)改正後は、「簿記の証拠力」とは「広義の簿記の証拠力」のことを意味し、それは帳簿のみならず「年度決算書の証明力」を含むものとなりました。貸借対照表も含む広義の簿記であると解釈されるように至ったのです。日本でいえば、会計帳簿の他に決算書も含めたものへと「証明力の及ぶ範囲」が広がったわけです。こうしたことでドイツでは決算書にも高い信頼性が付与されるという法的仕組みとなり、決算書の信頼性がより強固なものになりました。

「記帳条件の規定に合致する帳簿であれば、実質的に真実のものと推定する」

ドイツ租税法上の帳簿(簿記)の証拠力に関する証明度の歴史において、1919年RAO第208条について条文の起草者であったエンノー・ベッカーをはじめ各論者はしばらくの間、同条に規定された帳簿の証拠価値・証拠力を、民事訴訟における「表見証明(prima facie Beweis)」の概念をもって解説していました。

表見証明とは簡単にいうと、裁判官が自由心証主義のもとに因果関係を推定し、判断する程度の証明です。例えば裁判官からみて、日々現金残高を合わせて真面目に記帳している納税者であれば、出てきた決算書もおそらく正しいだろうと判断する。中にはそうでないものもあるかもしれないが大概はいいだろうと判断するような証明度です。

法律的には、「反証」によって覆しうるもので、反対事実の証明までは必要ではありません(反証における目的は裁判官を動揺させることにより真偽不明の状態をもたらすこと。事実が存在しないことについて確信を抱かせる必要はなく、裁判官の心証を動揺させることができれば足りるもの)。要は事実推定に近く、証明力はさほど強くないのです。

ところで、それ以後のRAOおよびAOのコンメンタールは、この点について解説を加えていません。困り果てていたところ、ある時、ドイツ財政裁判所法(Finanzgerichtsordnung)という法律のコンメンタールを年代を追って確認していると、1956年頃からその第96条と第155条が、RAO第208条に関して「反証可能な法律上の推定(widerlegbare gesetzliche Vermutung)」という見地から解説されていることを発見しました。財政裁判所とは租税事件を専門に扱う裁判所のことです。

コンメンタールでは財政裁判所法と1977年AOは自由心証主義の前提にありながら、例外的にAO158条を「反証可能な法律上の推定」として位置づけていたのです。現在では、財政裁判所法のコンメンタールは表見証明ではなく、すべて「反証可能な法律上の推定」として解釈しています。

このように、AO158条の解釈が表見証明から「反証可能な法律上の推定」へ変わった意義は何か。帳簿の証拠力に関する証明度にいかなる変化があったのでしょうか。

平たく言うと、表見証明は自由心証主義のもとに裁判官が因果関係をもって推測するという証明力でしたが、「法律上の推定」は「Aが証明されればBとなる」という強い証明力を与える法律の仕組みであり、しかもそれは裁判官ではなく法律が認定するものです。つまり、RAO第208条、AO第158条は、「形式的な記帳条件に準拠して作成された帳簿であれば(=A)、実質的に真実のものと推定する(=B)」と規定しており、遡及訂正履歴の確保等の記帳条件である「形式的なGoB(正規の簿記の諸原則)」を満たした帳簿に、極めて高い証拠価値を与えたのです。

「反証可能な法律上の推定」の仕組み

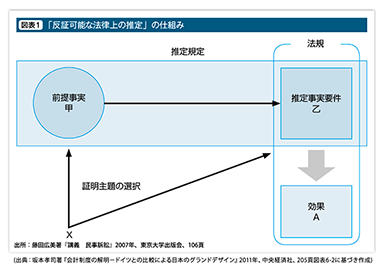

この「反証可能な法律上の推定」の仕組みをもう少し詳細に確認します。次頁の この「反証可能な法律上の推定」の仕組みをもう少し詳細に確認します。【図表1】をご覧ください。

法律上の推定は、法が、法律効果Aの発生の立証を容易にする目的で、「甲事実があるときは乙事実があるものとする」との規定です。いわば「証明しにくいことを簡単なことを証明することによって証明できたと推定する」法技術のことです。法律上の推定規定は立証者に証明主題の選択を許すとともに、推定を覆す場合には、反対事実の証明を相手方に転換するものです。

例えば日本の民法186条は、善意で平穏にかつ公然と20年間土地を占有している者は、その実質的な所有者とみなすと規定しています。20年間占有しているという形式、前提事実があれば、20年後にある人物が現れて、「ここは私の土地です」と言っても、占有している者の所有物とみなされ、対抗できないという強い証明力です。対抗するには明確な事実をもって推定の前提事実を覆すことが必要です。

この土地に20年住んでいる人を「X」とします。Xは証明主題の選択を許されています。「前提事実甲」つまり20年間反対を受けることなく住み続けていたことを証明するか、または「推定事実要件乙」つまり裁判で自分のものだと主張するかのどちらを選んでもよいわけですから、証明しやすい「前提事実甲」を証明することで実質的な所有者であることを証明できます。

記帳条件を満たした「形式的に正規な簿記」により強い証明度を与えた

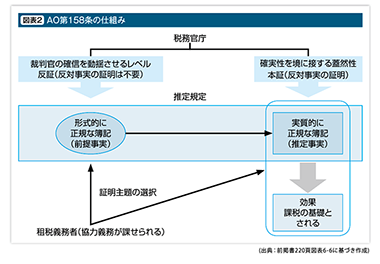

この「反証可能な法律上の推定」の法律構造を用いて、1977年国税通則法(AO)第158条を示したのが【図表2】です。形式的な記帳条件をすべて充足していれば、作成された帳簿(簿記のこと。以下同じ)は自動的に実質的に正規な帳簿であると推定されるというロジックです。

税務当局は、形式的に正規な簿記(前提事実)を覆すには、その帳簿が適時正確でないとか現金残高を掌握していないとか裁判官の確信を動揺させるレベルの証明をすればいいわけです。例えば納税者に金種表の提出を求めた際に「提出できません」と言われれば、記帳条件を定めた146条違反ですから法律に従ってこの帳簿は却下となります。

しかし、適時正確に記帳し遡及訂正の履歴を残すなど形式的な記帳ルールに則った帳簿、形式的なGoB(正規の簿記の諸原則)を満たした簿記であったならば実質的に正規な簿記であるとの推定が働くため、それを覆す立証責任は相手方(税務当局)に転換されます。正しいと推定された帳簿を税務当局が覆すには、「確実性を境に接する蓋然性(an Sicherheit grenzender Wahrscheinlichkeit)※」という非常に高い証明度をもって「実質的に不正であること」を明らかにしなければなりません。明確な外部証拠を提示するなどしてその帳簿を否定する反対事実の証明をしない限り、その帳簿の正しさは覆らないのです。

※「確実性を境に接する蓋然性」とは、「主張事実についてその蓋然性が非常に高いことがありうる。わずかな不真実の可能性は決して排除されえないとしても、理性ある人間ならもはや疑わないであろう程度に、その蓋然性が非常に高い証明である」(木村弘之亮『租税証拠法の研究』1987年、成文堂、141頁)。

つまり、税務当局は、前提事実(「形式的なGoB」に準拠した簿記)を反証するか(Gegenbeweis、裁判官の確信を動揺させるレベルの証明度)、あるいは推定事実(実質的に正規な簿記)を本証(Hauptbeweis、反対事実の証明。「確実性を境に接する蓋然性」という相当に高いレベルの証明度)によって覆すしかないのです。

先述したように、「法律上の推定」は立証者に証明主題の選択を許します。立証者である納税者は、記帳条件を遵守した帳簿という前提事実を証明しても、または実質的に正規な帳簿であるということを証明してもどちらでもいいのです。ただ、正規な帳簿、例えば1円のごまかしもない帳簿というのは納税者にとって証明しにくいことですから、各種の記帳条件に則った形式的に正規な帳簿であることを証明したほうが証明しやすいわけです。証明しにくいものを証明するために、形式的な外観を証明するという法技術です。

ドイツでは法の安定性の面から、推定の前提事実である形式的なGoBは、可能な限り成文化されました。前回の巻頭言で述べたように、本来自ら作成する書類はその作成者のための証拠にはならないつまり「自己証明は証明にあらず」の原則が働くからこそ、ドイツでは適時の記帳、日々の記帳、正確な記帳、完全網羅的な記帳、遡及訂正の履歴を残す記帳(不変の記帳)等々、記帳条件を次々と成文化して正規な簿記をその原則の例外としたのです。

かつての表見証明のような因果関係から推測するよりも格段に高い証明度である「反証可能な法律上の推定」という法律構造をもって、形式的な記帳ルールを重視した。それが近代ドイツの租税法の論理です。

トレーサビリティ確保はDX普及の障害にならない

納税者は形式的に正規な帳簿を作成することで、正当な権利として帳簿の正規性を証明しやすくなり、自身が守られます。形式的な記帳条件を充足した帳簿は高い証明度を得られますので、税務当局はその帳簿を認めざるを得ないのです。善良な納税者にとってありがたい仕組みを、ドイツと日本は取り入れています。このような法的構造によって、双方不要なトラブルの回避をしつつ、膨大な数の納税者がいるなかで納税義務の適正な実現を図ることができます。

その意味で、今般の電帳法見直しで記帳条件を緩めたことは、一見、納税者に優しいものと捉えられるかもしれませんが、言い換えれば「あなたの帳簿(帳簿の証拠力)は認めないのですよ」と言われているのと同じです。記帳は納税者の義務であり権利であるとわたしは繰り返し申していますが、義務を緩めれば権利も当然緩まってしまいます。

さらに言えば、今回設けられたトレーサビリティを必要としない電子帳簿にも青色申告が引き続き認められます。これでは青色申告制度の記帳義務の形骸化、その証明度の低下につながり、国家の秩序の乱れを招きかねません。

記帳条件を緩めることは、DX(デジタルトランスフォーメーション)推進の追い風になるでしょうか。ドイツでは遡及訂正の履歴の確保について、商法第239条第3項、国税通則法第146条第4項、GoBD(ドイツ版コンピュータ会計法規)において厳格に規定しています。ドイツにおいてこれらの規定がDXの普及・浸透の障害になっているのでしょうか。そのような情報や報告は受けていません。

TKC飯塚真玄名誉会長と飯塚真規社長の発案でTKCシステム開発研究所が取りまとめた「世界の会計ソフトの調査結果(中小企業編)」によると、世界の主要な会計ソフトで訂正加除履歴を残さないソフトはありません。アメリカ、イギリス、中国、インドにおいて最も利用されている会計ソフトにはすべて訂正加除等の履歴を強制的に残す機能がありました。履歴を残すことは国際的にみてあまりにも当然のことであり、DXの普及・浸透の妨げになるものでもないのです。

日本の最高裁判決(昭和38年5月31日)における帳簿の証明力の判示

わが国の青色申告による帳簿の記載の証拠力について明確な判断を下した代表的な判決として、昭和38年5月31日の最高裁判所の判決(昭和36年(オ)第84号、同38年5月31日第二小法廷判決、破棄自判)が存在します。青色申告に対する更正制限規定が争点となった裁判であり、次のように判示しています。

どの程度の記載をなすべきかは処分の性質と理由附記を命じた各法律の規定の趣旨・目的に照らしてこれを決定すべきであるが、所得税法(昭和三七年法律六七号による改正前のもの、以下同じ)四五条一項の規定は、申告にかかる所得の計算が法定の帳簿組織による正当な記載に基づくものである以上、その帳簿の記載を無視して更正されることがない旨を納税者に保障したものであるから、同条二項が附記すべきものとしている理由には、特に帳簿書類の記載以上に信憑力ある資料を摘示して処分の具体的根拠を明らかにすることを必要とすると解するのが相当である。

このように最高裁判決において、帳簿書類の記載以上に信憑性の高い資料を適示しない限りそれを否定できないと判示しています。つまり、「法律上の推定」規定に従った、あるいはそれにごく近い証明度があるとしているのです。

ここであらためて1977年ドイツ国税通則法(AO)第158条を確認してみます。

140条から148条までの規定に合致する租税義務者の記帳および記録は、個々の場合の事情により、その実質的な真実性に異議を唱える原因がない限り、課税の基礎とされる。

最高裁判決から我々は、わが国の青色申告制度をドイツRAO第208条およびAO第158条と同様に、「正規に記帳された帳簿だけに証拠力がある」という歴史を貫く命題に支えられたものであると捉えることができ、ドイツにおける法解釈と同様に、青色申告に基づく帳簿の証拠力の仕組みを「法律上の推定」として位置づけることが可能なのです。

青色申告制度では、形式的な記帳条件を充足した帳簿を備えていれば、税務調査において明確な外部証拠が示されない限り否定できません。「国税当局との係争において百戦百勝であった」とされる飯塚毅会計事務所の業務は、こうした法理論に裏付けられていたのです。

したがって関与先が自身の身を守るための大切な行為である記帳を、起票代行(仕訳作業を伴う入力代行)などで会計事務所が請け負うことなどあってはならないのです。関与先と会計事務所の責任範囲は明確に分け、曖昧にしてはなりません。このことはDX時代における会計事務所の管理体制の面からも重要です。

「帳簿の証拠力」は「決算書の信頼性」に直結する

飯塚毅博士はドイツと日本の青色申告制度は同じ趣旨だと比較税法学の視点から論攷されました。

商法に従って適時正確に記帳し、青色申告が求める記載要件を遵守し、かつ、自己規制によって、トレーサビリティが確保された優良電子帳簿を使用していれば、換言すれば、ドイツ並みの正規な簿記を自主的に取り入れていれば、作成した帳簿に関して非常に高い証明度が得られると考えられるわけです。我々TKC会員事務所が50年にわたり記帳指導や巡回監査の実践、TKCシステムを使ってきたのはこの帳簿の証拠力を確保するためにほかなりません。

また、帳簿の証拠力は、租税法上の問題にとどまりません。証拠力(訴訟法上は証明力)は、会計・監査論的には「信頼性」と言い換えることも可能です。つまり、租税法上の帳簿の証拠力は、商業帳簿(会計帳簿や決算書)の信頼性に直結しています。近年、中小企業金融において信頼性ある会計帳簿や決算書が「情報の非対称性」の解消などに大きな役割を果たしています。今回のコロナ禍における各種給付金の支給においてもそのことが浮き彫りになりました。

コロナ給付金の支給や融資が関与先企業にスムーズに行われたという声が全国のTKC会員から数多く寄せられたのも、日頃から月次巡回監査とトレーサビリティが確保されたTKCシステムに基づき作成されている信頼性の高い帳簿、決算書があったからこそです。正規の簿記のルールに沿って会計に誠実に取り組んでいる会社は自社の経営面においても、税務署に対しても、そして金融機関に対しても会計帳簿と決算書に関する高い信頼性を示すことができます。同時にそれは会計事務所の法的防衛にもつながっています。

「正規の簿記・帳簿の証拠性」に関する国民的誤解の訂正を願う

飯塚毅博士の『正規の簿記の諸原則』(改訂版、森山書店、1988年)は、1979年から1982年までの3年間に、日本会計研究学会の機関誌『会計』に計26回掲載された、「『正規の簿記・帳簿の証拠性』─この国民的誤解の訂正を願う─」と題する論文を基にして作成されています。

本年、TKC全国会が創設されて50周年を迎えましたが、このタイミングで、帳簿の証拠力を無視した、電帳法の改正が行われてしまいました。この事実は、飯塚毅博士が願った「帳簿の証拠力の定立」という国家的な課題が未解決のまま、今日まで至ってしまったことを意味しています。

私たちの方向性は極めて明白です。「正規の簿記・帳簿の証拠力」に関する「国民的な誤解」を、実務を通じて、法改正運動を通じて、徹底して解いていくことです。TKC全国会創設50周年に当たって、同志の皆様の深いご理解と覚悟をお願いする次第です。

(会報『TKC』令和3年7月号より転載)