特集

政治資金規正法の改正を強く望む!

- 目次

-

- 提言1

- 議員本人による会計責任者に対する監督義務を新たに設ける。

- 提言2

- 政治資金規正法第9条(会計帳簿の備付け及び記載)において、会計責任者は、「複式簿記の原則」に従い、「適時に、正確な会計帳簿」を作成しなければならないものとする。会計帳簿の種類は、仕訳帳、総勘定元帳及びその他必要な帳簿とする。

- 提言3

- デジタル化の範を示すために、会計帳簿は「優良な電子帳簿」の使用を義務付ける。これによって、遡及的な訂正・削除・追加の痕跡を残す。

- 提言4

- 政治資金に関する収入の口座を一本化する。

- 提言5

- 登録政治資金監査人(税理士・公認会計士・弁護士)の監査対象範囲に収入を含める。

- 提言6

- 政治資金収支報告書のオンライン提出を義務化する。

- 提言7

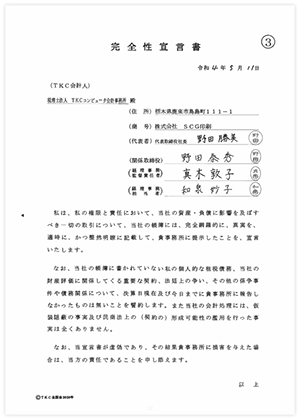

- 政治資金団体の代表者たる議員本人から政治資金収支報告書が適正に作成されている旨の「完全性宣言書」や「経営者確認書」等に倣った資料を入手した上で、監査報告書を作成することを登録 政治資金監査人の監査手続に追加する。

自由民主党の一部派閥・議員による政治資金を巡る問題では、本年4月に関係議員39名が同党から処分され、現在、政治資金規正法(以下、規正法)の改正について6月末期限の今国会での成立を目指し、与野党の議論が活発化している。この問題に対してTKC全国政経研究会(以下、TKC政経研)は、登録政治資金監査人の7割超を占めている税と会計の専門家である税理士の立場から、規正法の改正について、年初から提携している与野党国会議員に対して提言活動を行ってきた。そこで本稿では、税理士が登用された登録政治資金監査人制度創設の経緯を踏まえ、現行法改正に向けた7つの提言とその要旨をお伝えしたい。

登録政治資金監査人への税理士登用の経緯

なぜ、規正法の改正を強く望むのか。それは、TKC全国会が創設以来、「租税正義の実現」という共通の理念を掲げ活動してきたために他ならない。歴史を遡れば、TKC全国会初代会長の飯塚毅博士が昭和61年(1986年)11月19日に自由民主党本部で開催されたTKC提携議員懇話会の席上で「税制の抜本改革に関する提言」と題し、講演を行ったのがその端緒である。当日は、50名近い国会議員が出席する中、「コンピュータ普及情況に適応した法体制」の整備を始めとする12の提言の10番目として次の提言がなされた。

国会は国権の最高機関であり、その構成員であり国民の代表である国会議員は、その高い地位にふさわしく国民のお手本となるべきである。

〔説明〕政治資金規正法の第一四条にいう会計監査人は、公認会計士、監査法人または税理士とする、との定義規定を設けるべきである。

〈理由〉政治家は、政治資金規正法により、その政治資金は非課税とされているのであるから、政治家は堂々とこの法律を利用すべきであり、こそこそとこの法律を蝉脱して、公私混同をして、国民の陰の指弾を受ける(政治家の税負担率はピンといわれている)ような愚行を犯すべきではない。

【提言】政治資金規正法第一四条の会計監査人は、公認会計士、監査法人または税理士とする、との定義規定を挿入すべきである。これによって、国民の政治家に対する尊敬心が本格的なものとなる。

(TKC会報1987年1月号「税制の抜本改革に関する提言」)

また、飯塚毅博士は、規正法の改正について、衆議院税制問題等に関する調査特別委員会への意見陳述(1988年)と、当時自由民主党副幹事長の故・町村信孝氏との対談(1995年)においても次のように述べている。この対談には、当時TKC政経研幹事長の故・松本清先生、現在政策審議委員会顧問の伊藤義一先生とともに私も陪席した。

政治資金規正法がある間は、その第一四条の「会計監査を行うべき者」との部分を改正し、「公認会計士、監査法人又は開業五年以上の税理士で監査を行う者」と改正すべきである。私の見解は、政治資金規正法で、パーティーに税金をかけろ、なんというのはくだらない議論であって、政治家は金がかかる。金が実際かかる。だからそれは政治家がきちんと政治にだけ使うということを(略)はっきりさせるために監査人制度を改めればよろしいと私共は考えている。 (TKC会報1988年12月号「衆議院税制等に関する調査特別小委員会への意見陳述」)

飯塚 (略)わが国の政治資金規正法第一四条では、会計監査は会計専門家でなくてもできることになっています。しかし、これでは駄目で、先進各国にならって会計専門家である公認会計士または開業五年以上の税理士が監査をすると定めるべきだと思うのですがいかがでしょうか。

町村 (略)やはりこれからは会計専門家による監査が必要になってくるでしょうね。 (TKC会報1995年6月号「公平・公正な税制、納税制度の確立を目指して」)

こうした提言活動の甲斐もあって、1994年に「政治家個人への企業・団体献金の禁止」、1999年に「政治家の資金管理団体への企業・団体献金の禁止」など、透明性の確保に向けて規正法の改正が順次行われたが、残念ながら会計専門家による外部監査の導入は実現しなかった。

ところが2007年になって、政治とカネの問題、いわゆる事務所経費問題、領収書の偽造・使い回しなどが発覚し、国民の政治不信はより深刻な状況に陥った。そこで、TKC政経研では「税理士を含めた会計人が、政治資金支出のチェックや監査を行えるようになれば国民的な不信は拭える。それが社会的責務である」との考えのもと、単独でこの制度化に係る提言活動を開始。その結果、公明党中小企業政策研究議員懇話会(公明党TKC懇話会)が中心となり、規正法の改正が成立し、登録政治資金監査人制度が創設されるに至った。

当時、TKC政経研の提言を受けて、与党公明党の実務責任者として尽力した大口善德衆議院議員(現公明党TKC懇話会会長)は、2012年のTKC会報インタビューの中で2007年改正の現行法の意義を次の通り述懐している。

政治資金の透明性、適正性の確保の方法としては、いろいろな仕組みが考えられると思いますが、官を肥大化させることなく、また政治活動への公権力の不当な介入を招くことなく、それが達成できればベストです。そこで、TKCの税理士の皆さまからのご提案があったように、プロフェッショナルとして高度な職業倫理に支えられた民間の方々の力をお借りできれば、政治資金の適正化は、相当程度図られるのではないかと思った次第です。 (TKC会報2012年2月号「税理士の『登録政治資金監査人』登用の意義」)

結果、税理士が新たに政治資金の監査人として登用されるという画期的な制度が創設された。すでに時効なので付言すると、当時、大口議員から事前に聞いた情報では、「登録政治資金監査人」ではなく「登録政治資金検査人」という名称にする案が有力とのことだった。そこで、「検査人という名称では独立性を持った外部機関にはならない」とTKC政経研がこれも単独で猛烈に抗議した結果、与党の尽力があって「検査人」を「監査人」へ変更してもらった経緯がある。

この改正によって支出面においては、独立性を持った税と会計の専門家が登録政治資金監査人として外部監査することで、政治資金収支報告書の信頼性は格段に高まり、前述したような政治とカネの問題は大きく解消された。とりわけ重要なことは、同改正によって、国権の最高機関で国の唯一の立法機関である国会(憲法第41条)を構成する議員の方々に「税理士は独立した公正な立場の監査人である」という理解が浸透したことである。

私の地元浜松選出で現在、自由民主党TKC議員連盟の事務局長を務める城内実衆議院議員(静岡7区)は次のように述べている。「政治家として有権者に信頼される上で政治資金の見える化は当然であり、ごまかしは許されない。そのため、私は当初から配偶者に経理を任せており、議員本人が収支報告書の作成責任を負った上で、TKC会員の税理士による厳しい毎月のチェック・監査を受けてきた」。まさに本制度をしっかり運用している証左であり、こうした事案が増えることを期待する。

しかしながら、現行法における政治資金監査は支出面に限られている。今般の一連の騒動は、派閥から議員個人へのキックバックが原因であり、収入面の問題の解消が焦点の一つであることは言うまでもない。

現行政治資金規制法(2007年改正)への7つの提言

TKC全国会会長 坂本孝司

こうした状況を踏まえて、TKC政経研は、諸外国による規正法に関連する調査研究を行い、併せて税務・会計の専門家として、現行規正法に不足している項目等を7つの提言として次の通り取りまとめた。

【提言1】

議員本人による会計責任者に対する監督義務を新たに設ける。

具体例を挙げると、税理士法第41条の2(使用人等に対する監督義務)には「税理士は、税理士業務を行うため使用人その他の従業者を使用するときは、税理士業務の適正な遂行に欠けるところのないよう当該使用人その他の従業者を監督しなければならない。」と規定されている。同様の規定を規正法上、国会議員本人にも求めるべきである。

【提言2】

政治資金規正法第9条(会計帳簿の備付け及び記載)において、会計責任者は、「複式簿記の原則」に従い、「適時に、正確な会計帳簿」を作成しなければならないものとする。会計帳簿の種類は、仕訳帳、総勘定元帳及びその他必要な帳簿とする。

飯塚毅博士は、商法商業帳簿規定に「会計帳簿には左の事項を、完全網羅的に、真実を、適時に、継続的に、整然かつ明瞭に記載することを要す」という条項を設けることを提言された。その意思を受け継いだTKC政経研が不断の運動を展開した結果、平成17年(2005年)の商法改正によって、その第19条第2項に次のように規定されるに至った。

商人は、その営業のために使用する財産について、法務省令で定めるところにより、適時に、正確な商業帳簿(会計帳簿及び貸借対照表をいう。以下この条において同じ。)を作成しなければならない。

同規定は、すべての商人に、会計帳簿のみならず、貸借対照表(実質的意味は決算書)の適時かつ正確な作成も義務付けている。そして、商法改正と同時に制定された会社法には、その第432条第1項に次のように規定された。

株式会社は、法務省令で定めるところにより、適時に、正確な会計帳簿を作成しなければならない。

こうして商法第19条第2項および会社法第432条第1項に盛り込まれた「記帳の適時性と正確性」の法解釈に関しては、武田隆二編著『新会社法と中小会社会計』(中央経済社、2006年4月)の第7章「会計帳簿と適時性・正確性」(坂本孝司執筆)でしか行われていなかった。ここで私は、ドイツ国税通則法第146条第1項の「現金残高の掌握義務」規定およびドイツ商法第239条第2項およびドイツ国税通則法第146条第1項の「適時な(zeitgerecht)」という文言の解釈を参考にして、次の通り解説した(抜粋)。

「適時に」とは「通常の期間内に」と同義であり、適時の記帳とは、記録や記帳が、遅延することなく、通常の時間内に実施されることをいう。記帳の適時性の具体的な意味内容は、現金取引と信用取引を区別して判断するべきであろう。

現金取引

現金取引は、一般的に証拠となる外部資料の網羅性に欠けるため、記帳する側がその現金取引の真実性を証明する内部資料を完備する仕組みが必要となる。具体的には、毎日の営業が終了した時点で、金庫ないしレジに残っている現金残高を金種別に集計し、帳簿上の残高と照合する必要がある。照合済みの金種別現金残高表は原始記録として秩序整然と保存しなければならない。リットマン(ドイツ)は、「現金出納帳に間違いがあれば、全体の記帳それ自体の正規性がないのである」としている。信用取引

信用取引や振替取引なども「通常の期間内」に記帳されなければならない。具体的には、取引発生後翌月末以内にその残高が掌握されれば、「通常の期間内」と解釈されるであろう。ドイツでは、信用取引は取引発生日の翌月末までに残高を確定させなければならないと解釈されている(所得税法リヒトリニエン29条参照)。

その2か月後、相澤哲/葉玉匡美/群谷大輔編著『論点解説 新・会社法』(商事法務、2006年6月)は、「『適時』(432条)とは何か。」(529頁)において、「取引事実と記帳との間の時間的間隔については、通常の時間内であることが要求され」とし、「典型的な取引」として「現金取引」と「信用取引」を掲げて前記『新会社法と中小会社会計』の中で私が執筆した第7章該当箇所の解説に沿った説明を行っている。商法改正の法務省の立法担当者らによる同義の解説がなされたことによって「適時の記帳」の正式な解釈が会計学と商法学ともに出揃ったことになる。

また、私が、TKC政経研幹事長を務めていた当時、2005年6月7日の参議院法務委員会において、「会社法案」および「会社法の施行に伴う関係法律の整備等に関する法律案」について参考人として招致された時の次の発言も参照いただきたい。

第一に、経理担当者は会計事実を日々記録することが重要です。日々の適時な記帳は、忘却を防ぎ、証憑書等の紛失を防ぐことができるなど、正確性や網羅性を確保するために最も重要な会計行為と言えます。第二に、不正を防ぐ観点からは、コンピュータヘの会計事実の入力をシステム的にチェックするなど、踏み込んだ仕組みを構築する必要があります。第三は、税理士など会計専門家の記帳指導を受けて経理水準を上げることです。多くの税理士は、毎月関与先を巡回訪問し、会計資料並びに会計記録の適法性、整然明瞭性、適時性、正確性を確保するため、会計事実の真実性、実在性、網羅性を確かめる業務遂行を行っております。このように見ると、我が国の商事基本法に明記されていなかった記帳の適時性と正確性が明確化されたことは、経営管理力の強化、債権者保護、商取引の信用供与及び金融円滑化に資するなどの面から高く評価されます。 (「第162回国会参議院法務委員会議事録・第21号、2005年6月7日」抜粋)

注目すべきは、商事基本法である商法および会社法に「記帳の適時性と正確性が成文化」されたことによって、会計帳簿の適時かつ正確な作成を義務付ける規定が、一般社団法人及び一般財団法人に関する法律、農林中央金庫法、保険業法、農林組合法、信用金庫法、公認会計士法、医療法等々、各種業界に係る法律に設けられるに至っていることである(坂本孝司著『会計制度の解明』中央経済社、2011年、420‐421頁参照)。

さらに、2012年2月に制定された「中小企業の会計に関する基本要領(中小会計要領)」においても、記帳の重要性が「経営者が自社の経営状況を適切に把握するために記帳が重要である。記帳は、すべての取引につき、正規の簿記の原則に従って行い、適時に、整然かつ明瞭に、正確かつ網羅的に会計帳簿を作成しなければならない。」と明記されている。このうち記帳の適時性については、中小会計要領の取りまとめに深く関わった、河﨑照行甲南大学名誉教授(中小企業会計学会会長)と万代勝信一橋大学名誉教授(中小企業庁「中小企業の会計に関する検討会」座長)の編著書『詳解 中小会社の会計要領』(中央経済社、2012年)において、次のように示した。

「記帳の適時性」とは「通常の範囲内に」と同義である。記録が遅延すればするほど、記載を誤る可能性が高まり、結果として決算書の信憑性も歪められるおそれが高まる。その具体的な意味内容は現金取引と信用取引を区別して判断される。 (同掲書「第6章8記帳の重要性」坂本孝司執筆)

このように、中小企業を含めてすべての商人が、適時に、正確な会計帳簿の作成を求められていることからも、国会議員には率先してこれに取り組む姿勢が望まれる。

【提言3】

デジタル化の範を示すために、会計帳簿は「優良な電子帳簿」の使用を義務付ける。これによって、遡及的な訂正・削除・追加の痕跡を残す。

国の唯一の立法機関である国会を構成する国会議員が、自由に改ざん(遡及的な訂正加除)が可能な手書きやエクセル、会計ソフトを利用して会計帳簿等を作成している事態は大問題である。マイナポータルの活用促進やデジタルの活用によって記帳水準の向上を目指す、あるいは税理士法第2条の3「税理士の業務における電磁的方法の利用等を通じた納税義務者の利便の向上等」において、民間に対し、いわゆるデジタル化の積極的な推進を求めている反面、政治資金収支報告書の作成や提出はデジタル化が進んでいない。当現状を加味し、デジタル活用の範を示し、併せて「優良な電子帳簿」の利用を義務付け、遡及訂正があった際には事後検証を可能にして帳簿の信頼性を確保することが必要である。

ご承知の通り、令和3年度税制改正(改正電子帳簿保存法)において、TKC政経研の反対運動も叶わず、当時の官邸の強い意向等に基づきトレーサビリティが確保されていない電子帳簿(その他の電子帳簿)を容認するという改悪がなされた。他方、同時に先進国においてあの中国を含め(世界で利用されている主な会計ソフトにおいては)常識とされているトレーサビリティが確保された電子帳簿(優良な電子帳簿)が新たに制定された。

ここで「優良な電子帳簿」が制定されたことには大きな意味がある。なぜなら、その際、『令和3年度与党税制改正大綱(9頁)』に政治資金規正法「信頼性確保の観点から優良な電子帳簿としてのその普及を促進するための措置を講ずる(省略)」と記載されたことからも、政府が最終的には、「優良な電子帳簿」の普及・一般化を目指していることが見て取れるからである。その実現のためにも、国会議員に対して「優良な電子帳簿」の使用を義務付けることによって範を示すべきである。

【提言4】

政治資金に関する収入の口座を一本化する。

収入面において現金での授受や複数の銀行口座を利用しているのは問題といえる。仏においては、候補者は、選挙の行われる月の1日の1年前から代理人(個人の会計代理人又は資金団体)を指定し、代理人は、選挙運動専用の銀行・郵便口座を1つ開設して全ての収入・支出を管理し記録しなければならないとされている(国立国会図書館「『米英独仏の政治資金制度』調査と情報─ISSUE BRIEF─ NUMBER878 2015.09.29」より)。

【提言5】

登録政治資金監査人(税理士・公認会計士・弁護士)の監査対象範囲に収入を含める。

ただし、その際には後述する「完全性宣言書」や「経営者確認書」のような資料の入手を前提として、議員本人と登録政治資金監査人の責任の範囲を明確にしておく必要がある。なお、世界的に最も優れた英独米の政治資金規制制度を組み合わせたとされる仏では、選挙の候補者及び政党・政治団体の政治資金について、政治資金を監視する独立機関である選挙運動収支報告及び政治資金全国委員会(Commission Nationale des Comptes de Campagnes et des Financements Politiques: CNCCFP)に対し、全ての領収書その他収入及び支出の証拠書類とともに、政党・政治団体は会計監査役2名の監査を受けた上で、候補者は公認会計士の監査を受けた上で、CNCCFPに収支報告書等を提出しなければならないとされている(前掲「『米英独仏の政治資金制度』調査と情報」)。

【提言6】

政治資金収支報告書のオンライン提出を義務化する。

令和4年分の政治資金収支報告書のオンライン提出割合は、5.7%(令和5年12月12日付日経新聞朝刊記事)に過ぎない。そのため、現状は多くが紙での提出となるため、総務省・各都道府県選挙管理委員会が書類をPDF化して公開しているが、文字や数字の検索ができないため、分析がしにくく、結果、政治団体の資金の流れの透明性を阻んでいるものと思われる。

なお、令和3事務年度法人税等の申告(課税)事績の概要(令和4年10月国税庁)によると、同年度の法人税の電子申告割合は87.9%に達する(大法人の電子申告は既に義務化済み)。こうした状況を鑑みて、国会議員にも早急なデジタル対応が求められる。

【提言7】

政治資金団体の代表者たる議員本人から政治資金収支報告書が適正に作成されている旨の「完全性宣言書」や「経営者確認書」等に倣った資料を入手した上で、監査報告書を作成することを登録政治資金監査人の監査手続に追加する。

ドイツ連邦税理士会が制定した『年度決算書の作成に関する諸原則についての連邦税理士会の声明』(2010年)では、「年度決算書の作成を依頼された税理士は、委任企業から完全性宣言書(Vollständigkeitserklärung)を受けることが推奨される」とし、「完全性宣言書は、委任の種類に関わりなく、与えられた情報の全体を対象とする(証憑、帳簿、資産証明書、情報)」としている(坂本孝司編著『ドイツ税理士による決算書の作成証明業務』第2版、TKC出版、2016年、64‐65頁参照)。

ちなみに、中小企業会計学会(河﨑照行会長)の第6回全国大会において、独エアランゲン・ニュルンベルク大学教授のクラウス・ヘンゼルマン博士(会計学・監査論)がドイツから招かれて基調講演を行った際(2018年9月1日、東洋大学)、同博士は、ドイツの会計制度の現状とともにドイツの税理士が中小企業金融に果たしている役割として知られている「決算書の作成証明業務」について、その制度内容や運用を巡る規定等を詳細に語った(『TKC会報』2018年10月号)。その中で、「完全性宣言書」の取得について言及。ドイツ連邦税理士会が定める委任の種類の違い(評価を伴わない作成、蓋然性評価を伴う作成、包括的評価を伴う作成など)は、税理士がどの程度依頼者の証拠書類や情報を信頼するのか、あるいはその正しさを検証するのかに拠っていて、依頼者から「完全性宣言書」を受け取ることを推奨していると述べた(一方、ドイツ経済監査士協会は、常に「完全性宣言書」の取得を義務付けているという)。

TKC全国会においては、その創設(1971年)以来、会員は、税理士法第33条の2の書面添付を実施するしないにかかわらず、関与先企業から「完全性宣言書」を取得すべきとしている。そのひな形は、もともとは飯塚毅博士が、ドイツ経済監査士協会で使用していた「完全性宣言書」を発見され、それを参考にして作成したものである【ひな形参照】。

この「完全性宣言書」の必要性について、TKC全国会では『TKC会計人の行動基準書』の中で、次のように規定している。

3‐2‐8⑦《完全性宣言書》 会員は、決算巡回監査を実施する場合には、関与先が会員事務所に対し、一切の取引について帳簿に、完全網羅的に、真実を適時にかつ整然明瞭に記載し提示したこと、特定の重要事項で報告しなかったものはないこと、また仮装隠蔽の事実や民法・商法・会社法上の形成可能性の濫用を行った事実は全くないことなどを総合的に宣言する文書を代表者、担当取締役、経理責任者及び経理担当者から入手しなければならない。

また、監査基準委員会報告書580「経営者確認書」(2011年日本公認会計士協会公表)に相当するような資料の入手を義務化することも有用と考える。「経営者確認書」は、財務諸表の作成責任が経営者にあること、内部統制を構築する責任が経営者にあること、監査を実施するにあたり必要な資料をすべて提出したことなどを記載することとされている。「完全性宣言書」ないし「経営者確認書」の入手を登録政治資金監査人の監査手続とすることで、政治資金収支報告書の作成に関する責任は議員本人にあり、政治資金報告書を監査する責任は登録政治資金監査人にあるという役割・責任を明瞭に分離する二重責任の原則に基づき、両者が相互に協力し合うことによって、真実かつ公正な政治資金収支報告書を提供し、併せて監査制度に対する社会的信頼性を高めることができる。

最後に今回の政治資金問題に関して、毎年1月に国税庁が全国会議員に配布している「所得税及び復興特別所得税の確定申告について─政治資金に係る『雑所得』の計算等の概要─」を確認しておきたい。この文章の冒頭には以下の記載がある。

Ⅰ 政治資金に係る「雑所得」の計算 政党から受けた政治活動費や、個人、後援団体などの政治団体から受けた政治活動のための物品等による寄附などは「雑所得」の収入金額になりますので、所得金額の計算をする必要があります。

今国会において、政治資金収支報告書に不記載だった資金が個人的に使われていた場合や、支出の事実が確認されない場合は、個人の所得として課税されるべきとの指摘もあり、野党議員から衆議院に質疑も出された(内閣衆質213第40号 令和6年2月16日)。その答弁は「課税すべき雑所得に該当するか一概にお答えするのは困難」といったもので明確ではない。国税当局には、租税法律主義に則った、厳格な税法判断と処理を求める次第である。

われわれは、TKC政経研初代会長でもあった飯塚毅博士が1989年に示したTKC政経研が推薦・応援する候補者・議員に係る6つの選考基準の1つ目である、「人物高潔であること(原則として党派によらず人物本位)」を念頭に、事実関係を確認しながらしっかり対処していく。本会が提言する政治資金規正法に関するこれらの改正案に賛同いただけるか否かも重要な基準となるであろう。

今回、政治資金規制法の改正を実現し、われわれ税理士が独立した公正な立場にある登録政治資金監査人として積極的に取り組むことによって、政治に対する信頼回復に微力ながら貢献していくと同時に、税理士の使命を全うし、社会の認知と納得を得ていきたい。

(会報『TKC』令和6年5月号より転載)