特集

税理士の未来──中小企業金融における税理士の役割

- 目次

-

第50回TKC全国役員大会「会長講演」より

とき:令和5年7月13日(木) ところ:帝国ホテル東京

「本当に必要なもの」は帳簿・月次巡回監査、「不要なもの」は起票代行

TKC全国会会長 坂本孝司

今回のTKC全国役員大会を貫くテーマは、「地域金融機関と税理士との連携によって、我が国中小企業金融の健全な発展に貢献したい」ということです。この講演では中小企業金融における税理士の役割についてTKC全国会が目指しているところをお話しいたします。

はじめに、コロナ禍におけるTKC全国会の歩みを振り返ります。結論としては我々はコロナ禍においても歩みを止めることなく中小企業の黒字決算、適正申告を支援し続けました、具体的な成果として2020年3月から本年5月までの約3年の間に、継続MAS(予算登録)103%、FXシリーズ111%、書面添付(法人)110%、そしてTKCモニタリング情報サービス(MIS)115%の伸びを示しています。また、国の経営改善計画策定支援事業においても、全国会目標として掲げた1,000件に対して1,557件(155.7%)の実績を挙げました(2022年4月~2023年3月)。

コロナ禍においてより鮮明になったのは、税理士の独立性と公正性を前提にして、適時かつ正確に作成された商業帳簿が、企業経営、各種給付金申請等において重要な機能を果たしたことです。同時に、税理士業務の本質が「4大業務」であることもますます明らかとなりました。税務、会計、保証、経営助言を関与先企業に同時提供できるのは日本の税理士だけである。我々はこの点もしっかり頭に刻みましょう。

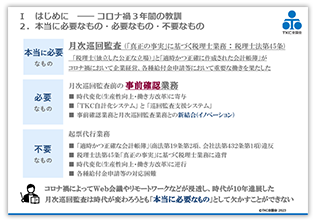

このコロナ禍は、税理士にとって「本当に必要なもの」「必要なもの」、そして「不要なもの」を浮き彫りにしました(スライド1)。

「本当に必要なもの」は、月次巡回監査です。記帳代行や年一決算、数か月に一度残高試算表を作っているような会計事務所は、関与先企業の給付金申請等への迅速な対応ができたでしょうか。月次巡回監査、月次決算を標準業務として実施していたTKC会員事務所だからこそ迅速に対応でき、関与先企業から非常に喜ばれたわけです。今回の危機であらためて月次巡回監査の重要性が認識されました。

「必要なもの」は、月次巡回監査前の「事前確認」業務です。コロナ禍において関与先がTKC自計化システムを使い、かつ事務所で巡回監査支援システムを使っている場合には、巡回監査実施前の数字の誤差や課税区分のチェックなど、行えることが非常に増えました。これは会計事務所の生産性向上、働き方改革等にも寄与します。これらの事前確認業務が、従来の月次巡回監査業務と「新結合(イノベーション)」したことでより強固なものとなりました。

「不要なもの」は言わずもがなですが起票代行業務です。起票代行業務を「経営者の皆様、無駄な経理業務から解放されて本業に時間を使ってください」などと謳っている会計ベンダーや会計事務所が少なくないことはご承知の通りです。自社で正確な会計帳簿を作成して月次決算を行うことで自社の経営状態等現状を把握することができ、そこから先行きを見通して打ち手を講じていくことが経営者の重要な役割です。起票代行を行うということはそれらを取り上げてしまうこと、換言すれば、経営者に目隠しをして経営にあたらせるようなもので許されない行為です。

そもそも起票代行は商法・会社法(「適時かつ正確な会計帳簿」商法第19条第2項、会社法第432条第1項)違反です。違反しても罰則が伴わないのは、帳簿の証拠力は罰則で担保すべきものではなく、自身が適時、正確に帳簿を付けることによって裁判においては証拠物として認められるという権利であるからです。この権利を起票代行は放棄させることにほかなりません。我々は経営者に権利はしっかり行使すべきと伝え続けるべきです。また関与先企業の現場に行き、全取引、そして取引の先にある現物を確認しない限り、税理士法第45条「真正の事実」に基づく業務はできないため、起票代行は同条への明確なる違背でもあります。

このようにコロナ禍3年間の教訓として得たのは、時代が変わろうとも、必要なものは商業帳簿であり、月次巡回監査に裏付けされた月次決算であるということです。

書面添付を中小企業金融に活用してイノベーション(新結合)加速を

岸田政権が推し進める「新しい資本主義(成長と分配の好循環)」では付加価値創造について言及されています。令和4年版BAST(TKC経営指標)優良企業の定義に「限界利益額の2期連続増加」が新たに設けられましたが、付加価値はこの限界利益とほぼ同じです。付加価値は日本のGDPの主なるものを構成するため、関与先企業に「365日変動損益計算書」等を活用した限界利益向上支援に取り組んでいる現在の全国会運動は、「新しい資本主義」の成長と分配の好循環の一翼を担う重要なミッションでもあります。

「新しい資本主義」ではイノベーションの重要性も指摘されています。イノベーションは、20世紀初頭を代表する経済学者シュンペーターが、1911年に出版した『経済発展の理論』の中で提唱した概念で、その時はイノベーションという言葉ではなく、「新結合」(Neue Kombinationen/New Combination)と呼びました。

ある静態的経済のなかに存在する財の一部を、それがこれまで役立ち、そのために生産されてきた静態的な使用から取り上げて、それを別の用途に振り向ける。これが、私たちが新結合の遂行として理解していることである。

新結合は「経済主体の小グループの心の中」に存在しているが、大半の人々にはそれは見えないし、彼らにとっては新しい結合は存在しない。彼らは毎日の慣れた仕事に従事し、それで満足している。こうした人々が大多数である。しかしより鋭敏な知性と豊かな想像力を備えた少数の人々は、数え切れない新しい結合を見出すことができる。彼らはとらわれない目で日常の出来事を眺めているので、多くのアイデアが自然と湧いてくる。

新しい結合はいつでも思いつくことができるが、欠かすことができない決定的なものは、行動であり行動力である。つまり決定的な要素はエネルギーであって、認識(Einsicht)ではないのである。

Schumpeter, Joseph; "Theorie der wirtschaftlichen Entwicklung", Berlin, 1911.

(八木/荒木訳、2022)

①新しい財貨の生産、②新しい生産方法の導入、③新しい販路の開拓、④原材料または半製品の新しい供給源の獲得、⑤新しい組織の形成等

(同書改訂版、 1934年)(塩野谷/中山/東畑訳、1977)

この文章を読むと、飯塚毅TKC全国会初代会長が著したテキスト『電算機利用による会計事務所の合理化』(略称『合理化テキスト』昭和44年)で示された「見ない人には実在しない運命の岐路」の一節が思い起こされます。問題意識を持つことで新発見、新結合は生み出されるということで、TKC全国会はこれまで大小さまざまなイノベーションを起こしてきました。

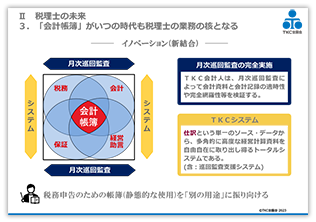

飯塚毅初代会長が考えられた月次巡回監査はその最たるものです。会計士監査において往査は必須ですが、その往査にマンスリー(月次)を掛け合わせたわけで、まさにイノベーションです。また仕訳という単一のソース・データから多角的に高度な経営計算資料を自由自在に取り出し得るトータルシステムであるTKCシステムや、最近では税務官公署に提出する税務関係書類等を同時に金融機関にデジタルデータで送付できる「TKCモニタリング情報サービス」もそうでしょう。

さらに、従来、税理士が行う税務・会計・保証・経営助言は別個の業務と思われていましたが、「4大業務」として図式化することにより、これらは相当部分が重なり合っていることが明確になりました。これもイノベーションと位置づけられるかもしれません(スライド2)。

税理士法第33条の2による添付書面(書面添付制度)も同様です。元々申告書に関する税理士による作成証明書でしたが、現在、その位置づけは「申告書に関する税務監査証明」、さらに「決算書の信頼性を間接的に保証するもの」となりました。この税務監査証明(書面添付)が今後の中小企業金融のカギとなります。新たなインフラではなくすでに法人税申告書において27万社もの企業に活用され、我が国に定着している書面添付を積極的に中小企業金融に活用することでイノベーションは加速します。監査と書面添付を結合して、「これは税務監査である」と引き続き訴えてまいりましょう。

一方で、書面添付は租税法、会計学、監査論という学際的領域であることから学問的裏付けが欠けているのが課題です。我々はその点を十分に踏まえ、内輪ではなく、より一層外へ「社会の納得」を得る活動を展開していくことが重要です。

いずれにしても我々TKC会員の周りにはかくも多くのイノベーションが存在していることを今一度確認したいと思います。

「会計帳簿(仕訳)」がいつの時代も税理士業務の核となる

「税理士の4大業務」の最大のポイントは、その中心に会計帳簿(仕訳)があることです(スライド2)。つまり仕訳をしっかりやれば税務において税務申告が正しい、会計において月次決算、本決算が正しい。そして仕訳をしっかりやっているから書面添付(保証)や経営助言を実施できるということです。世界を見渡して、個人事業主にまで帳簿の備え付けが徹底している国は日本のみです。それは青色申告制度が徹底的に普及しているからで、ゆえに「消費税(仕入税額控除)に帳簿方式」が世界で唯一誕生したのでしょう。

今年10月から我が国にインボイス制度が導入されますが、改正消費税法においても仕入税額控除のためにはインボイス保存と併せて一定事項を記載した帳簿の保存が要件とされています。また、令和3年度税制改正において電子帳簿保存法に証憑の保存要件と罰則が設けられ、帳簿記載の信頼性は格段に高まることとなりました。証憑は記帳(簿記)の出発点です。我々はインボイス導入を、これまで以上に「帳簿の本質的な機能」を引き出していく機会と捉えたいと思います。

ご承知の通り、商法第19条第2項に、商人は「適時に、正確な商業帳簿を作成しなければならい」という義務規定があります。「適時に、正確な」という文言は、平成17年(2005年)商法改正に際し、飯塚毅初代会長の長年の主張をTKC全国政経研究会の単独意見として提言し、「整然かつ明瞭」からこの文言に変更されました。

帳簿の本質的な目的は二つあり、一つ目は「商人への自己報告による健全経営の遂行」です。これはTKC全国会が標榜している「会計で会社を強くする」ということです。会計の第一義の目的として、ドイツの著名な会計学者U・レフソンは「会計はよく外部報告用と言われているが本当だろうか。ドイツ商法では外部に報告義務がない個人商人にまで決算書の作成義務を課している。個人商人は銀行から借りていないし、債権者も株主もいないところが多い。ではなぜ決算しているのか」という根本的な質問を自らに発し、結論として「それは『自己報告(selbst information)』のためである」と唱えました。帳簿の外部報告機能は債権者、銀行等がある場合に発生するのであり、その本質的な目的は経営者への自己報告機能ということです。

二つ目は「証拠力の定立」です。これは飯塚毅博士が論証し、中央大学から博士号を授与された大研究でした(『正規の簿記の諸原則』)。これら二つの帳簿の本質的な機能について我々は常に把握し、経営者に伝えていかなくてはなりません。

河﨑照行先生を中心に中小企業庁で取り纏められた「中小企業の会計に関する基本要領(中小会計要領)」においても、「経営者が自社の経営状況を適切に把握するために記帳が重要である。記帳は、すべての取引につき、正規の簿記の原則に従って行い、適時に、整然かつ明瞭に、正確かつ網羅的に会計帳簿を作成しなければならない」と謳われています。税理士は入り口の会計である仕訳・帳簿を、会計士は出口の会計であるB/S、P/Lの監査を重視します。ですから帳簿をしっかりさせることが我々の生命線です。あわせて、この点を中小企業そして金融機関の方々にも理解していただく努力を継続してまいりましょう。

日本と似ている国・ドイツの中小企業金融から何を学ぶか

かつて飯塚毅初代会長からお聞きし、印象深く刻まれている言葉があります。

"What do they know of England who only England know?"

「イギリスのことしか知らない人間が、イギリスのなにを知っているというのだ。」

ラドヤード・キップリング(Rudyard Kipling)('The English Flag', 1891)

飯塚毅博士の研究は、比較制度論、比較税法学であったわけです。外国と日本を比べてその違いや学ぶべき点、あるいは我が国の良い点等を明らかにする研究でした。言い換えれば、「日本のことしか知らない人間が日本の何を知っているというのだ」と問うているわけです。この点を踏まえて、わが国の中小企業金融について考えてみたいと思います。

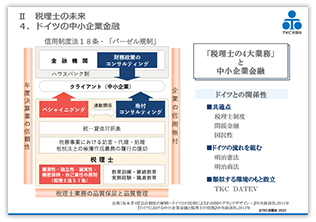

スライド3の図は、2011年に上梓した『会計制度の解明─ドイツとの比較によるわが国のグランドデザイン─』(中央経済社)で示したものです。ドイツと日本の共通点は、しっかりした税理士制度の存在や間接金融が主流であること、国民性等数多くあります。制度面においても日本の明治憲法、明治商法はドイツの流れを汲んでいます。

図をご覧いただくと、クライアント(中小企業)を挟んで、金融機関と税理士が対峙しています。左右の二本の柱は、左が「年度決算書の信頼性」、右が「企業の信用格付」です。格付けが低いと融資できないため、税理士はクライアントの経営改善等のコンサルティングを、金融機関は「財務政策のコンサルティング」を行います。さらに税理士が行ったのは、年度決算書の作成証明である「ベシャイニグング(Bescheinigung)」です。これは例えば税理士坂本が「関与先企業Aという会社の証憑、現金出納帳、財産目録、仕訳帳を監査しました。それを基にして決算書を作成しました」等、どのような手段で決算書を作成したのかを証明するものです。税理士が廉潔性(=独立性、誠実性等)を有しているから行えるという仕組みです。日本の書面添付とほぼ同じです。

ドイツの中小企業金融のポイントを整理すると次の通りです。

- ベシャイニグング(Bescheinigung、年度決算書の作成に関する証明書)作成業務とは、信用制度法(Kreditwesengesetz、KWG1961年制定)第18条の要請を受けて、年度決算書の作成を行う税理士が、「自己監査の禁止」に抵触しないような配慮を払いつつ、その職業原則、GoB(正規の簿記の諸原則=ドイツ会計制度の体系)をはじめとする各種規範、特定の税法規定などの遵守を裏付けとして、「関与先が作成した帳簿および財産目録」ないし「関与先が作成した財産目録」などの正規性を評価する業務である。

- 信用制度法第18条第1項によれば、一定の担保が提供されている場合や連帯債務者がいる場合を除いて、金融機関が総額で75万ユーロを超える信用を供与することが許されるのは、金融機関が、年度決算書の提出によって信用被供与者に経営状況を開示させている場合に限られている。

- 1964年、金融監督庁は、通達によって、信用制度法第18条所定の年度決算書に関して、「顧問税理士等による証明書」が徴求されるべきであるとした。

- 2002年12月、貯蓄銀行および其の他の金融機関から「帳簿記帳に基づく数字がそれ自体として蓋然性があることの証明を、作成された年度決算書に付すようにとの要請書が出された。

- こうした経緯を経て、金融機関に提出されるすべての年度決算書に「その蓋然性を保証するベシャイニグング」が付されるように至った。

(出典:坂本孝司『会計制度の解明―ドイツとの比較によるわが国のグランドデザイン―』中央経済社、2011年、

『ドイツにおける中小企業金融と税理士の役割』 中央経済社、2012年)

この中でとりわけ2002年、ドイツの全金融機関が同時に、ドイツ全土の企業経営者に、帳簿記帳に基づく数字がそれ自体として蓋然性があることの証明を年度決算書に付すようにとの要請書を送ったことは画期的です。そして75万ユーロ以上、日本円で1億円以上の無担保・無保証融資の場合にのみ付すとされていたベシャイニグングは全ての決算書に付すことになりました。その背景には金融庁の行政指導があったのではないかと思われますが、当時のドイツは実に立派と感じます。

今から約4年前の2019年11月19日。ドイツで行われたDATEV‐TKCミーティングの翌日、DATEVの紹介でミュンヒナー銀行(Münchner Bank eG)の幹部を訪問しました。粉飾決算に質問が及ぶとその方は即座に「当行ではそのような事例に当たったことがない」「税理士が作成し、ベシャイニグングを付けた決算書は十分信頼に足る」と言い切られました。文献上は分かっていたものの直接当事者からお聞きし衝撃を受け、また感動しました。

ドイツ税理士が関与先企業の年度決算書作成に関する証明書作成のプロセスで課される義務は大変厳しく、「正規の簿記の諸原則(GoB)」、「ドイツ連邦税理士会の声明」等を遵守して作られます。しかもそれを全ての決算書に付けています。だからこそ金融機関から全幅の信頼を受け、国の中小企業金融が健全に機能していると考えます。

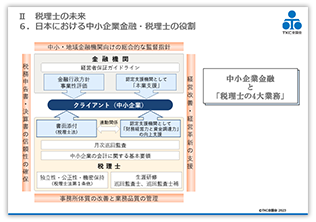

書面添付は税務申告書を直接的に保証し、決算書を間接的に保証する

日本とよく似ているドイツから我々は何を学ぶべきでしょうか。スライド4は今から10年以上前に作成した図ですが、先ほどのドイツ中小企業金融のイメージ図と比べると制度面もよく似ていることが分かります。この図に基づいて我が国における中小企業金融と税理士の役割を考えていきます。

図をご覧ください。金融機関は「中小・地域金融機関向けの総合的な監督指針」に沿う経営を行い、「経営者保証ガイドライン」は無担保・無保証融資推進の取り組みのことです。今から約10年前の2013年12月5日に「経営者保証ガイドライン」が公表されましたが、残念ながらその後ほとんど普及しませんでした。

それがご承知の通り昨年12月、経済産業省・金融庁・財務省から「中小・地域金融機関向けの総合的な監督指針」等の一部改正(案)に対するパブリックコメントの結果等とともに、「経営者保証改革プログラム」が公表されました。改正後の監督指針は本年4月1日から適用開始されており、経営者の個人保証に依存しない融資慣行の確立加速に向け、「経営者保証ガイドライン」を適用した無担保・無保証融資の促進、金融機関による説明義務を課したわけです。まさに中小企業金融におけるコペルニクス的転換でありました。

それに対して我々はどう対応すべきか。その答えは明確で、図の左の「税務申告書・決算書の信頼性の確保」については「書面添付」で対応するということです。

この点について飯塚真玄TKC名誉会長は「書面添付制度は間接的ではありますが、金融機関が中小企業の決算書の信頼性を確認するのに利用できる唯一の法的根拠を持った制度であるため、金融機関は今後、書面添付の有無と記帳適時性証明書に注目せざるを得ないことになると思います」(『TKC会報』2017年12月号)と述べられています。

これは、日本では確定決算主義(ドイツでは基準性の原則)のもとに会計と税務、決算書と税務申告書に親和性があるため、その信頼性の推定がなされるわけです。書面添付であれば税務申告書を直接的に保証しながら決算書を蓋然性レベルで保証できます。同時に、「正規の監査」を中小企業に導入するのはいわゆる3つの制約(制度的制約、コスト負担的制約、証明度的制約)から、現実的でないことも確認しておきたいと思います。

SEC(米国証券取引委員会)の名物委員長であったレヴィットは、公認会計士は「財務の真実性の守護者」であると言いました。税務申告書に対して直接的な責任を負っている我々税理士は、「租税正義の守護者である」「税務申告書の正確性の守護者である」と標榜したいと思います。

私はそれを裏付ける出来事ではないかと思っているのですが、国税庁は、税理士法第33条の2①の添付書面の様式改正を行いました(2024年4月1日以降提出分)。

申告書の作成に関する計算事項等記載書面の記載要領

「6 その他」欄には、「1 提示を受けた帳簿書類に関する事項」欄から「5 総合所見」欄までの各欄に記載した事項以外の事項で、記載すべき事項(例えば、申告書の作成に関し、計算し、整理した事項以外の事項で個別的・特徴的である事項や、税理士が行う納税者の帳簿書類の監査の頻度、納税者の税に関する認識、申告書作成に当たって留意した事項など)があれば記載してください。

(出典:国税庁ホームページ「申告書の作成に関する計算事項等記載書面」)

国税庁が公式な書面に公的な立場で監査という用語を用いて、帳簿書類の監査の頻度を記載するように求めたのです。これは画期的なことです。しかも決算書ではなく帳簿書類の監査です。改めて確認すると帳簿とは、例えば総勘定元帳、仕訳帳等のことで、書類とは、例えば注文書、契約書、領収書等のことです。つまり入り口である証憑・証拠書類と仕訳帳・会計帳簿をタイムリーに監査して記載することが書面添付の基本であるということです。このことを我々は真正面から受け止め、引き続き「TKC方式の書面添付」実践に全力を注いでまいりましょう。

中小会計要領は経営改善・経営革新支援の最強のツール

スライド4の図をもう一度ご覧ください。右側の柱の「経営改善・経営革新の支援」の最強のツールとなるのが中小会計要領です。中小会計要領策定の目的の一つ目は「中小企業の経営者が活用しようと思えるよう、理解しやすく、自社の経営状況の把握に役立つ会計」です。先ほど申し上げた経営者が自社の数字を見て経営を考えていくという「自己報告機能」です。中小会計要領が税務申告書や決算書の信頼性の担保としてだけでなく、経営改善・経営革新支援のツールと位置づけられていることがポイントです。

目的の二つ目は「中小企業の利害関係者(金融機関、取引先、株主等)への情報提供に資する会計」です。これが図の左側の柱の「税務申告書・決算書の信頼性の確保」に結びつくので、我々は全法人の決算書にしっかり中小会計要領チェックリストを付けなくてはなりません。

中小会計要領の活用促進は金融機関においても、「中小・地域金融機関向けの総合的な監督指針 Ⅱ‐5‐2‐1顧客企業に対するコンサルティング機能の発揮」(金融庁)や「中小企業の新たな事業活動の促進に関する基本方針(2005年5月2日総務省、厚生労働省、農林水産省、経済産業省、国土交通省告示第2号最終改正2016年7月1日同告示第1号)」等から求められています。税理士と金融機関は同じ経営革新等支援機関として中小会計要領を活用し、企業の財務経営力と資金調達力の向上に貢献することが重要です。その意味で金融機関との勉強会等において、「我々が関与する企業の決算書は中小企業の会計ルールである中小会計要領に準拠して作成されている」「書面添付は税理士資格をかけて作成している」など、積極的にお伝えしていくべきです。

またそうした機会に、金融機関が作成する実態バランスシートと中小会計要領の違いについてお伝えすることも大切です。例えば、「この土地の時価は購入した時から半分になっている」といった事象があれば、金融機関はそれらを含み損と見て実態修正を行います。一方、中小会計要領では「税制との調和を図る(取得原価主義を採用)」という観点から、税法が損金として認めない含み損は原則として損失と認識(計上)しません。前述の土地の価格はあくまで購入したときの簿価で計上するということです。金融機関には、「申告書と併せて科目内訳書をご覧になって実態財務評価をしてください」とひと言説明を加えればよいのです。

地域金融機関との「顔の見える関係」の構築と継続が重要

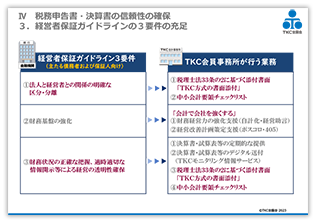

以上お話ししてきたように、「経営者保証ガイドライン」の3要件(①法人と経営者との関係の明確な区分・分離②財務基盤の強化③財務状況の正確な把握、適時適切な情報開示等による経営の透明性確保)は、スライド5の通り、書面添付をはじめ我々TKC会員が日頃取り組んでいる業務で全て充足されることがご理解いただけると思います。

一点、忘れてならないのは、今回のコロナ禍における中小企業への給付金支援等は認定支援機関制度を基に成り立っており、その根っこは1999年「中小企業経営革新支援法」にあるという点です。同法では「中小企業経営革新支援法の対象となる経営革新の定義」として「新たな事業活動(新たな取り組み)」(経営革新支援法第2条第3項)に、「新商品の開発または生産」「新役務の開発または提供」「商品の新たな生産または販売の方式の導入」「役務の新たな提供の方式の導入その他の新たな事業活動」が明記されていました。

これは冒頭に申し上げたシュンペーターが提示した「新結合」の5形態とも通じますが、我々TKC全国会はいち早く2002年に創業・経営革新支援委員会(現・中小企業支援委員会)を創設し、日本に経営革新認定企業を数多く輩出すべく取り組みました。爾来今日に至るわけで、TKC全国会は堂々と本道を歩んでいることがお分かりいただけると思います。

最後になりますが、「経営改善・経営革新の支援」に関して、金融機関の方々は通常、百件を超える担当先企業をお持ちです。ですからマンパワーの面から全てに手が回るわけではありません。そういう状況において、今般、金融監督指針が改正され、「経営者保証ガイドライン」の推進に向けた取り組みが求められています。その意味で、中小企業支援における税理士と金融機関との本質的な連携は、ようやくその機が熟してきたといえます。

カギとなるのは金融機関との「顔の見える関係」の構築とその継続です。全国の各地域でTKC会員と連携を深めて中小企業支援を行っている金融機関の方からは、「経営者の人となりだけでなく顧問税理士がどんな方か、顔が見えると安心感が違う」との声をお聞きします。この「顔の見える関係」こそ税理士の最大のアドバンテージです。顔の見えない投資家を相手にする公認会計士監査との違いでもあります。我々は、金融機関も含めて、経営者やそのステークホルダーを知っています。地方はその傾向がより顕著です。ぜひ金融機関の方々と「顔の見える関係」を構築し、そしてその関係を継続させて「このTKC会員の関与先なら無担保・無保証融資も安心して実施できる」と実感していただきましょう。そのために必要となるのが個々のTKC会員事務所の業務品質向上(reliability)だけでなく、金融機関との交流会等を通じた相互理解であり、TKC会員が作成した税務申告書、決算書等は信用できるという信用力(credibility)向上の運動です。地域会・支部単位での組織活動による運動を展開して、我々への信頼をより確かなものにしましょう。

中小企業金融における大きな転換期を迎える今、税理士としての役割を積極的に果たしていただくことをご期待申し上げ、私の話を終わらせていただきます。

(会報『TKC』令和5年9月号より転載)