相続対策・遺産整理

土地有効活用による3つの税効果

I 土地・建物の固定資産税が軽減される

- (1) 土地の固定資産税が軽減される

- 固定資産税は、毎年1月1日(賦課期日)現在、市町村の固定資産課税台帳に土地、家屋または償却資産の所有者として登録されている者に対して課税される税金です。

- 税額は次の算式によって計算されますが、都市計画法による都市計画区域のうち、原則として市街化区域内に所在する土地や家屋に対しては、別に都市計画税が課税され、固定資産税と併せて徴収されることになっています。

- 課税標準(固定資産課税台帳の登録価格)×1.4%(標準税率)= 固定資産税

- 課税標準(固定資産課税台帳の登録価格)×0.3%(制限税率)= 都市計画税

- ●住宅用地に対する課税標準の特例

- 住宅用地については、税負担を軽減するため、住宅用地の価格(固定資産税評価額)に次表の特例率を乗じて課税標準を求めます。この場合、住宅と土地の所有者が異なっていてもかまいません。

- 区分

- 固定資産税の課税標準

- 都市計画税の課税標準

- 小規模住宅用地

- 評価額×1/6

- 評価額×1/3

- 一般の住宅用地

- 評価額×1/3

- 評価額×2/3

- ※小規模住宅用地・・・住宅の敷地で住宅1戸について200㎡までの土地をいいます。

- ※一般住宅用地・・・住宅の敷地で住宅1戸について200㎡を超え、住宅の床面積の10倍までの土地をいいます。なお、10倍を超える部分の土地については、住宅用地の特例はありません。

なお、家屋が専用住宅でなく店舗併用住宅等の場合は、家屋の敷地面積に次表の住宅用地の率を乗じて住宅用地の範囲を求めます。

| 家屋 | 居住部分の割合 | 住宅用地の率 |

|---|---|---|

| (A)専用住宅 | 全部 | 1.0 |

| (B)(C)以外の専用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上 | 1.0 | |

| 物である併用住宅 | 2分の1以上4分の3未満 | 0.75 |

| 4分の3以上 | 1.0 |

●ここがポイント

- (1) 駐車場用地にアパート・マンションを建築すると、アパート・マンションはその1戸を1住宅と判定されますので、仮に12戸の賃貸マンションを1,500㎡の土地の上に建てた場合には、12戸×200㎡=2,400㎡>1,500㎡ですから敷地全体の固定資産税の課税標準が1/6の価格となります。ただし、この場合、敷地が2,400㎡を超えている部分については固定資産税の課税標準が1/3の価格となります。

- (2) 遊休地に対する固定資産税等は、税金計算上必要経費や取得費になりません。

- 駐車場用地にアパート・マンションを建築すると、土地の固定資産税や都市計画税は住宅用地として軽減されることになりますが、新たにアパート・マンションの固定資産税が発生します。

- (3) 家屋の不動産取得税や固定資産税等の軽減を受けるための床面積要件に注意する

- アパート・マンションを建築した場合、その一室あたりの部屋の広さ(床面積)により不動産取得税、固定資産税の軽減を受けることができます。この場合の床面積とは、登記簿上の床面積(区分所有建物の場合、共用部分の面積を含める)を基準に各部屋あたりの床面積を算定したものを指しています。

| 税目及び特例 | 床面積 | 減額の内容 | |

|---|---|---|---|

| 不動産取得税 | 新築住宅 | 50㎡以上240㎡以下(貸家共同住宅:40㎡以上240㎡以下) | 住宅1戸当たりの控除額1,200万円(※)(住宅の価格-1,200万円)×3%=住宅の税額 (※)認定長期優良住宅の場合は1,300万円 |

| 既存住宅 | 50㎡以上240㎡以下(貸家住宅:適用なし) | 昭和57年1月1日以降に建築されたものであることなど一定の要件を満たす住宅については、住宅の価格から一定額を控除した額が課税標準とされる | |

| 固定資産税 | 新築住宅に対する特例 | 50㎡以上280㎡以下(貸家の用に供するものについては40㎡以上280㎡以下) | 1戸当り120㎡までの住宅部分に相当する固定資産税額の1/2が3年度分(3階以上の耐火・準耐火建築物は5年度分)減額 |

| 認定長期優良住宅の特例 | 50㎡(戸建以外の貸家は40㎡)以上280㎡以下 | 1戸当り120㎡までの住宅部分の固定資産税額について、次の割合が減額される。 新築後5年間1/2 ※3階建以上の耐火・準耐火建築物は7年間1/2 |

|

●ここがポイント

- 特にワンルームタイプ(1K、1DK)の賃貸住宅等を建築される場合には、上記に掲げる床面積の要件に該当するか否かにより、不動産取得税及び固定資産税の額が大きく異なってきますので注意が必要です。

II 相続税の軽減効果が期待できる

(1) 土地の相続税評価額が下がる 相続税法上、路線価は公示価格の80%程度とされていますが、相続財産のうちに土地等の占める割合が多い人にとっては、土地等の価額そのものが高額ですので大変な税負担になります。しかし、土地等はその利用状況によりさらに評価減を受けることができます。 例えば、所有土地の上にアパート・マンションを建築すると相続税評価の上で、その敷地の利用区分が更地(自用地)から貸家建付地に変わり、更地の場合より15%~24%程度相続税評価額の引下げを図ることができます。宅地などは更地での評価額そのものが高額ですから評価減による減額金額も大きく、課税価格の引下げに効果的です。 なお、建築対象予定地が地積規模の大きな宅地に該当する場合は、複数棟の賃貸マンションの建築により1画地の宅地の地積が地積規模の大きな宅地(三大都市圏500㎡以上、その他の地域1,000㎡以上)の地積の要件を満たさなくなり、当該土地の相続税評価額がアップすることも予想されますので、注意が必要です。

<貸家建付地の算式>

自用地としての価額

●ここがポイント

(1) 地積規模の大きな宅地とは 地積規模の大きな宅地とは、三大都市圏においては500㎡以上の地積の宅地、三大都市圏以外の地域においては1,000㎡以上の地積の宅地をいいます。 「地積規模の大きな宅地の評価」の対象となる宅地は、路線価地域に所在するものについては、地積規模の大きな宅地のうち、普通商業・併用住宅地区及び普通住宅地区に所在するものとなります。また、倍率地域に所在するものについては、地積規模の大きな宅地に該当する宅地であれば対象となります。 宅地の価額は、1画地の宅地(利用の単位となっている1区画の宅地をいいます。)ごとに評価します。例えば、貸家建付地(貸家の敷地の用に供されている宅地をいいます。)を評価する場合において、貸家が数棟あるときには、原則として、各棟の敷地ごとに1画地の宅地とします。そのため、土地活用前においてその土地の地籍が1,000㎡以上であったとしても、数棟の賃貸アパートやマンションを建築したことにより、1画地の地積が500㎡未満になると地積規模の大きな宅地の地積要件を満たさないことになることに注意が必要です。

(2) 小規模宅地等の特例の適用 遊休地のままでは、小規模宅地等の特例を受けることができませんが、アパート・マンションを建築後は、小規模宅地等の特例(200㎡までの部分について50%減額)の適用を選択することが可能となります。

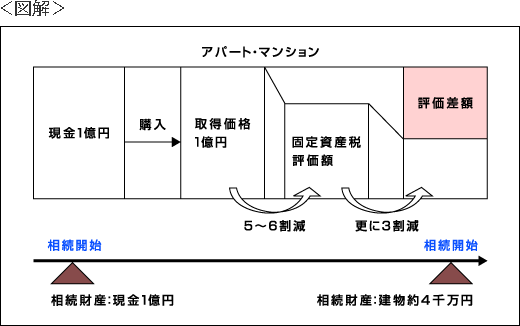

(3)建物の評価差額が発生する 建物の相続税評価額は固定資産税評価額に相当する金額で評価されます。また、貸家についてはさらに借家権(30%)の割合を控除します。 固定資産税評価額は建物の建築価額の5~6割程度の評価額が目安となりますので、例えば建築価額1億円の賃貸住宅を新築すると、相続税評価額は借家権割合を控除して約4,000万円程度となり、6,000万円程度の評価差額が期待できます。

<貸家建付地の算式>

貸家の算式

固定資産税評価額× 1.0 = 自用家屋

自用家屋 - (自用家屋の価額 × 借家権割合 × 賃貸割合)

●ここがポイント…借入金があるから相続税が安くなるのでなはい

アパート・マンション建築による相続税の軽減効果はアパート・マンションの建築価格と相続税評価額との開差を活用することにより生じます。そのため、アパート・マンション建築資金について自己資金で賄っても借入金によっても相続税の軽減効果は同じです。 例えば、5,000万円を借入れて5,000万円でアパート・マンションを建築した場合、相続税の計算においては、5,000万円の借入金は5,000万円のマイナス財産として評価されますが、アパート・マンションは約2,000万円程度に評価され、時価ベースでは正味財産の増減はないものの、相続税評価額ベースでは3,000万円正味財産が減少し、結果として相続税額が軽減されることとなります。 これを自己資金で行った場合には、5,000万円の現預金が減少し、相続税評価額2,000万円のアパート・マンションが増加することになり、借入金で行った場合と同様に相続税の節税効果が期待できます。

【時価に対する相続税評価額の目安】

- 時価

- 相続税評価額

- 土地(自用地)

- 100

- 80

- 土地(貸家建付地)

- 100

- 65

- 建物(自用)

- 100

- 50

- 建物(貸家)

- 100

- 40

- 現預金

- 100

- 100

- 借入金

- 100

- △100