令和5年10月に開始した

インボイス制度。

制度開始に伴い

経理業務が煩雑になるため、

「制度対応」と「経理業務の効率化」を両立させる必要があります。

制度を知る

インボイス制度(適格請求書等保存方式)とは?

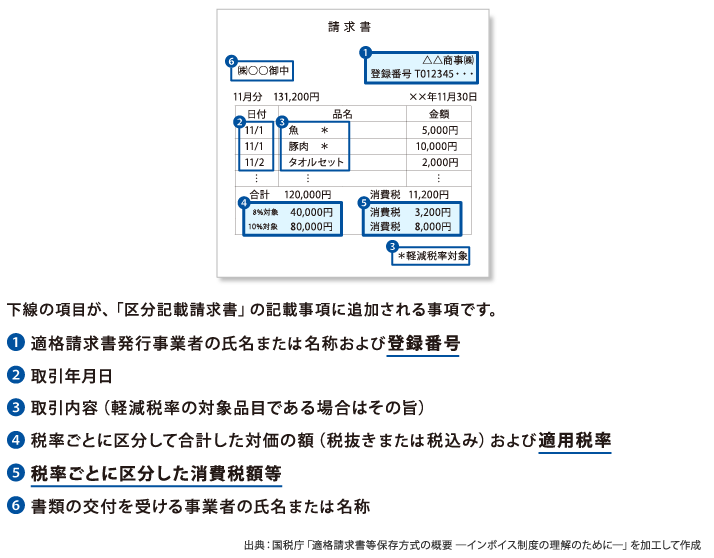

インボイス制度により、請求書等の記載事項が変わります

インボイス制度により、請求書等の記載事項が区分記載請求書等保存方式から適格請求書等保存方式に変更されました。

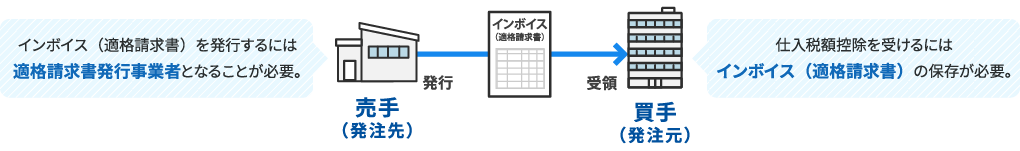

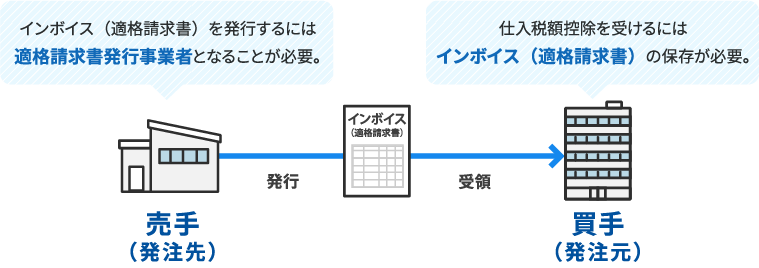

インボイス制度では、売手側にインボイスを交付する義務及び交付したインボイスの写しを保存する義務が課されています。

また、買手側は、原則としてインボイスまたは簡易インボイスの保存が仕入税額控除の要件となります。

仕入税額控除とは?

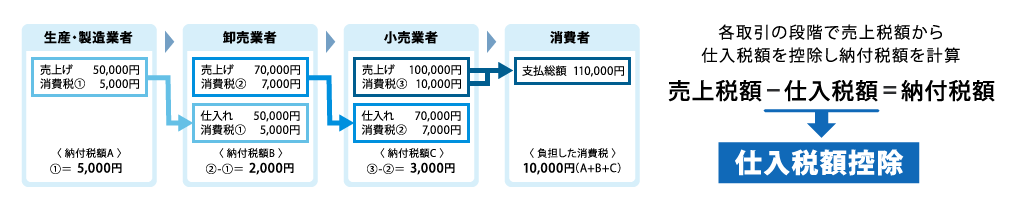

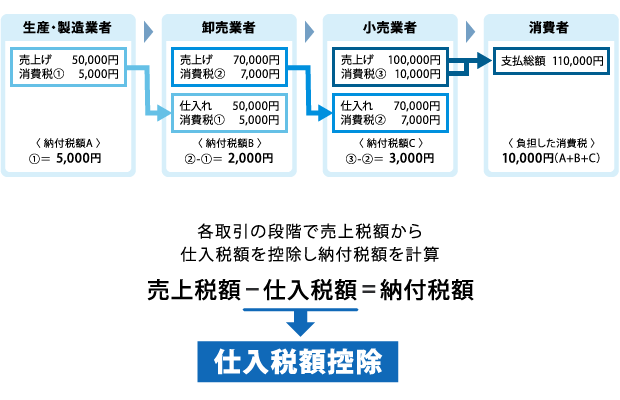

消費税は、原則として、当課税期間中に自社が売り上げた際に預かった消費税(売上税額)と自社が仕入れた際に支払った消費税(仕入税額)の差額を納付します。

この仕組みを「仕入税額控除」と言います。「仕入税額控除」を受けるために一定の事項を記載した帳簿とインボイス(適格請求書)の保存が必要です。

<消費税等の税額計算>

インボイス(適格請求書)とは?

「売手が、買手に対し正確な適用税率や消費税額を伝える手段」です。

請求書、納品書、領収書、レシート等、書類の名称は問わず、一定の事項が記載された書類をいいます。

インボイス制度早わかりQ&A

- インボイス

(適格請求書)は

誰でも発行できるの?答えはこちら - インボイス

(適格請求書)には

何を記載すれば

いいの?答えはこちら - 免税事業者には

どのような

影響があるの?答えはこちら - 経過措置には、

どのようなものが

あるの?答えはこちら - 経理業務に

影響はあるの?答えはこちら

インボイス制度の理解にお役立てください。

-

インボイス(適格請求書)は

誰でも発行できるのですか? -

適格請求書発行事業者のみインボイス(適格請求書)を発行できます。

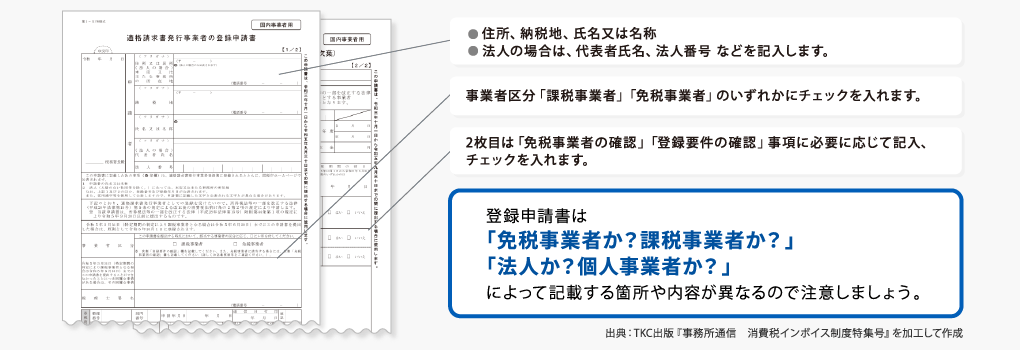

インボイス(適格請求書)を発行するためには、所轄の税務署に登録申請書を提出し、「適格請求書発行事業者」となる必要があります。

<適格請求書発行事業者の登録申請書>

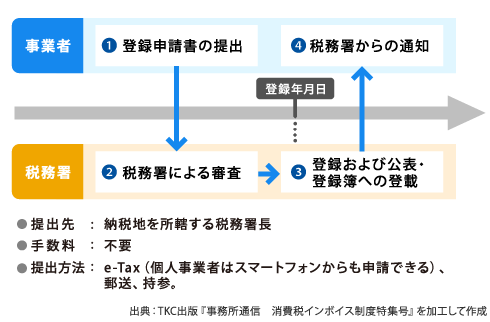

登録申請手続きの流れ

❶登録申請書の提出後、

❷税務署による審査を経て、

❸インボイス(適格請求書)に記載する登録番号が公表・

❹通知されます。なお、登録番号は国税庁のホームページで公表されます。

国税庁「適格請求書発行事業者公表サイト」はこちら

適格請求書発行事業者になれるのは

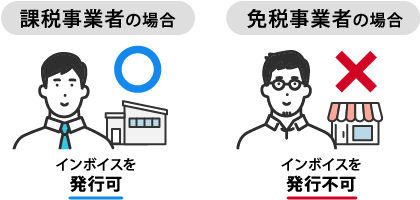

課税事業者のみ適格請求書発行事業者になれるのは、課税事業者のみです。

課税事業者は「適格請求書発行事業者の登録申請書」を提出しましょう。一方、免税事業者がインボイス(適格請求書)を発行するには、

課税事業者になる必要があります。

<課税事業者と免税事業者>

課税事業者 その課税期間の基準期間※における課税売上高が1,000万円超の事業者は課税事業者になり、

消費税の申告及び納付を行う必要があります。免税事業者 基準期間※における課税売上高が1,000万円以下の事業者は免税事業者になり、

消費税の申告及び納付を行う必要はありません。

なお、基準期間における課税売上高が1,000万円以下であっても、課税事業者になる場合があります。

詳細は国税庁のホームページに掲載されている「納税義務の免除」等をご確認ください。※基準期間:個人事業者は前々年、法人は原則前々事業年度。 -

インボイス(適格請求書)には何を記載すれば良いのですか?

-

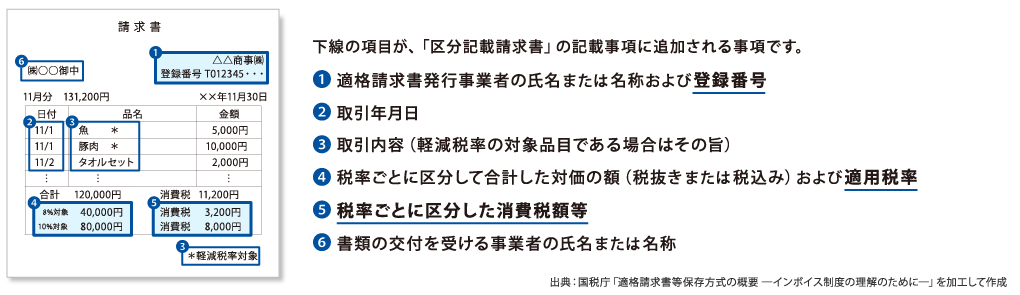

登録番号、適用税率、消費税額など6つの記載事項が定められています。

インボイス制度では、請求書等の記載事項が定められています。

区分記載請求書から、どのような記載項目が追加されたか確認してみましょう。<インボイス(適格請求書)の記載事項>

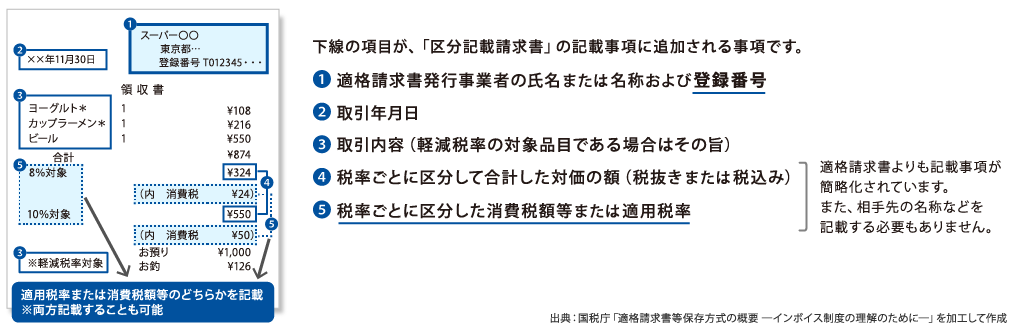

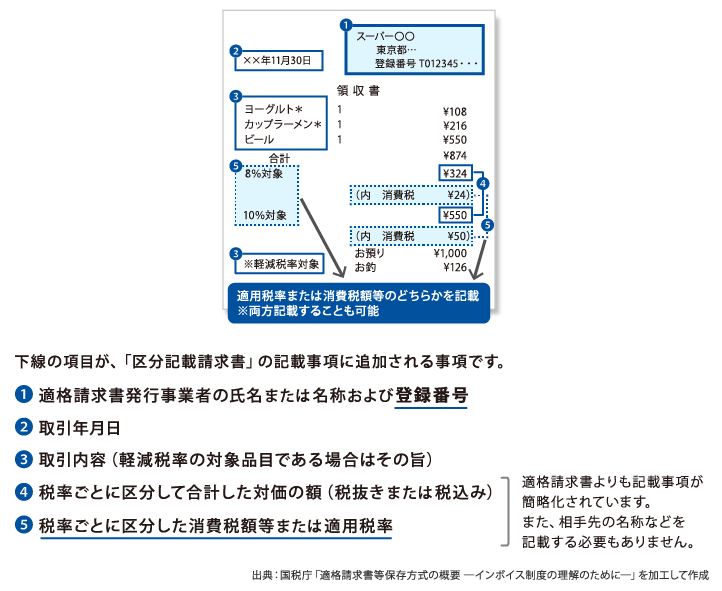

小売業、飲食店業、タクシー業等は、より簡易な書式でOK

小売業、飲食店業、タクシー業等の場合、お客さまが不特定多数のため、インボイス(適格請求書)を発行するのは大変です。

このような業種の場合は、インボイス(適格請求書)に代えて、簡易インボイス(適格簡易請求書)を発行できます。「簡易インボイス(適格簡易請求書)」を発行できる業種

- 小売業

- 飲食店業

- タクシー業

- 写真業

- 旅行業

- 不特定多数に対して行う駐車場業

- 上記に準ずるそのほかの不特定多数の者を対象に行う一定の営業

<簡易インボイス(適格簡易請求書)の記載事項>

請求書と領収書、どれがインボイス?

インボイス(適格請求書)は、必要な記載事項は定められていますが、

様式や書類名は特に定められていません。

このため、請求書、領収書、納品書、レシート等のいずれであっても、

必要な事項が記載されていればインボイスに該当します。「自社発行のどの書類をインボイス(適格請求書)とするか?」の検討や、

「取引先が発行する書類のどれがインボイス(適格請求書)となるか?」の確認が必要になります。 -

免税事業者にはどのような影響がありますか?

-

取引先の消費税額に影響があるため、適格請求書発行事業者となるか

検討が必要です。免税事業者は「適格請求書発行事業者」になれないため、インボイス(適格請求書)を発行できません。

このことが、自社や取引先にどのような影響を与えるのでしょうか?取引先が納付する消費税額への影響

免税事業者からの課税仕入は、インボイス(適格請求書)が発行されないため、原則として仕入税額控除を適用できなくなります。

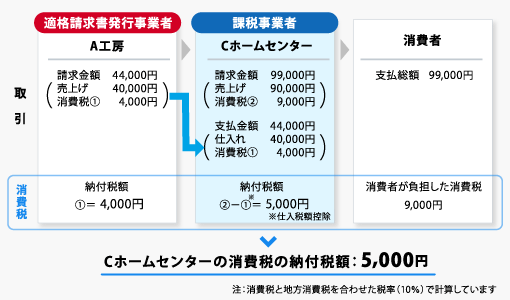

このため、仕入元が適格請求書発行事業者か否かで、納付する消費税額が変わります。判例❶Cホームセンターが適格請求書発行事業者であるA工房から

仕入れた場合 判例❷

判例❷Cホームセンターが免税事業者であるB工房から仕入れた場合

Cホームセンターが、B工房(免税事業者)から仕入れると仕入税額控除ができないため、

Cホームセンターが、B工房(免税事業者)から仕入れると仕入税額控除ができないため、

4,000円納付税額が増え、利益も4,000円減少してしまいます。Cホームセンターは何らかの対応が必要になります。出典:TKC出版『事務所通信 消費税インボイス制度特集号』を加工して作成仕入税額控除の経過措置

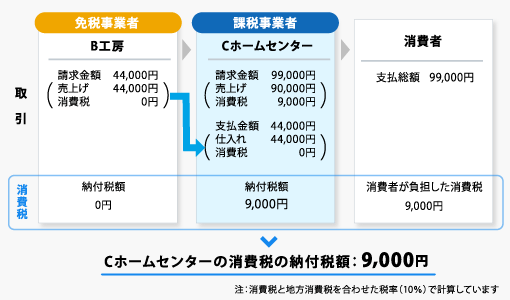

インボイス制度の開始から6年間は、免税事業者等からの課税仕入であっても、部分的に仕入税額控除が受けられる経過措置が設けられています。

<経過措置を適用できる期間>

※この経過措置による仕入税額控除の適用に当たっては、免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存と、

※この経過措置による仕入税額控除の適用に当たっては、免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存と、

この経過措置の適用を受ける旨(80%控除・50%控除の特例を受ける課税仕入である旨)を記載した帳簿の保存が必要です。出典:国税庁『適格請求書等保存方式の概要 -インボイス制度の理解のために-』を加工して作成免税事業者は適格請求書発行事業者となるべき?

免税事業者は、適格請求書発行事業者にならない場合、

顧客から消費税額分の値引きを要求される可能性や、

取引から除外される可能性があります。

反面、適格請求書発行事業者となった場合、

消費税額の申告・納付が必要となります。もし、顧客がすべて一般消費者であれば、

適格請求書発行事業者にならなくても、顧客に対する影響は無いでしょう。

課税事業者となるべきか否かは、自社の業績や取引先の状況を踏まえて検討する必要があります。

-

経過措置には、どのようなものがあるのですか?

-

経過措置には、免税事業者等からの課税仕入れであっても、

仕入税額相当額の一定割合を仕入税額とみなして控除できる措置、

納税額を売上税額の2割に軽減する激変緩和措置など、

様々な経過措置が設けられています。インボイス制度開始から6年間は、経過措置に配慮する必要があります。

また返還インボイス交付義務免除の措置は経過措置でないことも注意が必要です。以下の図のとおり、経過措置の内容をまとめました。当初3年間

令和5年10月1日~

令和8年9月30日次の3年間

令和8年10月1日~

令和11年9月30日令和11年10月1日~ 免税事業者等からの課税仕入れ 80%控除可能 50%控除可能 0%控除 小規模事業者に対する

納税額にかかる軽減措置(注)売上税額の2割に軽減 - - 中小事業者等に対する事務負担の軽減措置 1万円未満の課税仕入れはインボイス不要 - 返還インボイス交付義務免除 売上げに係る対価の返還等が税込1万円未満は変換インボイス不要

※恒久措置(注) 適格請求書発行事業者の令和5年10月1日から令和8年9月30日までの日の属する課税期間

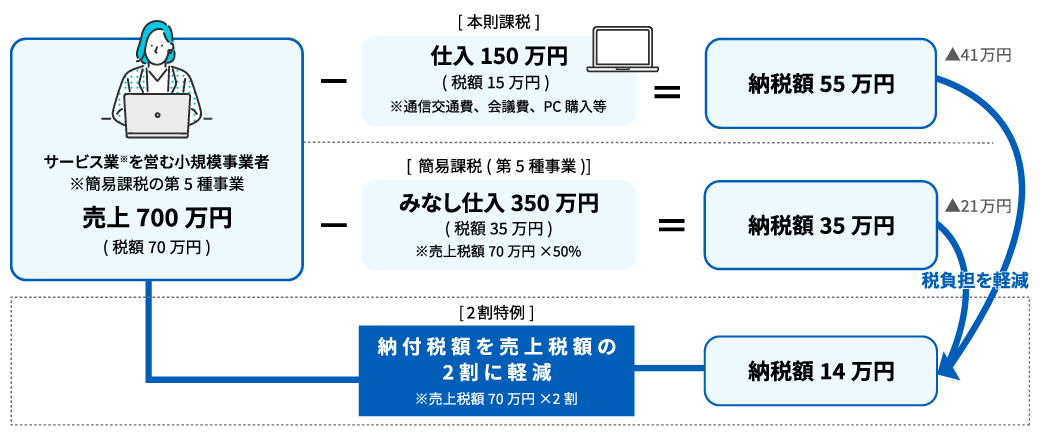

<小規模事業者に対する納税額に係る経過措置>

納税額を売上税額の2割に軽減する激変緩和措置が3年間(令和5年10月1日~令和8年9月30日)設けられます。

対象者は以下のとおりです。また、対象者は簡易課税を選択していても、申告のタイミングにおいて、簡易課税を適用したほうがよいのか、それともこの特例を適用したほうが良いのか、有利不利を判定して申告できることとされています。【対象者】

- 免税事業者が適格請求書発行事業者の登録を受けて、登録日から課税事業者となる者

- 免税事業者が課税事業者選択届出書を提出した上で登録を受けて適格請求書発行事業者となる者

課税売上高が700万円、課税仕入高が150万円の場合のイメージ

上記の特例は、簡易課税制度を適用した場合の事業区分が第3種事業(みなし仕入率70%)から第6種事業(みなし仕入率40%)であれば、特別の事情がない限り、負担軽減が図れます。その一方で第1種事業(みなし仕入率90%)であれば、2割特例を適用することで税負担が重くなる可能性があります。

<中小事業者等に対する事務負担の軽減措置>

基準期間の課税売上高が1億円以下等の事業者が、1万円未満の課税仕入れを行った場合、インボイスの保存が無くても帳簿のみで仕入税額控除を可能とする6年間(令和5年10月1日~令和11年9月30日)の経過措置です。

つまり1万円未満の課税仕入れは、免税事業者からの課税仕入れについても全額仕入税額控除の対象となります。<返還インボイスの交付義務免除>

振込手数料を売り手が負担する場合、返還インボイスや仕入明細書の発行等の事務負担の懸念がありました。

税制改正により、売上に係る対価の返還等について、税込1万円未満であれば、返還インボイスの交付が免除されることになります。

この改正は、全事業者に対する恒久的な措置です。 -

経理業務にはどのような影響がありますか?

-

仕訳の額の計算に注意が必要です。

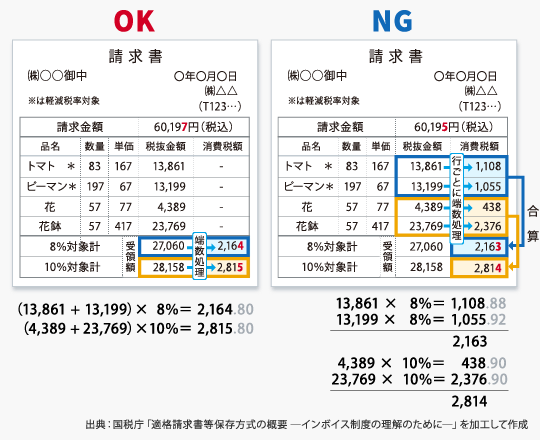

仕入元が適格請求書発行事業者か否かの確認も必要です。インボイス制度では、消費税額を計算する際、1つのインボイス(適格請求書)で端数処理が税率毎に1回とされています。

また、上記「Q4」のとおり、免税事業者等からの課税仕入に関して、仕入税額控除の経過措置が設けられています。

これらの点が、経理業務にどのような影響があるのかを確認してみましょう。消費税額の計算

1つの請求書から、「仕入」と「消耗品」など、

費目に応じて複数の仕訳を入力することがあります。

これまでは、商品ごとの税込み金額を合計して仕訳を計上すれば、

請求書と仕訳で消費税額が一致しました。しかしインボイス制度では、商品ごとに消費税の端数処理を行うことは認められないため、

- ① 勘定科目ごとに商品明細を分類し

- ② その商品の税率別・課税区分別に税抜金額を集計し

- ③ それぞれの税率をかけて税込金額を計算する

- ④ 税込金額の合計が、適格請求書に記載された税率別の

税込金額の合計と異なる場合は、仮払消費税等で差額調整する

必要があります。

一つのインボイス(適格請求書)に複数の税率の商品が混在し、これを複数の勘定科目に分割して仕訳を計上する場合、

経理事務の負担はさらに大きなものになるでしょう。仕入元が適格請求書発行事業者か否かの確認

インボイス制度では、前述のとおり、免税事業者等からの課税仕入における仕入税額控除の経過措置が設けられています。

また、経過措置の終了後は、適格請求書発行事業者からの課税仕入のみ仕入税額控除を適用できます。このため、請求書等を受け取った場合、

仕入元が適格請求書発行事業者か免税事業者等かの確認が必要です。請求書等への適格請求書の登録番号の記載の有無を目安としたいところですが、

実際に適格請求書発行事業者であるかの証明にはなりません。既に取引のある仕入元が、免税事業者から適格請求書発行事業者となる場合も考えると、

やはり取引の都度、適格請求書発行事業者か否か

国税庁の適格請求書発行事業者公表サイトで確認するのが望ましいでしょう。

インボイスの保存が免除される取引

インボイスを受け取ることが困難な以下の取引については、一定事項を記載した帳簿のみの保存で仕入税額控除が認められます。

以下の取引は、インボイスの保存が免除される取引に該当します。- 3万円未満の公共交通機関(鉄道、バス、船舶)による旅客の運賃

- 適格簡易請求書の記載事項(取引年月日を除きます)が記載されている入場券等が使用の際に回収される取引

(❶に該当するものを除きます) - 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限ります)

- 従業員等に支給する通常必要と認められる出張旅費等

- 3万円未満の自動販売機及び自動サービス機からの商品の購入等

- 古物営業、質屋、宅地建物取引を営む事業者が適格請求書発行事業者でない者から、

古物、質物または建物を、当該事業者の棚卸資産として取得する取引 - 適格請求書発行事業者でない者からの再生資源及び再生部品(購入者の棚卸資産に該当するものに限ります)の購入

対策を立てる